3000点触手可及!私募:关注金融、科技、消费三条主线!

摘要 前一日上交所新楼门前增加一头昂首挺胸新牛,牛头向上,牛气冲天。昨日(11月5日)午后沪指再度站上3000点大关,大金融板块表现强劲,保险、券商、银行位于涨幅榜前列,更有券商喊出A股3700点见。就在市场降息预期降温之际,央行却突然宣布“降息”。11月5日,央行发布公告称,当天开展中期借贷便利(MLF

前一日上交所新楼门前增加一头昂首挺胸新牛,牛头向上,牛气冲天。昨日(11月5日)午后沪指再度站上3000点大关,大金融板块表现强劲,保险、券商、银行位于涨幅榜前列,更有券商喊出A股3700点见。

就在市场降息预期降温之际,央行却突然宣布“降息”。11月5日,央行发布公告称,当天开展中期借贷便利(MLF)操作4000亿元,与当日到期量基本持平,期限为1年,中标利率为3.25%,较上期下降5个基点。这是自2018年4月以来,首次调降1年期MLF利率。受此影响,当日A股金融板块为之一振,多元金融、保险、银行涨幅居前。

私募信心指数尚未回暖,但仓位环比上涨

临近年底,券商的年度展望报告相继出炉,联讯证券在新发布的2020年A股策略展望中更是乐观地表示,“岁末年初将迎来政策密集期,行情有望被点燃,2020年有望挑战3700点区域,上半年行情或更为确实。”在经历了10月的震荡整理之后,私募A股信心指数尚未回暖,但仓位已经环比上涨。

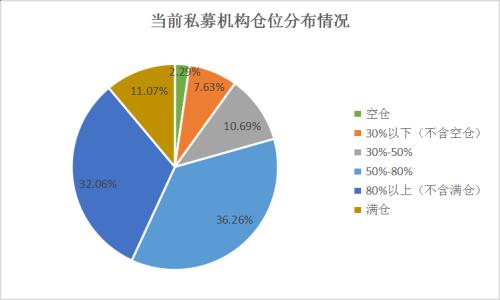

私募排排网新近发布的11月中国对冲基金经理A股信心指数为107.56,这也是自10月份以来连跌两月。但是从仓位数据来看,私募当前仓位有小幅上升。目前股票策略型私募基金的平均仓位为66.55%,相比上个月同期的64.54%环比上涨3.11%。具体仓位分布方面,调查结果显示,11.07%的私募目前处于满仓状态,与上个月持平。但是中高仓位的私募基金数量有所增加,其中79.39%的私募基金在5成仓或者5成仓以上,80%以上仓位的私募基金数量占比43.13%,相较上个月数据有明显上升。整体来看,10月小长假结束后私募基金管理人均有小幅加仓。

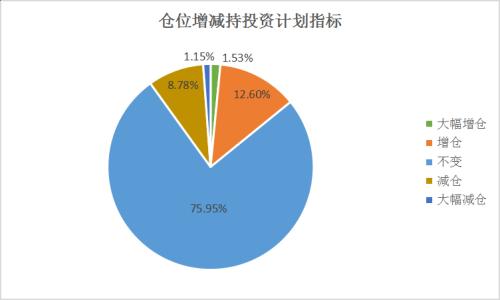

对于接下来2019年11月份行情的看法,从趋势预期信心指标来看,多数基金经理对未来A股市场预期保持中性;而增减仓指标,大多数基金经理依然表示以不变应万变。其中,75.95%的基金经理会选择维持现有仓位不变,同时有9.92%的基金经理选择减仓或大幅减仓,整体减仓意愿上升。

年末强弱切换,聚焦金融、科技、消费三条投资主线

11月份的前三个工作日大盘全线飘红,沪指11月5日午后更是在大金融板块的带领下站上3000点。11月8日A股还将迎来年内MSIC最后一次扩容,预计增量资金规模远超以往,不少机构对外资驱动下的11月行情也是充满期待。

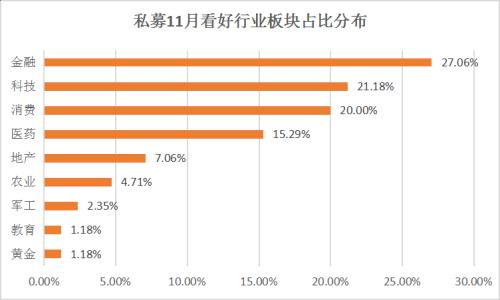

根据私募排排网对国内私募基金经理展开的调查结果显示,在基金经理11月份看好的行业板块中,金融板块的得票数量最高,以银行板块为例,在内外部经济不确定性加强背景下,银行板块的防御性比较突出,并且伴随着中国金融开放进程的加快,外资持续流入一般都看重板块的长期确定性,这将直接利好银行等金融板块。看好科技与消费的私募数量占比也均超过20%,也就是说金融、科技、消费是私募在11月份的投资中被普遍“寄予厚望”的板块。此外看好医药与地产的私募数量占比也分别达到15.29%和7.06%。受猪价影响,也有4.71%的私募看好农业板块在年底的表现。

明河投资在上周五收盘之后表示,十一月相对更看好银行板块的表现,在通胀主线下中线看好目前低估的商业零售和可选消费的景气度反转,目前继续持股待涨。

星石投资董事长江晖认为,2019年沪深300迄今涨幅31%,在全球重要指数中名列前茅,预计2020年股市会继续上涨,阿尔法机会来自于行业和类别选择,看好科技和消费类别中的二线蓝筹股。中国的科技行业在全球产业链中正加速“晋升”,这样的公司非常多。由于经济下行,有的公司所在行业周期现在不是那么好,但一旦经济回升的时候,它的优势将显著爆发出来,而消费品和服务型行业,正在进行产业的集中,这必然会引发企业ROE进一步提升。

和聚投资向私募排排网介绍,年末交易行为带来的结构性行情规律,截至目前涨幅居中的板块年末相对强势的概率更大。回顾2010年以来的历史行情,将每年1-10月、11-12月的市场行情分成两段,按申万一级口径统计行业涨跌幅情况:除2017年的食品、家电板块领涨贯穿全年之外,其余年份的年末2个月市场均出现了强弱切换的迹象,年初以来涨幅居中甚至偏弱的行业,大概率在年末迎来相对强势的行情。理由两方面因素,其一是机构锁定年度收益的交易性动机, 其二是年初以来走势相对居中的行业,多意味着基本面不太差且估值相对更有优势的品种,是年末寻求稳定收益的重点筛选区域。

展望后市,泰旸资产认为“高α低β”的市场环境仍将延续需要更加深度研究各子行业的变化趋势及个股的竞争优势,仔细甄别α和β,剔除新经济中的伪成长,保留旧经济中的真价值。泰旸资产再次强调,公司长期看好核心蓝筹,但核心蓝筹并不只是贵州茅台(600519,诊股),也并不只是食品饮料等大消费,还应包含代表中国经济转型动力的科技、医药板块的龙头公司。在医药配置上,坚持以创新、全球竞争力,以及良好的治理结构为标准,重点配置了创新药及CROCMO产业链,同时小幅增加对医疗器械的配置。电子板块重点关注三条主赛道:光学、TWS以及射频领域取得了不错的超额收益。

源乐晟也提出,A股市场最近一个月呈现震荡走势,一方面是市场担心货币政策放松存在制约条件,另一方面,是部分投资人有年底兑现收益的需要。不过这些都是比较短期的影响因素,拉长时间来看,等到市场感受到更多稳增长措施出台或者货币政策制约因素被打破,A股市场会迎来更加明显的投资机会,现在尚在积蓄力量的过程之中。现在处在估值分化的阶段,不同板块的估值差异处在历史上比较高的位置。估值分化状况的改变要等到市场看到稳增长的力度明显提升才有可能会发生,拐点在今年年底或明年初可能会出现。一方面会在方向性资产(消费、医药和科技)里选择性价比合适的个股,另一方面会在非方向行资产中布局一些被市场低估了长期增长潜力的行业优秀公司。