【投教科普】大类资产的百年历史变迁——兼论资产表现背后的宏观逻辑

摘要 其实不光是从100年的维度来衡量,从60年和30年的维度来看,金融资产的投资收益也都好于实物类资产。 美国资产的百年变迁。在美国过去100年的投资中金融资产要好于实物资产,并且股市表现遥遥领先。如果在1918年用1万美元购买不同的美国资产,到2018年投资股票和债券

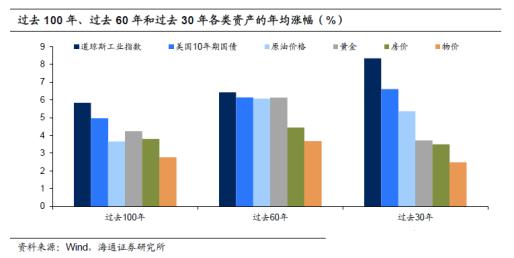

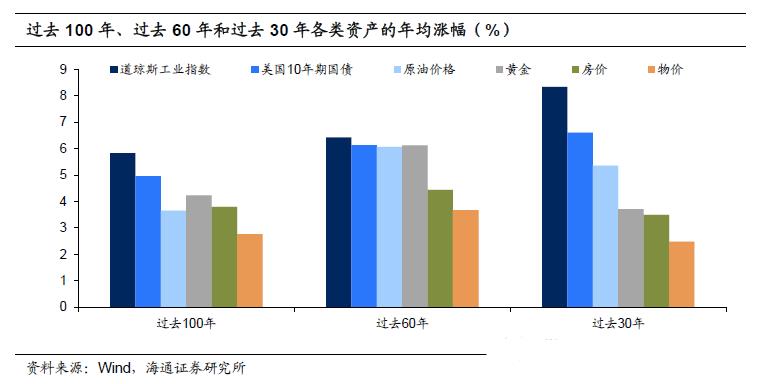

其实不光是从100年的维度来衡量,从60年和30年的维度来看,金融资产的投资收益也都好于实物类资产。

美国资产的百年变迁。在美国过去100年的投资中金融资产要好于实物资产,并且股市表现遥遥领先。

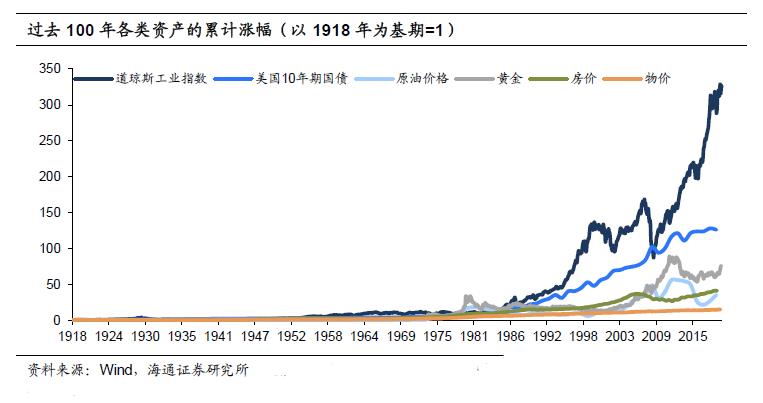

如果在1918年用1万美元购买不同的美国资产,到2018年投资股票和债券将获得288万美元和126万美元,而投资原油、黄金和房产仅能获得36万美元、63万美元和41万美元。而如果以物价15倍的涨幅为基准来衡量,所有资产的表现都跑赢了通胀。

其实不光是从100年的维度来衡量,从60年和30年的维度来看,金融资产的投资收益也都好于实物类资产。

过去30年,股票投资回报率为8.3%,大幅领先其他资产,而实物资产投资回报相比于过去60年均出现了明显的回落。

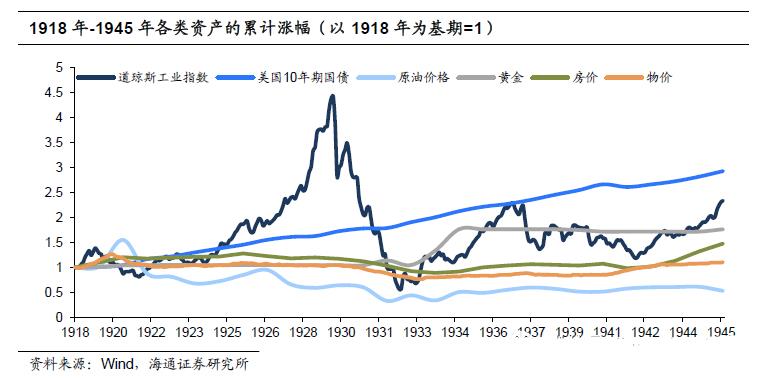

美国不同时期的资产表现。二战之前:投机导致股价大幅波动,产能过剩使得油价持续低迷。1918年-1945年美国股市波动剧烈,债券稳步增长,黄金与美元保持固定,房价随着物价温和上涨,但油价持续低迷,一直跑输通胀。

20年代初股市的持续攀升来自于经济的繁荣,但后期赚钱效应促使投机风气盛行,导致股市的泡沫化最终以暴跌收场。

而20年代机械的尚未普及限制了原油的需求,但原油探测和开采技术的突破导致供给大幅扩张,产能过剩使得油价持续低迷。

滞胀时期:石油危机引发滞涨导致金融资产的垃圾十年和实物资产的辉煌十年。

1970年-1980年间金融资产整体跑输物价,美国股市基本没有上涨,投资债券在70年代后期甚至会出现亏损,而原油和黄金在10年间出现极强的投资价值,年化收益率分别达到35%和30%,房价则跟随物价小幅上涨。

黄金价格上涨是因为1971年布雷顿森林体系解体后,黄金不再与美元挂钩,而油价上涨则是因为两次中东原油供给的锐减。石油危机叠加货币高增导致美国通胀上行,利率大幅升高拖累了债券收益。而在滞胀环境下,股市估值被不断压缩,企业盈利也出现下滑。

80年代以来:低通胀和企业稳定盈利带来股债双牛。80年代以后才是真正属于金融资产的辉煌时代,美国的股市和债市开始大幅跑赢其他资产,年化收益率分别达到8.8%和8.3%,而实物资产均出现过短期上涨,但长期来看房地产略跑赢物价,原油和黄金甚至跑输通胀。

80年代以后美国股债双牛主要得益于低通胀环境和稳定增长的企业盈利。

低通胀一方面来自于收缩货币,另一方面是因为全球化降低了生产成本;而稳定增长的企业盈利离不开大幅减税与科技发展,同时也离不开全球化。长期的低通胀环境使得美国利率中枢不断下移,债券走出长牛行情,而利率下行带来估值提升,叠加企业盈利稳定增长,美国股市也不断创出新高。

中国资产的二十年回首。过去接近二十年的时间里,中国的房地产回报高于金融资产。

分阶段来看,2002-2006年股市的表现好于楼市、债市,而2009-2018年的十年里房价大幅上涨,股市、债市涨幅有限。过去十年,房价的表现远远胜于股市,最关键的原因在于货币超发,保值属性强的实物类资产房地产从中受益最多,但企业盈利跑输货币增速拖累股市,而投资扩张带来资金需求阻碍了利率的持续趋势下行。

今年以来资产价格表现的逆转,类似美国80年代之后相对滞胀时期的转变。随着18年以来我国逐渐结束了货币超发,我国资产的表现与过去十年不同。今年1-3季度上证综指累计涨幅高达16.5%,商品房住宅销售均价涨幅9.0%,中债综合指数涨幅3.2%。

类似美国80年代之后,中国大规模减税降费和改善供给,有利于企业利润的改善和长期的增长,而通过去杠杆收缩货币和告别债务刺激,长期利率水平将趋降,有利于债市的表现和股市的估值。未来房地产为代表的实物类资产或将风光不再,长期来看,我国同样有望出现股债双牛的格局。

大类资产价格走势与宏观经济一直紧密相关,本篇专题我们梳理了美国大类资产的百年历史和中国近二十年的资产变化,希望找到资产价格表现背后的宏观逻辑。

美国资产的百年变迁

如果给你一个机会在100年前的美国投资1万美元,你会如何选择投资产品?根据我们的计算,在1918年用1万美元购买不同的资产,到2018年你的1万美元在股市中将变成288万美元,而如果你持续投资债券,你的1万美元也会变成126万美元。

相比之下,大宗商品投资要略微逊色,投资原油和黄金仅能获得36万美元和63万美元,而如果你将资金投资于房地产,目前的房子价值也就值41万美元。

因此,在美国过去100年的投资中金融资产要好于实物资产,并且股市表现遥遥领先,而如果以物价15倍的涨幅为基准来衡量,所有资产的表现都跑赢了通胀。

其实不光是从100年的维度来衡量,从60年和30年的维度来看,金融资产的投资收益也都好于实物类资产。尽管以过去60年的维度来看,原油和黄金的投资收益大幅上升,但股票和债券的收益仍能维持在较高水平,年化回报率相比于过去100年的5.8%和4.9%小幅上升至6.4%和6.1%。

而在过去30年,股票投资回报相比于60年的年化收益又进一步大幅提升至8.3%,相比之下实物资产投资回报均出现了明显的回落。

从不同的时间维度来看,各类资产的投资收益有涨有跌其实反映了在过去100年的不同时间段内各种大类资产的表现或许不近相同。为了厘清各种资产走势背后的逻辑,下面我们将把100年的时间划分成三段,一一进行分析。

美国不同时期的资产表现

2.1 二战之前

我们首先来看下1918年-1945年之间各类资产的表现。

股市波动剧烈,债市稳步攀升。1918年-1945年美国股市具有很强的波动性,特别是20年代出现了暴涨暴跌。道琼斯工业指数从1922年12月的97.6点上升至1929年9月的365.3点,累计上涨幅度达到274.2%,紧接着股市短时间又大幅回落。

在1934年股市经历了第二轮上涨,这一阶段道琼斯工业指数从1934年9月的90.5点上升至1937年3月的188.4点,随后再次下跌。尽管股市剧烈波动,但是如果投资债券则可以稳定赚钱,当时的债券到期收益率基本3-5%之间,并且这段时间利率一直处于下行。

油价持续低迷,黄金与美元保持固定。1918年-1945年美国房价略跑赢物价,属于温和上涨。但原油价格一直处于比较低迷的状态,1920年-1931年甚至出现了大幅下跌,从1920年的每桶3美元下降至1931年的每桶0.65美元。

相比之下,黄金在1934年之前走势与物价基本一致,1934年美国规定35美元一盎司的黄金价格后,黄金价格一直维持在了这一水平。

经济繁荣带来股市上涨,但随后投机引发股市泡沫。1910-1920年美国经济出现持续繁荣,上市公司企业盈利也不断攀升,带来美国股市的持续上涨。但是随着股市赚钱效应的日益显现,大量资金开始流入股市进行投机,股市泡沫化严重。

在1929年9月股市崩盘之前,股市相对于1922年末已经累计上涨274.2%,而同时期企业盈利仅增长了124.9%,也就是说有超过120%的涨幅其实并没有盈利支撑。股市的泡沫化最终以暴跌收场,并对当时的美国经济造成严重冲击,引发大萧条。

供给过剩抑制油价上涨。我们再来看看当时油价为何持续低迷。

第二次工业革命后,人类进入了“电气时代”,内燃机的广泛使用带动了原油的需求,但机械的尚未普及限制了原油的需求。

同时1929年大萧条后美国经济一度出现明显回落,对原油的需求也出现下降。而原油探测和开采技术的突破导致当时的原油供应出现明显扩张,美国日均产量从1920年1月的109.7万桶提升至1945年12月的447.2万桶。因此,产能过剩导致1918年-1945年间油价一直处于比较低迷的状态。

2.2 滞胀时期

1945年-1980年之间股票、债券、原油、黄金和房价的年均投资回报分别在6.8%、5.2%、5.9%、5.0%和4.7%。总体来说,相比于物价3.7%的涨幅,投资各类资产都能够起到保值的作用,并且股票仍然领跑。

但如果我们把时间段换到1970年-1980年,则各种大类资产表现却会出现极大的差异:

金融资产的垃圾十年。10年间美国股市基本没有出现上涨,1970年12月道琼斯工业指数为821.5点,到了1979年12月道琼斯工业指数仍然只有836.1点。而如果投资债券,在1976-1980年间债券资产将因为收益率的上行而出现亏损。与物价的涨幅相比,无论是股票还是债券都没有起到保值作用。

商品的辉煌十年。相比之下,原油和黄金在这一时期都出现极强的投资价值。其中国际油价经历了两轮快速上涨,1973年-1974年油价从2.0美元/桶大幅上升至13.0美元/桶,累计涨幅达到525%,而1978年-1979年间油价累计涨幅也达到221.9%,10年间油价年均上涨35%。

黄金在同一时期也出现了两波上涨,1973-1974年间和1978-1979年间黄金价格累计涨幅分别达到182%和163%,10年间年化收益率达到30%。

此外,房价跟随物价也出现了一定程度的上涨,尽管相比于原油和黄金涨幅偏弱,但是跑赢了物价。

两轮油价上涨均与中东局势动荡相关。70年代以来美国原油产量不再快速增长反而出现了下滑,而随着原油需求增加和自身产量减少的影响,发达国家对中东的原油供应依赖度越来越高。

1973年10月中东第四次战争爆发,阿拉伯国家为了打击发达国家对以色列的支持而宣布对美英等国实施禁运并减产。1978年底伊朗政局出现动荡,石油产量从1978年的530.2万桶/天锐减至1980年的147.9万桶/天,原油出口也全部停止。两次中东原油供给的锐减导致油价分别在1973年末和1978年末出现暴涨。

而黄金价格上涨则是因为1971年布雷顿森林体系解体。早在1944年7月,西方主要国家签署了《布雷顿森林》协定,构建了以美元和黄金为基础的布雷顿森林体系,自此黄金兑美元的价格一直维持在35美元/盎司。

但是60年代后美国黄金储备因为越战等多重原因快速下降,1971年美国黄金储备已经降至9069吨,仅为1957年的44%。

随后美国不得不在1971年8月宣布停止以美元兑换黄金,布雷顿森林体系解体,以美元计价的黄金价格开始飙升,并在1974年达到183美元/盎司的历史新高。

此外,70-80年间的高通胀也凸显了黄金投资的保值价值,助推了黄金价格上涨。

石油危机叠加货币高增导致美国通胀上行,利率大幅升高拖累了债券收益。

作为最重要的工业原料,原油价格的上涨导致美国陷入高通胀,而同时期美国也出现了货币增速维持高位的情况。两个因素叠加使得1974年12月和1980年4月CPI同比分别达到12.3%和14.7%的高位。

通胀的上升带动利率出现大幅上行,美国10年期国债收益率从1971年12月的5.9%大幅上行至1980年3月的12.7%。而收益率大幅上行导致债券投资在70年代中后期出现明显亏损。

而在滞胀环境下,股市也难有较强表现。物价和利率的上行也抑制了消费和投资,需求疲软拖累经济,美国GDP在1974年和1980年均出现过负增。在滞胀的环境下,美国股指长期不增长的局面也就不难理解。

一方面,通胀带动利率上行,股市估值被不断压缩,美股市盈率从1972年12月的19.1倍下降至1979年12月的7.4倍。另一方面,经济表现较差也导致企业经营出现恶化,带动盈利下滑。

2.3 80年代以来

80年代以后才是真正属于金融资产的辉煌时代。

1980年以后美国的股市和债市开始大幅跑赢其他资产。道琼斯工业指数从1980年12月的945点上升至2019年9月的26900点,累计增长了27倍多,而1980-2018年间持续进行债券投资也能够获取近20倍的投资回报,相比之下物价仅上涨了2倍。

尽管2001年和2008年因为互联网泡沫和次贷危机导致股市出现过阶段性回落,但是随后美国股市都能短期调整后继续上涨并再创新高。

相比之下,房地产略跑赢物价,但原油和黄金则跑输通胀。原油和黄金在1980年-2000年表现非常低迷。

2000年以来,受到911、伊拉克战争、次贷危机和欧债危机等多重事件的影响,黄金价格出现了明显的上涨;而全球原油需求旺盛叠加地缘政治频发和OPEC限产的影响也助推油价上涨。

此外,在2000年-2007年美国居民疯狂加杠杆的浪潮中,美国房价也出现了一波短期上涨行情,最终因为次贷危机的爆发而跌去了大部分涨幅。

为何80年代以后美国出现了股债双牛?主要在于低通胀环境和稳定增长的企业盈利。

低通胀一方面来自于收缩货币,另一方面是因为全球化降低了生产成本。80年代初里根上台以后坚定收缩货币以应对70年-80年代的滞涨。随着货币增速的大幅下行以及石油危机的影响渐弱,美国PCE同比从1983年10.8%的高点持续回落至1994年2.1%的低点。

95年以后美国货币增速又出现上行,但是此时全球化浪潮袭来,全球商品贸易占GDP的比重从1994年的30.7%上升至2008年的51.4%。

随着全球化的发展和我国低成本劳动力融入全球制造业产业链,美国商品的制造成本出现明显下降,使得随后PCE同比都一直维持在2%左右的低位。

而稳定增长的企业盈利离不开大幅减税与科技发展,同时也离不开全球化。里根上台以后除了收缩货币还大力推行减税政策,将经济拉出了滞胀的泥沼,经济的逐步回暖叠加减税让利也带动企业盈利的改善。

同时,90年代初美国出现互联网浪潮,信息业开始爆发式发展,大量高科技企业的出现带动美国股市盈利能力持续提升。此外,在全球化过程中美国企业也通过海外投资降低了生产成本并获取了丰厚的收益。

长期的低通胀环境使得美国利率中枢不断下移,债券走出长牛行情。

由于美联储的货币政策目标在于通胀和就业,一直处于2%左右的温和通胀环境有利于美联储在经济出现低迷时能够放开手脚实施宽松的货币政策,这导致联邦基金利率在多次降息周期后不断下移,带动美国债券市场利率中枢也出现明显下降。

在利率不断走低的过程中,投资债券不光能够获得票面利息还可以获得价格变动带来的资本利得。

而利率下行带来估值提升,叠加企业盈利稳定增长,美国股市也不断创出新高。市场利率的不断下降使得美股市盈率在1980年-2000年之间持续回升,随后维持高位。

而受益于前面提到的多重利好因素,80年以来美国股市企业盈利也一直处于稳步上升的状态,仅在2001年和2008年前后因为金融危机而出现过短暂下跌。

整体来说,1980年至今美股的年化收益在8%左右,其中6%的收益来自于企业盈利的增长,而剩余2%来自于估值的提升。

中国资产的二十年回首

分析完美国大类资产的百年变迁,我们来看看中国近二十年的大类资产表现。

过去接近二十年的时间里,中国的房地产回报高于金融资产。考虑到我国金融市场和商品房机制形成的时间,我们以02年初作为计算我国不同大类资产回报的时间起点,以上证综指、中债综合指数、全国商品房住宅销售均价分别作为股票、债券和房地产三类资产的价格指标。

2002-2018年,我国房价、债券、股票的累计涨幅为313%、92%和52%,房地产的回报远远超过同期的金融资产,而上证综指的收益率仅勉强跑赢CPI的涨幅49%。

分阶段来看,商品房价格在09年后一路上行,而金融资产止步不前。我国股市在06-07年出现一波大牛市,而08年受金融危机冲击又大幅下跌。如果不考虑07-08年的异动,可以发现我国的资产表现其实可以分为金融危机之前和之后两个阶段。

02-07年,股市的表现好于楼市、债市,而09-18年的十年里房价大幅上涨,股市、债市涨幅有限。

过去十年,房价的表现远远胜于股市,最关键的原因在于货币超发。08年之前,我国的M2增速和GDP名义增速基本匹配,M2与GDP之比也大致稳定在150%-160%的区间内,而09年以后,随着采取多轮举债刺激经济,货币持续超发,09-16年我国名义GDP增速平均为11%,而M2增速均值高达16%,16年M2/GDP上升到近210%。

对资产而言,货币超发的环境下,首要的就是防止跟随货币贬值,因而保值属性强的实物类资产房地产也就从中受益最多。07年末,我国的广义货币M2规模40万亿元,到18年超过了180万亿元,增加了3倍多,而同期我国一线城市房价涨幅接近3倍,全国商品房住宅销售均价也增长了近1.5倍。

而对于金融资产,虽然流动性充裕的确也会受益,但其回报还取决于其他因素。股票的表现与企业盈利有关。

企业的整体盈利情况大致与经济的名义增速同步,而09年以来的多数时间里,M2增速远高于GDP名义增速,意味着尽管这十年企业盈利和经济名义增速仍有11%左右,但货币的增速高达15%,所以投资者预期房价的涨幅更快,资金也就更多地流向房地产,而愿意给股市的估值也就一降再降。

而债券的收益取决于利率走势。虽然货币供应量上升之初,会带来资金充裕、利率下行,但是当地产、基建等投资大幅被刺激,又会使得对资金的需求增加,从而利率重新回升。

所以从长期来看,18年末我国10年期国债收益率在3.2%左右,跟09年初的水平大致相当。也就是长期持有债券的回报,过去十年主要其实来自资本利得的再投资,债市整体上呈现牛熊交替,并未出现利率的持续趋势下行。

3.2 今年以来我国的资产表现

随着18年以来我国逐渐结束了货币超发,我国资产的表现与过去十年不同。19年以来,我国M2增速较过去十年的均值几乎减半,那么因货币超发而高涨的房地产价格也就增长乏力。

今年1-3季度上证综指累计涨幅高达16.5%,商品房住宅销售均价涨幅9.0%,中债综合指数涨幅3.2%。如果以二手房价来看房地产的回报,今年1-3季度70城二手住宅价格累计涨幅仅3.3%,其中一线城市二手住宅价格仅上涨1.5%。房市与股市的表现与之前十年相比,明显逆转。

今年以来资产价格表现的逆转,类似美国80年代之后相对滞胀时期的转变。上世纪70年代,美国的货币超发导致了滞胀,推动实物资产价格上涨。而1980年以后,里根的供给学派收缩了货币,减税改善了供给,最终出现了股债双牛。

中国的供给侧结构性改革其实也与此类似:对企业来说,大规模减税降费和改善供给,有利于企业利润的改善和长期的增长,从盈利上支撑股市表现;而对利率来说,通过去杠杆收缩货币和告别债务刺激,可以避免投资驱动模式下,经济对资金的大量需求,长期利率水平趋降,有利于债市的表现和股市的估值。

这意味着,未来房地产为代表的实物类资产或将风光不再,长期来看,我国同样有望出现股债双牛的格局。

以上内容仅代表作者的个人观点,不构成投资建议,投资者应基于审慎的态度做出自主决策,风险自担。

文章及图片来源网络,如涉侵权,请联系我们。