巴菲特股东大会精华思考:投资需要长期乐观

摘要 北京时间5月5日夜间,一年一度的伯克希尔哈撒韦股东大会重头戏正式上演,这也是全球投资者第53次齐聚奥马哈,共同参与这项投资界的朝圣之旅。今年,巴菲特股东大会吸引了全球超过5万名参会者,其中来自中国的投资人接近四分之一。巴菲特和芒格分别已有87岁和94岁高龄,大家都越来越珍惜每年的股东大会,每一年都可

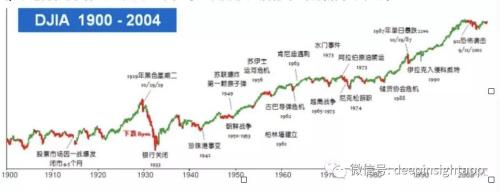

北京时间5月5日夜间,一年一度的伯克希尔哈撒韦股东大会重头戏正式上演,这也是全球投资者第53次齐聚奥马哈,共同参与这项投资界的朝圣之旅。 今年,巴菲特股东大会吸引了全球超过5万名参会者,其中来自中国的投资人接近四分之一。巴菲特和芒格分别已有87岁和94岁高龄,大家都越来越珍惜每年的股东大会,每一年都可能是巴菲特和年事更高的芒格的谢幕演出。 在今年股东大会上,87岁的股神依然精神矍铄、童心不改,在长达5个小时的问答环节中,共回答了近60个问题,对公司业绩、投资、接班人、税改、中美贸易、虚拟货币等热点问题均给予解答。 01投资永远只属于乐观者 决定投资其实最大的一点就是运气,或者说国运。当然,这是我们所有人无法改变的。1942年3月12日的纽约时报中,把未来的世界描绘得十分黯淡,那时候美军在二战中节节败退。但如果那时候你投入1万美元在标普500的指数上,然后什么都不要做,那么今天这1万美元会变成5100万美元。结合巴菲特的这段话,我特地找了一张道琼斯指数1900到2004年的图,当然后面的金融危机以及这一轮历史第二长牛市更加精彩。但是看下面这张图,我们看到了什么?就是一个在每一次危机之后都不断创新高的市场。

巴菲特开篇用了比较大的篇幅来讲述这个故事,也代表他做投资最看重的一点。其实巴菲特眼中,做投资的人不要贪婪,也不要恐惧,只要有一种情绪:乐观。这种乐观是对股市长期的乐观,也是对自己的身体和状态的乐观。巴菲特还拿当时的黄金和标普做对比。我们都知道黄金是典型的避险资产,乱世买黄金。如果一个人长期对未来悲观,那么他应该买黄金。那么1942年3月12日,如果你的1万美元没有买入标普500指数而是买入黄金的话,今天的价值是多少呢?大概只有4万美元左右。 巴菲特有一个核心思想,在不同场合通过不同的表达方式说过很多次,就是他不知道明天会发生什么,他无法去预测未来,但是他对未来一定选择乐观。昨天节目结束后,主持人问我用一句话来总结我眼中的巴菲特,我说的是:正确的承担风险。其实这句话来自于我另外一个朋友,但给我启发很大。巴菲特是承担风险的,他建议大家把钱投入到股票这个风险资产上去。但是长期看,用正确的方式承担风险,收益会巨大! 所以做投资,你必须乐观,和巴菲特一样。也只有永远乐观的人,才能长期在股市赚到钱。 02 半退休状态提高效率 在此次股东会开始前,国内关注最高的一个点就是巴菲特是不是要正式退休,甚至有人说他会在现场带出几个接班人和他一起回答问题。事实上,在回答股东问题的时候,巴菲特说已经退休了几十年了。 巴菲特再次诠释了什么叫长跑冠军这句话。投资中,方向比速度重要。你不需要一直跑得很快,只要不断前进就可以,资产上也不需要每年增长许多,只要能积累复利就可以了。是的,其实巴菲特真的退休几十年了,公司里面很多事情交给下面的年轻人去做。连芒格也说,伯克希尔哈撒韦最好的地方是,巴菲特什么事情都不插手。他只是和其他人一样,看看书打打电话。 许多人最终投资做不长久,或者无法做三十,四十年,就是不懂得放手。我们总是想要的太多,想要做的太多。其实就应该专注于自己的能力圈。相信最重要的杠杆是时间的复利。 03 富国银行案例:纠错的重要性 有人问到关于富国银行的问题,因为会计上的丑闻虚开汽车保险的账户,然后不断的错过截止日期,能够收取更多的费用。作为巴菲特来说,会不会离开这个漏水的船,而换到一条别的船上去呢? 在这个问题上,巴菲特体现了纠错在他体现中的重要性。他认为问题的关键是,管理层已经开始纠错了。每一个公司和组织里面都会出现问题,比发现问题更重要的是,如何解决问题。而且优秀的管理层是懂得如何解决问题的,平庸的管理层最多只能发现问题。 其实我们发现,这个世界上真正能看到问题,解决问题的企业不多。对于个人,企业家,管理层,投资人来说,纠错能力都是极其重要的。 04 贸易问题,暗示美国要关注别人感受 其实有人直接问了中美贸易战的问题,巴菲特回答比较含糊,之后也有人问了一个广义的贸易问题。贸易问题需要领导人用什么样的角度去看问题,甚至传达给大众,也就是说不同的教育方式,最终民众获得的感受是不同的。领导人需要知道什么是真正对一个国家最有利的。我们曾经做过研究,虽然过去20年的全球化让美国收入中位数人群没有获得利益,工资甚至出现了下滑。但是全球化分配大幅降低了通胀,帮助美国人减少生活开支。如果没有全球化分配,今天美国人生活质量会更差。 巴菲特认为国家对于贸易战的问题,最终也需要自己去承担这个后果。这不是简单的政治博弈,更多需要为几十亿全球人民的角度去看待问题。当然,中国也是美国国债的最大持有人,也拥有很高的储蓄率。中美两国关系恶化,对于谁都没有好处。 05 中国市场的机会在于巨大的体量 此次股东大会中,参会的中国投资者创了历史新高,毫无疑问也有了大量关于中国市场的提问。整体看巴菲特认为中国市场的机会在于其体量。这里的体量我认为有两层含义。第一层是股票市场的体量越来越大,中国已经成为了全球第二大资本市场。对于一个投资人来说,他当然要在容重足够大的市场下注,否则就算赚了100%,但是容量太小,最终对于净值影响很小。更重要的是,中国是一个大经济体,有着全球数量最大的消费者。这么大体量的经济体和人群,一定能诞生一批伟大的公司。 未来20年的全球投资,可能就是G2的世界,中国和美国。未来最有价值的研究,一定是连接中美的。 06 价值投资,就是购买持续现金流的公司 巴菲特此次会议,讨论了许多他长期持有的公司,比如可口可乐,美国运通,喜诗糖果,以及最近买入的苹果。昨天在第一财经做节目的时候我也说过,价值投资的定义就是通过公司未来现金流的贴现来获取收益。那么什么样的公司能持续带来现金流呢?就是那些有护城河,有用户粘性的公司。所以我们说巴菲特喜欢那些不发生变化的公司。几十年前大家喝可口可乐,几十年后,还是可口可乐。美国运通,喜诗糖果,富国银行这些公司都长期给投资者带来现金流的贴现。所以要挖掘价值投资的公司,护城河其实就是这个公司长期获取现金流可持续性最大的标准。 所以对于价值投资来说,不仅仅是估值足够便宜,还需要这个公司的质量足够好,有强大的护城河,能够持续获取现金流。从这个角度看,苹果也有这种特征。而巴菲特为什么错过科技股,本质还是这些公司获取现金流的持续性不可预期。 - The End-

|