长城影视现“中年危机”:控股股东诉讼缠身,业绩预亏超2.72亿元

摘要 2013年借壳上市,经过五年的跑马圈地,长城影视(002071.SZ)的“饼”是越画越大,但问题也越来越多。2019年1月24日,长城影视披露公告,公司控股股东长城影视文化企业集团有限公司(下称“长城集团

2013年借壳上市,经过五年的跑马圈地,长城影视(002071.SZ)的“饼”是越画越大,但问题也越来越多。

2019年1月24日,长城影视披露公告,公司控股股东长城影视文化企业集团有限公司(下称“长城集团”)持有公司1.7亿股股份被司法轮候冻结;若长城集团冻结股份被司法处置,上市公司将面临实控权变更的风险。

1月30日,长城影视又发布了《2018年年度业绩预告修正公告》,预计公司2018年度业绩为亏损27160.35万元至35647.96万元,而长城影视在2018年三季报中提到,预计公司2018年度净利润为11882.65 万元至18672.74 万元。

业绩骤降,控股股东股份被冻结,实控权又存变更风险,长城影视似乎“未老先衰”。

借壳往事

长城影视前身为江苏宏宝五金股份有限公司(下称“江苏宏宝”),成立于1988年,主营五金及五金工具等产品的制造和销售,并于2006年在深交所上市。

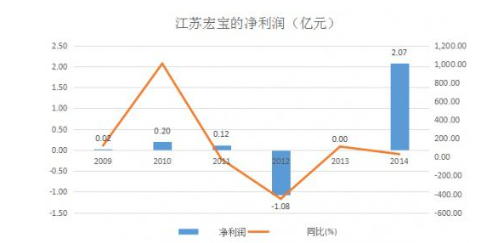

值得注意的是,上市之后,江苏宏宝的业绩波动较大且日趋下滑。Wind数据显示,江苏宏宝在经历了2010年净利润同比增长1004.82%后,2011年其净利润下降了24.03%;2012年,其净利润再次下降451.07%为-1.08亿元。

数据来源:Wind数据

直到2013年,陷入业绩“僵局”的江苏宏宝遇到了长城影视。彼时的长城影视欲登陆资本市场,于是二者一拍即合。2013年8月,江苏宏宝一纸公告让长城影视“如愿以偿”进入二级市场。

根据公告,江苏宏宝以拥有的全部资产和负债作为置出资产与长城集团等61位交易对方拥有的长城影视100%股份的等值部分进行置换。

公告显示,长城影视成立于2008年5月8日,主营电视剧的投资、制作、发行及广告等衍生业务。截至评估基准日2013年4月30日,长城影视的总资产为66381.38万元,总负债18767.59万元,而此次长城影视100%股份的评估值为229051.76万元,增值181437.98万元,增值率381.06%。

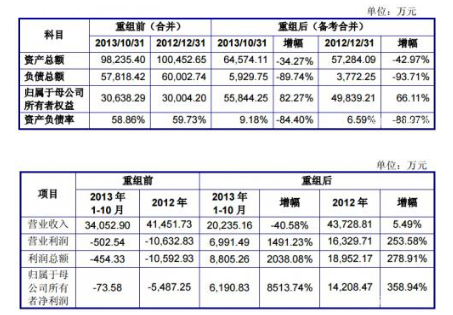

通过此次重大资产重组,江苏宏宝完成了主营业务由五金产品的生产、销售到电视剧的投资、制作与发行的转换。江苏宏宝表示:影视行业未来发展前景广阔,有利于提升公司的持续盈利能力。此外,借由此次资产重组,江苏宏宝的财务状况也有所改善。

重组前,江苏宏宝的资产负债率为58.86%,重组后,其资产负债率降至9.18%。不仅如此,江苏宏宝归属于母公司所有者的利润也由重组前的-73.58万元激增至重组后的6190.83万元,增幅高达8513.74%。

图片来源:Wind数据

可以说,本次重大资产重组让江苏宏宝和长城影视“双赢”,前者降低财务压力,后者借壳上市。

野蛮并购之路

2014年6月5日,江苏宏宝发布公司名称、证券简称变更的公告,根据公告,公司名称由“江苏宏宝五金股份有限公司”变更为“长城影视股份有限公司”;公司证券简称由“江苏宏宝”变更为“长城影视”;公司法人也由 “朱剑峰”变更为“赵锐勇”。

自此,长城影视成功借壳上市,开启了疯狂的并购之路。

2014年,长城影视公布两起收购,分别以不超过1.4亿元、1.84亿元的自筹资金收购上海胜盟 100%股权、浙江光线 80%股权,由此切入电影院线广告代理和电视广告代理业务。

2015年,长城影视陆续收购东方龙辉60%股权、上海微距100%股权、诸暨创意园100%股权、浙江中影51%股权、上海玖明51%股权,合计耗资约为13.57亿元。

2016年,长城影视的动作略少,直到2017年,其并购大戏达到“高潮”。

2017年5月,长城影视公告称,拟合计21582万元收购南京凤凰假期旅游有限公司等9家旅行社股权。对于上述交易目的,长城影视表示,有助于服务公司的文化娱乐板块,让公司业务向影视基地的旅游延伸,提升公司的盈利能力。

同年9月,长城影视以16770万元收购安徽马仁奇峰文化旅游股份有限公司,进一步加大公司影视基地旅游板块的砝码。

不到三个月,长城影视又斥资15840.89万元收购淄博新齐长城影视城有限公司83.34%股权。至此,长城影视的“跑马圈地”告一段落。

Wind数据显示,2014年,长城影视参与控股的公司仅为6家,而2017年,其参股控股的公司多达42家。短短三年时间,长城影视参股控股的公司呈“爆发式”增长,不外乎外界将之称为“并购狂人”。

商誉高企 债务高悬

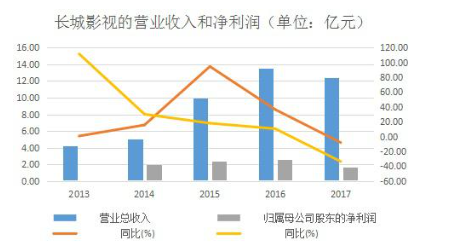

通过频繁的收购,长城影视由较为单一的电视剧制作、发行转向电视剧、广告、实景娱乐一体的综合性影视传媒机构。在公司版图扩大的同时,其业绩也蒸蒸日上。

财报显示,2014年,长城影视实现营业收入5.08亿元,同比增长15.61%;公司实现净利润2.01亿元,同比增加30.14%,同时也是该公司上市以来净利润首次突破亿元大关。

数据来源:Wind数据

数据来源:Wind数据

值得注意的是,长城影视业绩好看的同时,公司商誉高企和债务高悬问题却越来越突出。

由于近几年的野蛮式并购,长城影视形成了巨额商誉。财报显示,2014年,公司的商誉为2.73亿元,截至2018年9月30日,长城影视的商誉激增至13.5亿元,约为2014年的5倍。

此外,长城影视还面临较大的财务压力。

根据三季报,长城影视的流动资产合计约为17.46亿元,流动负债合计约为25.32亿元,流动负债约为流动资产的1.45倍。同时,长城影视的短期借款和一年内到期的非流动负债合计约为7.91亿元,而公司的货币资金仅为0.83亿元,可见长城影视短期偿债压力较大且偿债能力较弱。

屋漏偏逢连夜雨,2019年1月30日,长城影视发布的2018年度业绩修正公告显示,预计公司2018年度归属于上市公司股东的净利润为-35647.96 万元至-27160.35 万元,而三季报中长城影视对公司2018年度业绩预测为盈利11882.65 万元至18672.74万元。

对于业绩变动原因,长城影视表示:2018年公司全资子公司上海胜盟、浙江光线等部分子公司经营业绩未达预期,公司对其商誉计提减值准备;且公司应收账款坏账计提金额同比增长。

财经网注意到,2014年以来,长城影视的应收账款逐渐增加。截至2018年9月30日,公司的应收账款高达10.73亿元,较2014年6.41亿元的应收账款增加了67.39%。

在上述多重问题的拖累下,长城影视的业绩不乏“纸面富贵”之可能。

控股股东“麻烦缠身”

长城影视四面楚歌,其控股股东长城影视文化企业集团有限公司(下称“长城集团”)的日子也不好过。

2019年1月24日,长城影视公告称,公司控股股东长城集团新增1.7亿股股份被轮候冻结,轮候期限为36个月,此次冻结股份占长城集团持有公司股份的87.2%。

截至公告披露日,长城集团持有公司股份1.95亿股,占公司总股本的37.12%,其中,累计被司法冻结1.7亿股,占公司总股本的32.37%;累计被司法轮候冻结1.7亿股,累计被司法轮候冻结4次,占公司总股本的32.37%。

长城影视表示,上述事项不会对公司的日常运行和生产经营活动造成重大影响,但若控股股东冻结股份被司法处置,暂时可能导致公司实际控制权发生变更。

值得注意的是,对于控股股东股份被冻结原因长城影视并未说明,但结合公司1月16号收到深交所的关注函,控股股东股份被冻结一事或与长城集团涉嫌违规担保有关。

关注函显示,长城集团曾向横琴三元勤德资产管理有限公司(下称“横琴三元”) 借款 3.5 亿元,公司及实际控制人赵锐勇作为连带保证人。由于借贷双方对核心条款的履行发生争议,横琴三元向山东省高级人民法院起诉,请求长城集团归还实际发生的全部借款本金 3.5 亿元及利息、违约金,并要求公司及实际控制人赵锐勇对长城集团所涉及的全部债务承担连带责任担保。

然而,长城影视却以上述担保未经公司内部相关流程审核,未经公司董事会、股东大会等法定流程审议通过为由,认定该担保无效。

深交所要求长城影视说明公司控股股东及实控人的现金流状况、债务情况和债务逾期情况;并自查上市公司是否存在为控股股东和实控人提供担保,是否存在控股股东、实际控制人及关联人非经营性占用资金等情形。

两次延期回复关注函之后,1月29日,长城影视发布对深交所关注函的回复公告,其中披露了公司控股股东担保事项的相关细节。

根据公告,长城集团陷入与横琴三元的合同纠纷案,横琴三元诉讼保全了长城集团持有的长城影视1.7亿股,占公司总股本的32.37%。但对1月24日,公司控股股东股份被新增轮候冻结事项的原因,长城集团表示暂未查清。

如今,长城影视控股股东担保“疑云”尚不明朗,公司自身又遭遇业绩“变脸”、债务高悬等问题。长城影视如何度过早来的“中年危机”还有待商榷。