保险、遗嘱、家族信托 家族传承服务中谁才是C位?

摘要 来源:中国银行保险报在家族传承服务中,什么才是高净值人群最关心的“Top3”?不同性别、资产层级的高净值人群对家族传承有什么规划、需求上的倾向性?高净值人群更偏好哪几种传承类金融工具?中国成为全球第二大经济体,创造了巨大的社会和家庭财富。如何安全传承财富,成为中国数量越来越庞大的高净值人群面临的问题

来源:中国银行保险报

在家族传承服务中,什么才是高净值人群最关心的“Top 3”?不同性别、资产层级的高净值人群对家族传承有什么规划、需求上的倾向性?高净值人群更偏好哪几种传承类金融工具?

中国成为全球第二大经济体,创造了巨大的社会和家庭财富。如何安全传承财富,成为中国数量越来越庞大的高净值人群面临的问题。

近日,平安银行私人银行发布《平安银行私人银行家族传承数据报告》(以下简称“报告”),站在新业态、新技术促使中国进入发展转型期的这一拐点上,聚焦创富一代面临的家族财富传承与家族企业转型的双重需求,通过精准的取样调研和科学的洞察,从需求端为行业提供了新观点、新思路。

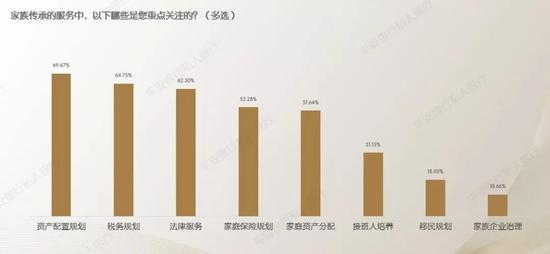

高净值人群最看重资产配置

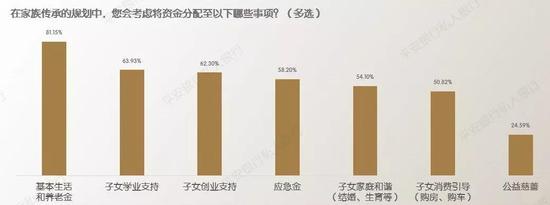

《报告》显示,资产配置规划、税务规划和法律服务是高净值人群最关注的“Top 3”,超六成参加调查的人群选择了这三项。在传承资金的分配上,他们首先关注基本生活和养老,其次则是为子女提供学业和事业的支持。这体现出“老有所依、老有所养”对于大众的重要意义。

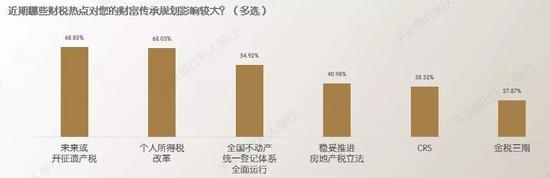

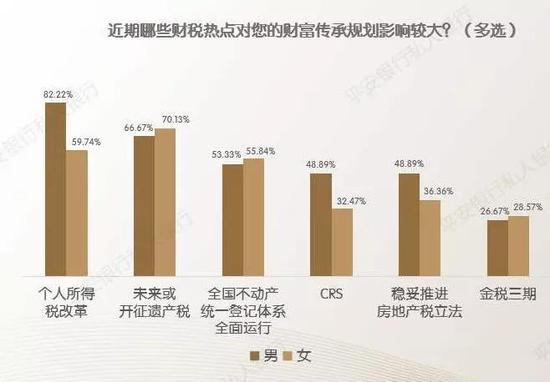

《报告》对遗产税、房产税、CRS(共同申报准则)、金税(全国性税收信息系统)三期等财税热点展开了调研。数据发现,近七成人群关注的财税热点是 “未来或开征遗产税”,其次是 “个人所得税改革”和“全国不动产统一登记体系全面运行”。随着这些政策的逐渐落地与明朗,《报告》认为,中国“创富”一代已经步入家庭财富交接班高峰期,市场越来越需要专业的机构和工具进行传承规划。

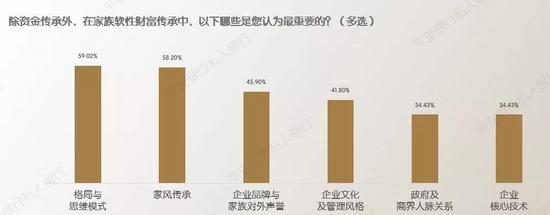

此外,《报告》显示,高净值人群也在密切关注格局、家风、企业品牌与家族声誉等软性财富的传承。对于一些高净值人群而言,提前规划、未雨绸缪,不仅是为了传富于下一代,更是为了打破“富不过三代”魔咒,凸显家族的价值。

保险最受偏好,信托抗风险能力更强

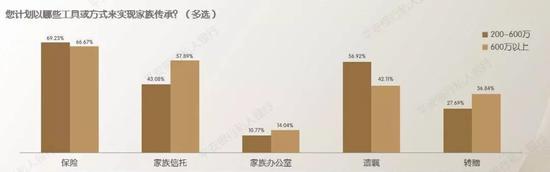

在《报告》一项针对不同资产层级人群的调查中显示,所有高净值人群最偏好“保险”,但按资产层级细分,资产200-600万元的人次要选择为“遗嘱”,资产600万元以上的人次要选择为“家族信托”。

“家族信托”与“遗嘱”相比较,最大优势在于实现世代传承的同时,能够隔离遗产税风险及债务风险。而保险金信托作为“保险+信托”的组合,既可以充分利用保险的风险转移、财富保障等功能,又具备信托的风险隔离、专业运作和财富传承等功能,投保人、被保险人不必预先向信托机构转移自身财产,又可获得充分的保险保障,因此受到高净值人群的欢迎。调研发现,高净值人群最认可的保险金信托优势为“避免管理不善”和“管理婚姻风险”,超六成的人群选择了这两项。

“遗嘱和保险无法满足复杂的财富传承规划需求,家族信托在风险隔离、世代传承上具备独特优势,是高净值人群应充分利用的工具。”《报告》称。此外,调研还显示,非一线城市的高净值人群看重“家族信托可实现婚姻资产保全”这一特点。特别是对于只有女儿的家庭而言,婚姻资产规划备受关注。

关注女性高净值人群的家族传承需求

平安银行私人银行本次《报告》的一大亮点在于,将性别的维度引入调研之中,从而引导行业关注女性在家族传承规划中的偏好及需要。

今年5月,针对持有资产达200万元以上的高净值女性客户,平安银行私人银行、平安银行信用卡曾联合发布了一组理财及消费行为分析。数据显示,平安私人银行高净值客户中,女性客户占比57.42%,略多于男性客户。在资产配置方面,数据还显示,相较持有资产200万元以下的女性客户,高净值女性平均持有6款理财产品,是普通女性客户的3倍,这体现了高净值女性有更丰富的理财经验,懂得选择多种理财产品,分散投资。

据《报告》提供的数据,相比于男性聚焦当下的财富积累,女性则更关注财富是否可以安全传承给后代。数据显示,政策层面,七成高净值女性关注“未来或开征遗产税”,并希望通过家族信托合理规划未来可能开征的遗产税。此外,在抵御婚姻风险方面,女性也显得更加未雨绸缪,在关注“基本生活与养老金”保障的同时,更加关注为子女提供创业支持。

基于调研结果,报告也对家族传承提出了具体的建议:在创富阶段,高净值人群应未雨绸缪,长期经营,通过合理规划对财产进行风险隔离。同时,家族财富的投资配置应以长期稳健收益为主,以大类资产配置为原则,通过不同市场多种资产综合配置来分散风险。

此外,高净值人群应关注政策动向,合理进行财税规划,以确保家族财富的安全传承,实现基业长青。

图片来自平安银行私人银行家族传承数据报告

实习记者 许予朋

责任编辑:唐婧