【市场表现】巨杉资产 2019年11月投资观察

摘要 回首2019年年初,我们汇报市场展望时提出“持有人民币,不如持有内含价值显著低估的人民币股票资产”。复盘来看,抛开一些A股特色的主题类投资不论,今年的市场表现似乎契合了这一规律。 2018年各种内外部因素的聚集,市场的过度修正,提供了一个较为明显的easymoney的机会。一个最突出的代表

回首2019年年初,我们汇报市场展望时提出“持有人民币,不如持有内含价值显著低估的人民币股票资产”。复盘来看,抛开一些A股特色的主题类投资不论,今年的市场表现似乎契合了这一规律。

2018年各种内外部因素的聚集,市场的过度修正,提供了一个较为明显的easymoney的机会。

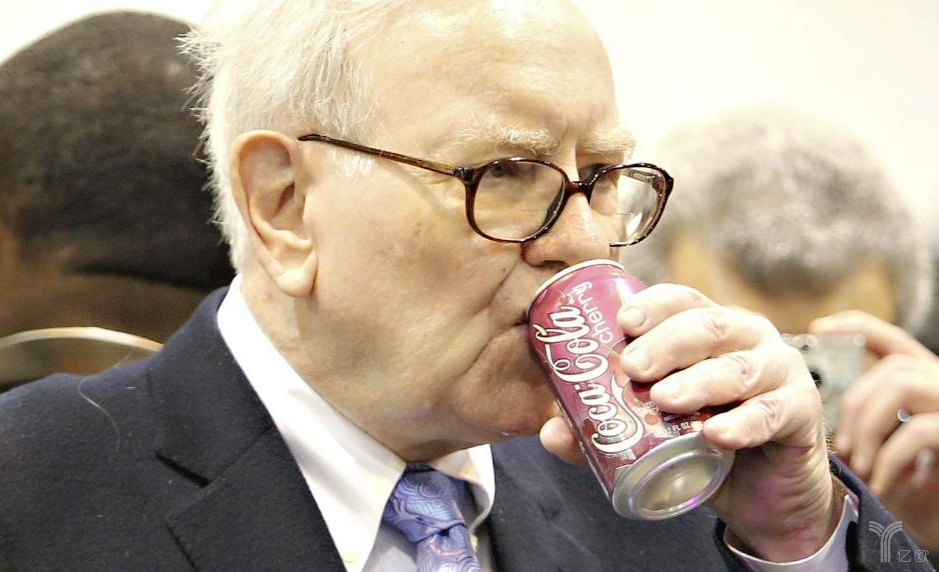

一个最突出的代表就是高端白酒,作为A股中生意模式最华丽的代表,与巴菲特说的“投资50年,发觉最好的生意还是那杯糖水”颇为类似,白酒的行业指数今年也是傲视群雄。

但随着主流公司今年动辄翻倍的涨幅,直观意义上,这种简单明了的机会在迅速减少。

“投资在进入深水期”可能更形象表达当前市场估值分位。不过通常意义上,这应该是市场的常态,对可持续竞争优势的理解与价值评估的双重能力的常规要求也会回归。

可持续的竞争优势是公司内含价值的基石。我们的体会是,不要总想着这个公司哪里好,而是我能假想动用各种资源进攻这家公司,摧毁或者竞争他的利润。

这种压力测试下,很多公司的护城河不堪一击,而尽力也难近其身的,就可能是个宝贝了。

弄明白并找到一家这样的公司,着实不易。好多表面优势的背后,都隐藏着一个互为论据的虚幻自循环,这里面不断的拆解是一种较优的方式。

最近与一位常年供职于日本企业的朋友聊天,他介绍说,中国企业擅长反向工程,迫使日本企业从产品退守而聚焦到元器件,又进一步从元器件退守而聚焦到核心原材料,并不断在这两个维度构建更深的壁垒。

这些画面式的回答对我这种理工科脑袋特别好用,一个直接的启示是,我们应该给予真正解决了硬问题的公司更多关注。

我们近一段的研究工作中,发现一个普遍的“2008现象”:某汽车公司通过收购海外同行,实现了发动机研发平台的飞跃;某服装公司在08年后逆势加大研发投入力度并一跃成为国际巨头;某半导体巨头在08年后逆势倍数级加大技术投入,一统晶圆江湖。

联想起我们数月前汇报的化工产业进化史,技术的变迁时常带有不可逆性,一旦错失了产业链的入场券,就失去了不断进化的机会,面对的技术悬崖的压力就越来越大,并大概率遭受失败的命运,而不断的剩者会分享更确定的蛋糕。

找到这些公司,并探究其背后竞争优势的持续性,引人入胜。

以上内容仅代表作者的个人观点,不构成投资建议,投资者应基于审慎的态度做出自主决策,风险自担。

文章及图片来源网络,如涉侵权,请联系我们。