刘晓丹去向已定,组建晨壹基金!"并购女皇"率老部下再创业

摘要 “并购女王”刘晓丹去向已定——将组建晨壹基金。据券商中国记者了解,今年8月辞任华泰联合证券董事长的刘晓丹此番率老部下创业,或主要为打造一家国内顶尖的并购基金。晨壹基金注册资本1亿元,股东方隐现红杉团队券商中国记者注意到,今年9月,刘晓丹一口气成为3家公司的法定代表人,分别是:北京页真管理咨询有限公司

“并购女王”刘晓丹去向已定——将组建晨壹基金。

据券商中国记者了解,今年8月辞任华泰联合证券董事长的刘晓丹此番率老部下创业,或主要为打造一家国内顶尖的并购基金。

晨壹基金注册资本1亿元,股东方隐现红杉团队

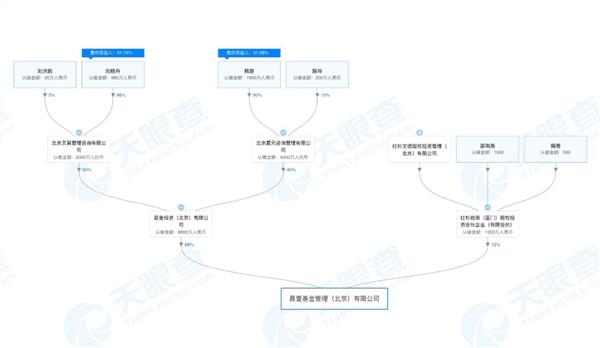

券商中国记者注意到,今年9月,刘晓丹一口气成为3家公司的法定代表人,分别是:北京页真管理咨询有限公司(下称“北京页真”)、晨壹投资(北京)有限公司(下称“晨壹投资”)、晨壹基金管理(北京)有限公司(下称“晨壹基金”)。

3家公司形成完整的股权关系。其中,刘晓丹本人直接北京页真98%股权,北京页真持有晨壹投资60%股权,晨壹投资持有晨壹基金88%股权。

工商信息显示,北京页真由章童、陈志杰、刘洪新3人在今年5月发起设立,公司注册资本1000万元,章童为法定代表人,陈志杰为监事,二人合计持股98%。

据公开资料,章童、陈志杰早年都在北京东方高圣、华泰联合证券工作,与刘晓丹履历多有重合。其中,章童在华泰联合证券投行部工作7年,2015年初开始负责华泰证券新兴产业基金。

48岁的陈志杰履历则与刘晓丹完全重叠,都是从东方高圣加入汉唐证券,再到华泰联合证券工作超过9年。2013年底,他开始担任华泰瑞联基金总经理, 2017年兼任公司董事长,负责华泰证券并购基金。

刘晓丹持有的98%北京页真股权,正是来自此二人。9月4日,北京页真完成工商变更,章童、陈志杰退出股东序列,刘晓丹成为公司法定代表人。

另一边,北京页真在6月底出资6000万元设立的晨壹投资,也在9月3日完成工商变更,法定代表人由章童变为刘晓丹。

值得注意的是,晨壹投资还在10月23日完成一轮增资,注册资本增至1亿元。北京嘉元咨询通过此次增资取得晨壹投资40%股权。

工商信息显示,现年45岁的韩楚持有北京嘉元咨询90%股权。他从2013年起一直担任华泰瑞联基金副总经理,早年同样在华泰联合证券投行部工作。

晨壹基金则由晨壹投资在今年8月全资设立,公司注册资本达1亿元。目前,刘晓丹通过北京页真间接持有晨壹基金51.74%股权、韩楚通过北京嘉元咨询持有晨壹基金31.68%股权。

值得一提的是,晨壹基金的股东方还隐现红杉团队。今年10月,晨壹投资还将晨壹基金12%股权转让给红杉皓辰(厦门)股权投资合伙企业(有限合伙),后者的LP包括红杉基金创始人沈南鹏的母亲邵南燕、红杉基金合伙人周逵的配偶鞠青。

不过,晨壹基金尚无基金备案记录,也没有对外投资的工商登记信息。

打造国内一流并购基金?

据券商中国记者了解,刘晓丹此番创业或主要为打造一家国内顶尖的并购基金管理公司。

并购基金专注于对目标企业进行控股与整合,其投资手法是,通过收购目标企业股权,获得对目标企业的控制权,然后对其进行一定的重组改造,持有一定时期后再出售。

一位专注于并购领域的资深投行人士告诉券商中国记者,“并购基金一般会涉及对投资对象的控制权收购,与其他股权基金相比,难度更大专业性要求更高。一方面,并购基金需要实现从价值发现到价值创造,对产业的理解要求高,如何发现投资对象的价值提升空间,如何实现投资增值并退出,都需要基金本身从前期的价值判断到后期的管理整合的全方位的深度参与;另一方面,并购基金的规模大于其他股权基金,对资金的筹集及运作能力要求较高。举个简单的例子,一亿元的股权基金投资五到六个项目是可能的,但是作为并购基金来说,由于单一投资比较较高,投资一个项目都可能略显不足。”

受制于过去国内现实环境的不成熟,并购基金鲜有大的作为,与国外成熟市场差距较大。国内的主流并购基金模式有由上市公司与私募股权投资机构(PE)共同设立“PE+上市公司”并购基金和由产业集团设立并购基金等模式,但这些多是作为一种结构化融资模式,不能算是真正进行资源整合从而提升标的价值,并以并购退出为目标的私募并购基金。

近年来,顶尖的投资机构高瓴资本逐步尝试进行产业整合型的并购,已经向国外成熟市场的并购基金靠近。

在11月2日召开的2019第五届中国并购基金年会上,中国证券投资基金业协会会长洪磊表示,中国并购基金起步晚,并购基金发展模式还不成熟,诸多挑战与问题仍制约并购基金的健康发展。一是体量小、期限短,并购策略不够丰富,资金配套手段有限,且以参股型消极投资为主,较少参与企业发展战略和经营决策;二是并购基金投资出现“避险”趋势,对产业升级和科技新兴产业支持作用不足;三是资金来源渠道受限,缺少长期资金。

洪磊认为,应当从并购基金自身能力和制度环境建设两方面,推动行业高质量发展。一是并购基金要积极进行自我变革,扎根自身专业能力建设;二是并购基金要坚守本源,致力于专业化投资与长期价值管理,服务实体经济转型升级;三是要完善有利于长期资本形成的制度建设,为并购基金发展创造良好的生态环境。

实际上,随着国内产业结构的调整和升级,有利于并购的各种条件已经渐趋成熟,中国并购基金迎来越来越多的机会。可以预期的是,中国的并购基金并不会完全照搬海外基金的模式,而是会发展成一种具有中国特色的并购基金之路。

8月正式作别华泰联合证券

刘晓丹可以说是华泰联合的“灵魂人物”,在她的带领下,华泰联合自2012年开始大刀阔斧的改革,经过7年的呕心沥血,从综合实力20名左右到跻身前列。

华泰联合这些年一直坚持并购业务,这也是业内公认的最强卡位。在前期没有人重视并购市场,而是争做“赚钱快”的IPO和再融资时,刘晓丹认准了并购,并持续坚持。经过多年的积累和沉淀,华泰联合证券在并购领域的口碑和实力都广为业内认可。刘晓丹本人也被业内称为“并购女皇”。

而在今年8月21日,刘晓丹正式作别华泰联合证券。她在西藏巴松措湖发表公开信,温暖告别投行生涯,也在业内引起不小的轰动。

刘晓丹在告别信中解释,“在今天选择结束自己的投行生涯,也是想去圆自己长久以来一个创业的梦想,而且对市场未来趋势的判断更是加剧了这种冲动。”

如今,在并购基金迎来更多机会的当下,刘晓丹能否在成功打造通过并购和精品项目的投行传奇之后,开辟一条并购基金的辉煌之路,我们拭目以待。