安信信托更新21宗涉诉案件信息,涉案总金额攀升至84.7亿元

摘要 家平安系公司作为原告牵扯其中,金额高达约为32.7亿。图片来源:视觉中国记者|张晓云11月16日,安信信托(600816.SH)发布公告更新了最新涉诉信息,披露了21宗涉诉项目的原告方、金额、事由及部分判决结果。多家平安系公司作为原告牵扯其中,金额高达约为32.7亿。根据公告,安信信托近期涉诉数目明

家平安系公司作为原告牵扯其中,金额高达约为32.7亿。

图片来源:视觉中国

记者|张晓云

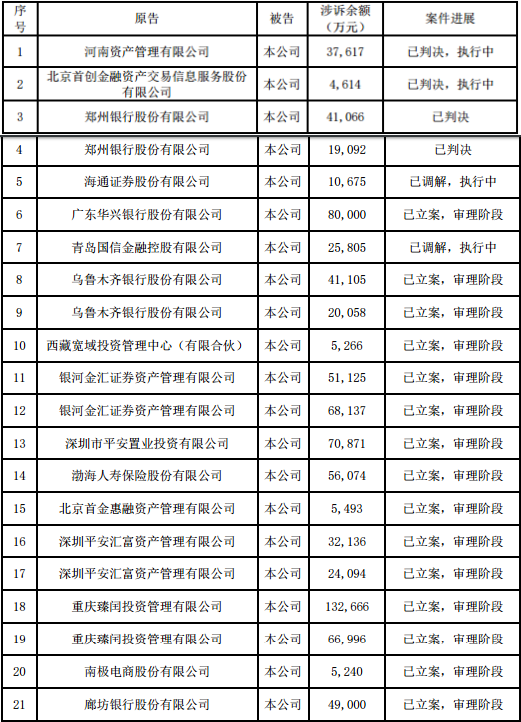

11月16日,安信信托(600816.SH)发布公告更新了最新涉诉信息,披露了21宗涉诉项目的原告方、金额、事由及部分判决结果。多家平安系公司作为原告牵扯其中,金额高达约为32.7亿。

根据公告,安信信托近期涉诉数目明显增加。安信信托8月31日披露的2019 年半年度报告显示,截至8月31日,公司已知作为被告涉诉案件 12 宗,诉讼金额 50.23 亿元。

而此次披露的21宗涉诉案件中,安信信托受让信托计划受益权及承担相关诉讼费用合计已攀升至约84.7亿元,涉及原告机构16家。其中,4宗已收到判决书,涉案金额约10.2亿元,2宗已达成和解协议,涉案金额约9.1亿元,15宗案件尚在审理中,涉案金额约65.4亿元。

具体来看目前的21宗涉诉项目,4宗已收到判决书,原告分别为,河南资产管理公司、北京首创金融资产交易信息服务公司、郑州银行(2次),涉诉金额依次为,37617万元、4614万元、60158万元。

2宗已达成和解协议,原告为海通证券和青岛国信金控,涉案金额10675万元、25805万元。

15宗已立案审理阶段的原告为,广东华兴银行、乌鲁木齐银行(2次)、西藏宽域投资管理中心(有限合伙)、银河金汇证券资产管理公司(2次)、深圳市平安置业投资公司(下称平安置业)、渤海人寿保险、北京首金惠融资产管理公司、深圳平安汇富资产管理公司(下称平安汇富)(2次)、重庆臻闰投资管理公司(下称重庆臻闰)(2次)、南极电商、廊坊银行。

值得注意的是,平安置业、平安汇富、重庆臻闰均为平安系公司,涉诉金额总计约32.68亿。

其中重庆臻闰涉诉2宗,涉诉金额最大,约19.97亿元。案件1的起诉书中显示,原告作为国民信托·轩然 21 号单一资金信托受益人与被告签订了《信托受益权转让合同》,约定原告(转让方)向被告(受让方)转让其持有的编号为“NT 托字 17-012- 023-01 号”的《国民信托·轩然 21 号单一资金信托信托合同》项下持有的信托份额对应的信托受益权(以下称“标的信托受益权”),该受益权对应的信托本金为人民 币 990492250.00元。双方确认转让标的包含标的信托受益权对应的信托资金以及原告在持有信托受益权期间所应享有的全部信托收益。该合同还约定了转让价款的计算与支付方式、违约责任等条款,被告未履行上述受让义务,已构成违约。

案件2的起诉书中显示,原告与被告签订了《信托受益权转让合同》,该合同约定原告(转让方)向被告 (受让方)转让其持有的编号为“bitc2017(t)-6993 号”的《渤海创鑫 12 号单一资 金信托之资金信托合同》项下持有的信托份额对应的信托受益权,该受益权对应的信托本金为人民币 490,326,666.67 元。双方确认转让标的包含标的信托受益权对应的信托资金以及原告在持有信托受益权期间所应享 有的全部信托收益,被告未履行上述义务已构成违约。

天眼查信息显示,重庆臻闰成立于2011年12月,经过多层穿透后,由平安集信(上海)投资管理有限公司100%控股,而该公司的大股东则是平安集团旗下的深圳平安金融科技咨询有限公司。

平安置业涉诉1宗,涉诉金额约7.09亿。起诉书中显示,2017 年 11 月 15 日,安信信托与国通信托签订《信托受益权转让协议》,约定安信信托以人民币 5 亿元,将信托受益权转让给国通信托。 2017 年 11 月 15 日,国通信托与安信信托签订《信托受益权转让协议》(下称 “《二次转让协议》”),约定国通信托将上述信托受益权转让给安信信托,现《二次转让协议》约定的转让价款支付期限已过,经多次催告,安信信托仍未按照约定支付转让价款。国通信托与平安置业已签订《债权转让协议》,将国通信托在《二次转让协议》项下对安信信托享有的全部债权转让给平安置业,并就上述债权转让通知了安信信托。

天眼查信息显示,平安置业成立于2005年,是深圳平安金融科技咨询有限公司的全资孙公司。

平安汇富涉诉2宗,涉诉金额约5.62亿。案件1的起诉书显示,原告平安汇富与安信信托签订了《信托受益权转让合同》,该合同约定原告(转让方)向被告 (受让方)转让其持有资金信托合同项下原告持有的【贰亿伍仟】万份信托受益权单位,对应的信托资金为2.5亿元。双方确认转让标的包含信托受益权所对应的信托资金以及原告在持有信托受益权期间所应享有的尚未分配的信托收益,被告未履行受让义务,已构成违约。

案件2的起诉书显示,原告平安汇富与安信信托签订了《信托受益权转让合同》,该合同约定原告(转让方)向被告 (受让方)转让其持有的资金信托合同项下原告持有的【贰亿】份信托受益权单位, 标的信托受益权对应的信托资金为人民币 2亿元,被告未履行上述受让义务,已构成违约。

天眼查信息显示,平安汇富成立于2012年12月,为上海陆家嘴国际金融资产交易市场股份有限公司(即陆金所)的全资子公司。

此外,安信信托公告称,涉及重大诉讼的案件均因信托业务中安信信托以远期受让或出具流动性支持函的形式提供保底承诺。此前11月11日的公告中,安信信托披露截至2019年9月30日,公司到期未清算的信托项目金额达276亿元,并承认在管理运用信托资金过程中,过往经营中存在合规意识不强的问题,关于涉诉相关信托业务保本承诺的情况确实存在,该行为即违反了《信托公司管理办法的相关规定》,存在合规风险。

但值得注意的是,信托保底刚兑的法律风向近期出现了明显变化。11月14日,最高人民法院下发的《全国法院民商事审判工作会议纪要》(下称《纪要》),其中第七部分“关于营业信托纠纷案件的审理”第92条明确“保底或者刚兑条款无效”;实践中,保底或者刚兑条款通常不在资产管理产品合同中明确约定,而是以“抽屉协议”或者其他方式约定,不管形式如何,均应认定无效。

安信信托公告称,该《纪要》是否将作为本公司上述以远期受让或出具流动性支持函的形式提供保底承诺的法律判决依据尚不完全明确,需要等待相关判例予以确认。