九鼎危局之九鼎系私募基金产品规范存疑 退出大门逐渐变窄

摘要 摘要 【九鼎危局之九鼎系私募基金产品规范存疑退出大门逐渐变窄】昔日PE界的翘楚九鼎集团如今似乎风光不再,集团旗下的一只股权私募基金问题曝光,产品本身遭来了“明股实债”的质疑,同时产品的募资并未投向承诺的项目,雪上加霜的是,所投项目

摘要

【九鼎危局之九鼎系私募基金产品规范存疑 退出大门逐渐变窄】昔日PE界的翘楚九鼎集团如今似乎风光不再,集团旗下的一只股权私募基金问题曝光,产品本身遭来了“明股实债”的质疑,同时产品的募资并未投向承诺的项目,雪上加霜的是,所投项目的退出前景黯淡。令人忧虑的是,在九鼎旗下,这样的例子并非个案,回想当初发家起步时气宇轩昂的买买买行为何其风光,其在PE圈中曾经享有万人景仰的荣耀地位。(证券市场红周刊)

昔日PE界的翘楚九鼎集团如今似乎风光不再,集团旗下的一只股权私募基金问题曝光,产品本身遭来了“明股实债”的质疑,同时产品的募资并未投向承诺的项目,雪上加霜的是,所投项目的退出前景黯淡。令人忧虑的是,在九鼎旗下,这样的例子并非个案,回想当初发家起步时气宇轩昂的买买买行为何其风光,其在PE圈中曾经享有万人景仰的荣耀地位。

但如今时过境迁,短短几载光阴,九鼎集团如今的处境可谓是四面楚歌,昔日精心构筑的金控版图也显得支离破碎。不差钱的九鼎也开始大举借债,“募资难、退出难”的现实让曾经骄傲的PE巨子低下了高贵的头颅。所幸的是,九鼎还有足够的家当可以变卖,于是我们见证了这样一幕幕辛酸的场景:九鼎将所投的IPO项目纷纷变现,同时卖掉了保险牌照,并急于将名下的证券公司转让出手……

本周,《红周刊》记者全方位、多角度解析九鼎危局,力图通过九鼎的例子来折射当前股权PE所遭遇的问题与困惑。

经历了2014年-2016年的高速扩张后,2018年以来,九鼎系私募基金陆续暴露不少问题。据投资人提供的资料,九鼎系发行的一只私募股权基金“新材料1号”于2017年初募资成立,但一直到2018年4月才备案;同时九鼎方面作为管理方,却按照预计募资规模收取管理费,投资人对此颇为不解。

实操中,九鼎系私募基金的发展通常依赖Pre-IPO策略,就新材料1号基金而言,其在路演时也承诺其所投向的6家公司将在2018年底前通过上市公司并购或挂牌新三板实现退出,否则标的公司将以12%的利息回购投资人持股。但实际上却未按承诺投资,募集的资金投向了另一家企业科泰思,而该公司至少2018年前三季度尚处于亏损中,上市的希望颇为渺茫。

新材料1号所遭遇的问题或许不是个案,九鼎旗下具有风险隐患的产品似乎正逐渐浮出水面。

最大争议点浮现新材料1号本质“明股实债”?

自2017年以来,九鼎系私募基金问题集中曝光:被监管层处罚、扩张放缓、持续处置资产,九鼎高管也卷入了录音门等诸多舆论热点事件。不仅是上文提到的“新材料1号”,据记者了解,九鼎发行的一只私募股权基金“北京大慧九鼎新材料股权基金”也被爆出存在运作不规范等诸多问题。

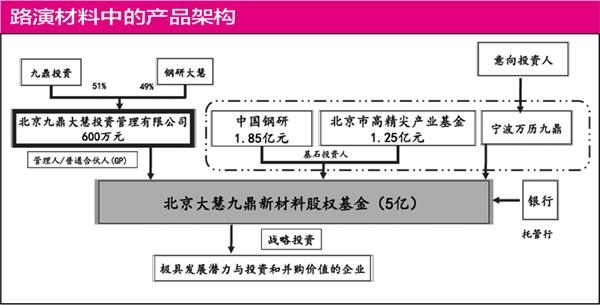

一位投资人张女士(化名)向记者提供的由北京九鼎大慧投资管理有限公司发行的《中国钢研?工业4.0及军工金属新材料1号股权基金》(以下称“新材料1号”)推荐材料显示,该基金为Pre-IPO策略,退出方式为收购兼并,潜在收购方为中国钢研集团旗下的3家上市公司钢研高纳、安泰科技、金自天正。基金存续期最长不超过6年,其中投资期2年(可展期1年)、退出期2年。该基金发行之初计划募资5亿元,其中中国钢研集团1.85亿元、北京市高精尖产业基金1.25亿元,个人投资者则以LP的方式通过苏州韵雅九鼎投资中心(有限合伙)参投了母基金九鼎大慧(有限合伙)。而苏州韵雅(有限合伙)的基金合同显示,发行时间是2017年1月。

在公司的高管方面,九鼎大慧投资的投委会成员包括艾磊、刘诣、何强等人,其中作为九鼎大慧投资的总经理,刘诣于2010年加入九鼎,参与完成了91无线、广生堂药业等知名项目;2017年1月,网上曾流出一份九鼎2016年年终奖名单,得益于广生堂药业项目,刘诣当年的年终奖高达1696万元,在公司内部排名第三。而公司的另一位董事兼投委会成员何强,资历更是显赫:他于2008年加入九鼎,参与投资了红旗连锁、明星电缆等多个IPO项目,2016年时已升至九鼎投资执行总裁。

“我们是通过九泰基金的介绍参与了新材料1号股权基金的路演,当时九鼎方面推荐的6个储备项目均与新材料相关。”张女士表示,当时九鼎方面表示项目很明确、而且合作伙伴是钢研集团,“当时觉得这个基金还是比较靠谱的,因此投资了这个项目”记者获得的一份九泰基金的产品培训录音显示,宣讲人如此表示:“本基金作为一只并购基金,退出渠道很清晰,钢研集团作为LP,也是主要的退出渠道、享有对投资项目的优先收购权”。

在当时管理人推介的6个储备项目中,均承诺在2018年底前完成新三板挂牌或择机并入中钢研系的3家上市公司,如“不能按期上市或登陆新三板,年复利12%回购”。这也意味着,该基金本质上是“明股实债”,一旦无法退出,对赌方需要承担很大的现金流压力。按照中基协于2017年发布的《证券期货经营机构私募资产管理计划备案管理规范第4号》做出的定义,明股实债是指基金管理人向投资者提供保本保收益承诺、或者由被投资企业以对赌和回购方式等途径确保投资人退出,这种模式在业内一直存在较大争议。

“明股实债的产品模式,如果是在监管法律之前发行,根据法不溯及既往原则处理。”北京市京师律师事务所张立娟律师指出,司法实践中,明股实债的协议效力需根据实际情况判断,关键还是要看合同条款如何约定。

前述投资人表示,基金在2016年底到2017年3月份完成募资,但她在2018年12月收到九鼎寄来的一份基金备案材料,要求投资人签字。此时她才发现,母基金大慧九鼎(有限合伙)在成立1年多后才备案,子基金苏州韵雅(有限合伙)则一直没有备案。

记者也在基金业协会官网看到,九鼎大慧投资在2018年4月备案了北京大慧九鼎投资合伙企业(有限合伙),但查不到苏州韵雅的备案记录。“这个时候我们才发现基金运作存在严重问题。”张女士如是表示。

一般而言,基金的备案规则要求资金由独立的托管机构来托管,方便资金划拨和监管。对此,九鼎投资方面解释称,大慧九鼎自成立后即启动了备案相关工作,但根据缴款安排,部分出资人首期缴款后,实缴不足100万,不符合基金业协会相关要求,因此当时无法完成备案。在所有出资人实缴均符合协会相关要求后,基金才完成了备案,故完成备案时间有所延迟。

争议对赌协议,退出前景暗淡

在前期的募集工作中,九鼎方面对这只基金信心十足。内部培训录音显示,一位九鼎的员工建议突出该基金的3个概念:军工+新材料+国企混改,尤其是基金的合作方为钢研集团(国资委体系下央企之一、下辖3家上市公司)。这位员工还表示,公司预计与钢研集团的合作规模远景达50亿元,新材料1号只是第一期产品。

值得注意的是,在这段录音中,九鼎的宣讲员工还透露,北京市经信委旗下的高精尖产业引导基金也作为LP参与了募资,“这只基金有保本要求,很多政府引导基金是要求保本的”。“我们可以跟出资人这样讲:钢研集团以自有资金参与投资、政府性引导基金则是财政出资,这两个LP可以帮我们普通投资人来盯着项目运作。”“钢研集团的产业背景加上九鼎的资本运作,以及市场化、专业化的投资团队,还有市场化的激励机制,这是本基金的最大优势。”录音中,主讲人信心满满。

这只基金如何盈利?前述九鼎员工直言,盈利来自于企业业绩改善+估值提升:第一年我们做一些增值服务,企业利润增长50%,然后装入上市公司,估值增长1.5倍,这样3年内的本息收益就是225%。“关键是企业被上市公司并购,估值从我们投入时的8倍PE涨至12倍-15倍,这才是基金的核心竞争力!”

但除了备案问题外,新材料1号基金在运作上也存在不规范之处:募资并未投向当初路演时宣传的6个新材料领域的储备项目。《北京大慧九鼎投资合伙企业(有限合伙)2018年三季度报告》显示,截至2018年三季度,基金耗资8000万元投资了一家名为科泰思的企业且持股11.49%,其余资金闲置中。九鼎投资方面的回应是“由于市场及谈判等情况变化,管理人秉持谨慎负责原则,宁可不投也不能为了完成投资而投资项目”。但前述投资人表示,自己是冲着路演时推介的6个项目以及回购机制才参与了此次投资。

三季报中还展示了4个备投项目,力天高新、海谱润斯均处于“已通过决策,暂缓投资”的状态。对于暂缓投资的原因,九鼎方面解释为“因北京市经济和信息化委员会经济技术市场发展中心对基金持续投资非北京市注册企业未给予同意意见”。

至于科泰思,九鼎方面的退出计划为IPO和并购,该公司2017年前三季度实现营收3557万欧元、净利润174万欧元;但截至2018年前三季度,科泰思净利润转亏215万欧元。大慧九鼎(有限合伙)将于2022年到期,考虑到A股IPO的高门槛,科泰思最快也需在2021年前才能申报IPO,显然,其通过IPO实现退出的希望渺茫。

让投资者不解的是,大部分新材料1号股权基金的募资一直趴在账上,投资人希望先将闲置资金退回,但九鼎态度推诿。“2017年以来,九鼎投资几次被采取行政监管措施,钱肯定投不出去,为什么不退回给客户呢?”在她看来,巨额管理费是吸引九鼎按照预计规模收取的原因之一。大慧九鼎(有限合伙)2018年三季报显示,该基金成立以来,累计收取管理费1753万元,去年三季度管理费252万元。基金管理费为2%/年、上述管理费对应规模为5亿元,这也是该基金的预计募资规模,但三季报也透露,实际募资仅有2.03亿元。

同时,按照预计募资规模而非实缴规模来收取管理费,也让投资人颇感不满。记者获悉,有投资人要求九鼎方面将多收取的管理费返还给客户,预计能返还千万元以上。九鼎大慧原则上同意了投资人的要求。九鼎投资方面也回应记者称,公司已于今年初决定同意按照实际募资规模将多收取的管理费退还给投资者,不过至今尚未落实。

但投资人认为目前已过了两年的投资期,因此希望按照已投出的8000万元来收取管理费,闲置资金退回给客户,但九鼎大慧则认为按照2亿元来收取管理费,换言之九鼎还是希望在1年的展期期限内动用剩余资金,然而部分投资者不同意展期。

“按照合同约定,基金有两年投资期到2019年3月份结束(可展期1年),但是现在无论是市场环境还是监管环境,已经发生了翻天覆地的变化,哪怕再展期1年,剩余资金也很难投出去。”投资人还要求查看工作底稿,但九鼎大慧投资未回应投资者的要求。

张女士直言,“现在投项目,如果是九鼎的钱,那企业根本就不要。”有些企业主动回避九鼎,一则是九鼎负面消息缠身、企业IPO前很看重股东背景和声誉;二是为回收流动性,往往上市公司一过解禁期,九鼎系私募基金就不计成本减持,熊市下此举严重打压股价,给上市公司和股民留下了很不好的印象。而且股权项目耗时漫长,“如果有优质项目确实值得投资,那也得先征询投资人的意见,但九鼎既不退回闲置的募资款项,也不就投资事宜征求投资人意见”。

不过,将闲置资金退回给客户,还需考虑北京市经委的态度。前述投资人透露,对于半途撤资,北京市经委方面持反对态度。路演材料显示,新材料1号股权基金得到了“北京市政府大力支持”——北京市经信委旗下的北京市高精尖产业发展引导基金作为作为基石投资人(2016年1月该基金由北京市经信委与北京市财政局共同发起,基金总规模55亿元),承诺认购25%的基金份额。如果九鼎单方面退出,势必对科泰思的后续运作以及其他股东产生负面影响。

另据《红周刊》记者获悉,作为国内第三方财富管理机构的翘楚,恒天财富也帮九鼎募资了8000万元。前述投资人透露,目前恒天财富及其客户正在和九鼎方面交涉中。