医药行业又完成了史上最大的一笔并购 全球又一个创新药巨无霸诞生

摘要 刚刚,医药行业又完成了史上最大的一笔并购。11月21日,美国制药巨头百时美施贵宝(BMS)宣布,成功并购新基制药(Celgene),作家740亿美元(约合人民币5200亿元)。就此,全球又一个创新药巨无霸诞生。受此消息影响,百时美施贵宝盘前大涨1.84%。值得注意的是,索罗斯三季度刚抄底被收购企业新

刚刚,医药行业又完成了史上最大的一笔并购。

11月21日,美国制药巨头百时美施贵宝(BMS)宣布,成功并购新基制药(Celgene),作家740亿美元(约合人民币5200亿元)。

就此,全球又一个创新药巨无霸诞生。

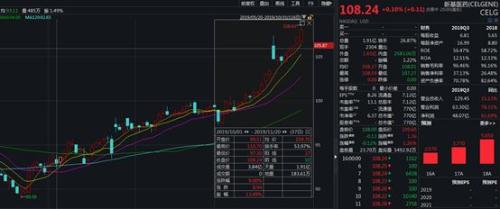

受此消息影响,百时美施贵宝盘前大涨1.84%。

值得注意的是,索罗斯三季度刚抄底被收购企业新基医药,买入117.9万股为期第二大重仓股。而四季度以来,新基医药已涨近10%,按照三季度89美元的低价,则涨超20%。

5200亿并购大案落地

新的医药巨头诞生

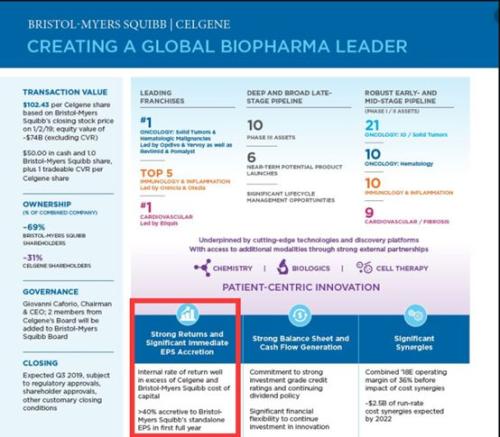

今年1月,百时美施贵宝在官网宣布,将以现金和股票作价合计740亿美元(约合人民币5200亿元)收购新基,这是史上规模最大的制药业并购案,将全球最大的两家癌症药物生产企业合二为一。这两家公司宣称,合并将会带来25亿美元(约合人民币176亿元)的成本节省,并会大幅提升盈利。

而昨日,该并购终于落地了。

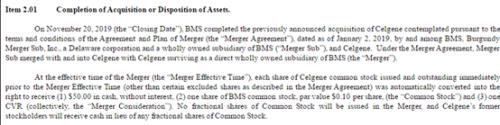

11月21日,美国制药巨头百时美施贵宝(BMS)宣布,公司已获得收购新基公司(Celgene)的并购协议所需的所有监管机构的审批许可,且已于2019年4月12日获得双方股东的批准,至此,百时美施贵宝成功完成了对新基的收购。

收购完成后,根据合并协议的条款,新基成为百时美施贵宝公司的全资子公司。根据合并条款,新基股东将获得:

1.每1.00股将相应获得百时美施贵宝的1.00股普通股,

2.50美元的无息现金,

3.一份可交易的或有价值权(CVR);或有价值权让新基股票持有者在收购计划顺利到达设定的注册里程碑时,可以获得9美元现金。

新基的普通股在本交易日收市后已停止交易。新发行的百时美施贵宝股份和CVR将于11月21日在纽约证券交易所开始交易,其CVR的交易代码为“ BMYRT”。

全球第四大制药公司诞生

合并带来40%的EPS增长

据悉,百时美施贵宝在美国已有100多年历史的百时美施贵宝,今天已发展成为一家年销售额为200多亿美元,遍及世界120多个国家和地区,产品大致可以分为以下几类:

1、药品,以抗病毒药物、心血管药物、抗癌药物、中枢神经药物等最为有名。如金施尔康系列的金施尔康、施尔康、维康福;Isovue牌抗妄想症药,Lipostat酯类抗高血压,恩替卡韦核苷类似物药物治疗慢乙肝。

2、医疗设备,包括矫形的或其它插入件、骨质生成产品、等。

3、非处方保健产品,如Gerber牌幼婴儿保健仪器以及其它营养维它命产品、止痛药、皮肤药等。

4、化妆品、健美产品和家庭产品,其中有著名的Miss clairol、Utless和 Condition牌头发用品,Sea Braze牌皮肤用品,Vanish牌洗碗剂等。

新基公司则创立于1980年,总部位于美国新泽西州Summit,全职雇员7,467人(2018年),是一家致力于改善全球患者生活的全球性生物制药龙头企业。主要从事免疫医疗的制药企业,主攻免疫、肿瘤医学相关及农业化学领域。该公司的主要产品THALAMID,是用于治疗红斑性狼疮(ENL),亦可用于骨髓瘤及其它癌症。

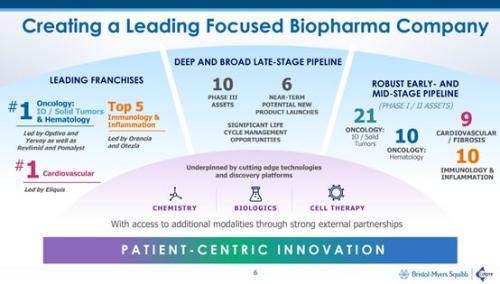

此时强强联合,根据BMS和新基的说法,两家在一起的优势包括“高度互补的投资组合,以及在肿瘤、免疫、炎症以及心血管疾病方面领先的特许经营权,收入潜力超过150亿美元”等等。

合并后的新公司将拥有9款年销售额超过10亿美元的产品,并在治疗肿瘤、免疫疾病、炎症和心血管疾病等领域有着巨大的增长潜力。

双方阐述了合并之后在产品组合互补上的战略利益:BMS的药物Opdivo和Yervoy,和新基Revlimid和Pomalyst在分别在实体瘤和血液瘤领域都具有优势。合并后的公司将拥有9种产品,年销售额超过10亿美元,具有巨大的增长潜力。

“我们将百时美施贵宝和新基在领先的科学、创新的药物和优秀的人才等方面的优势合二为一,共同打造全球领先的生物制药企业。”百时美施贵宝总裁兼首席执行官康睿捷(Giovanni Caforio)博士表示,“我们在肿瘤、血液、免疫和心血管疾病等领域处于领先地位,并具有业内最丰富、最有前景的产品管线之一,因此,我相信,我们将实现我们的愿景,即通过科学改变患者的生命。”

而合并后,按收入计算,可以创建第四大制药公司,仅次于辉瑞,诺华和罗氏。

据在GlobalData三月底数据,BMS是全球市值第14大的制药公司,而Celgene公司是市值第18大的制药公司。

按市值计算,合并后的公司也可能跻身前十名,总市值约为1400亿美元。

据分析,该交易为百时美施贵宝带来40%的EPS增长,并带来25亿美元的成本协同效应。

索罗斯三季度刚抄底

值得注意的是,索罗斯三季度大局抄底新基医药,买入117.9万股为期第二大重仓股。而四季度以来,新基医药已涨近10%,按照三季度89美元的低价,则涨超20%。

整合、回购、任命董事……

这一年来的双方的业务进展

事实上,自2019年1月3日宣布这笔交易以来,双方已经取得了一系列实质性的业务进展,包括:瑞复美的专利权取得新的进展;美国FDA批准INREBIC (fedratinib)用于治疗特定形式的骨髓纤维化患者;FDA批准REBLOZYL (luspatercept-aamt) 用于治疗β地中海贫血成人患者;在美国和欧洲完成luspatercept和ozanimod的监管备案。此外,在公司成功整合的规划方面,也取得了重大进展。

1.OTEZLA资产剥离

正如2019年8月26日所宣布的, 为配合该交易监管批准的推进,新基与安进达成协议,在与百时美施贵宝完成合并后,新基将在全球剥离银屑病药物OTEZLA (apremilast),以134亿美元现金为对价出售给安进。2019年11月15日,百时美施贵宝宣布,美国联邦贸易委员会(FTC)接受了公司就其与新基的未决并购而提议的同意令,并允许双方完成并购。百时美施贵宝期望在完成并购后,OTEZLA的剥离将尽快完成,并计划将这部分利润优先用于削减债务。

2.加速股份回购计划

百时美施贵宝还宣布,其董事会已授权回购70亿美元的百时美施贵宝普通股。

关于此项授权,百时美施贵宝已与摩根士丹利公司和巴克莱银行签署加速股票回购协议,以回购总计70亿美元的百时美施贵宝普通股。百时美施贵宝希望用现金支付回购资金。百时美施贵宝将于2019年11月27日收到根据该交易将回购的约80%的股份。最终回购的股份总数将根据最终结算以及百时美施贵宝普通股在加速股份回购协议期间的成交量加权平均价的折扣确定。百时美施贵宝预计,加速股份回购计划下的所有回购交易将在2020年第二季度完成。

3.董事会任命

为完成交易,迈克尔·邦尼,朱莉娅·A·哈勒博士和菲利斯·耶鲁加入了百时美施贵宝董事会,董事会规模从11名扩大到14名。在交易结束之前,Bonney先生和Haller博士继续担任新基的董事。

4.顾问

Morgan Stanley&Co. LLC担任百时美施贵宝的首席财务顾问,Evercore和Dyal Co. LLC担任百时美施贵宝的财务顾问。Kirkland&Ellis LLP担任百时美施贵宝的法律顾问。摩根大通证券有限公司(JP Morgan Securities LLC)担任首席财务顾问,花旗(Citi)担任Celgene的财务顾问。Wachtell,Lipton,Rosen&Katz担任Celgene的法律顾问。

2019年为并购大年

单单是BMS以740亿美元收购新基(Celgene),注定2019年为创纪录的并购年度。

此外,交易金额排在前面的还有:

6月有Abbvie以630亿美元收购Allergan。

6月,辉瑞以114亿美元收购生物制药公司Array BioPharma;

1月,礼来以80亿美元完成对抗癌药公司Loxo Oncology的收购;

2月,罗氏以48亿美元收购SparkTherapeutics。