海航期货易主贵州大数据资本 受子公司巨亏拖累 净利润锐减1017%

摘要 华夏时报(chinatimes.net.cn)记者叶青北京报道海航期货“易主”事件出现新的进展。6月4日,海航期货在全国中小企业股份转让系统发布《收购报告书》称,贵州大数据资本服务有限公司(下称“大数据资本”),作价3.18亿元,收购海航期货60%股份,成为公司新控股股东。经过多年的发展,虽然期货公

华夏时报(chinatimes.net.cn)记者叶青 北京报道

海航期货“易主”事件出现新的进展。6月4日,海航期货在全国中小企业股份转让系统发布《收购报告书》称,贵州大数据资本服务有限公司(下称“大数据资本”),作价3.18亿元,收购海航期货60%股份,成为公司新控股股东。

经过多年的发展,虽然期货公司发展“强者恒强”的特点依然明显,大型期货公司业绩表现相对稳定,但中小型期货公司的日子并不好过。尤其是在去杠杆背景下,2018年期货行业遭遇较大冲击,行业利润下滑严重。有期货业内人士表示,行业整体净利大幅下滑,主要是在强监管下,创新业务、资管业务受到较大影响,传统的经纪手续费业务不断下滑,风险管理子公司还处于不赚钱阶段。

六成股份作价3.18亿元

6月4日,海航期货在全国中小企业股份转让系统发布《收购报告书》。报告书显示,基于2018 年 12 月 31 日的净资产金额、期货牌照价值等因素,确定海航期货总价值为人民币5.3亿元。大数据资本将以自有资金支付现金方式,收购海航期货股东长江租赁持有的目标股份合计3亿股,占海航期货总股本60%,交易金额3.18亿元。大数据资本将成为公司新控股股东。据企查查显示,大数据资本成立于2014年,所属行业为软件和信息技术服务业,经营范围有大数据维护分析;股权交易;股权投资;信息咨询及投资咨询服务;物业管理、物业出租。

大数据资本表示,本次收购的目的是产业发展战略需要,优化公司金融产业链条,基于公司对期货及其衍生品交易市场未来发展前景的看好和对期货行业长期健康发展的坚定信心。

期货业内人士王先生对《华夏时报》记者表示,其实此次收购在业界早有风声。当时以为是永安期货和海航期货会有所变动,因为当时两家期货公司同时发公告。3月13日,永安期货发布公告称,因存在“涉及需要向有关部门进行政策咨询、方案论证的无先例或存在重大不确定性的重大事项”,为避免引起公司股价异常波动,公司股票自3月14日起暂停转让,预计股票恢复转让日期不晚于6月13日。

一日之后,3月14日,海航期货发布公告称,公司正在筹划重大事项,鉴于该等事项存在重大不确定性,为避免公司股价异常波动,公司股票自3月15日期暂停转让,暂停恢复转让的最晚时间为6月14日。两家公司一前一后“很默契”的选择停牌,这不得不让业内浮想联翩。

不过,对此,某期货公司高管屈先生对《华夏时报》记者表示,今年三月份我们也在关注这两家公司的公告,但当时我们就觉得这两家期货公司,无论从体量还是涉及的具体业务来讲,一般不会存在合并的可能,只是当时两家停牌时间一前一后的确让人有所联想。其实,海航期货公司早在一年前就已开始寻找合适的买家,时至今日才有了一些实质性进展。

屈先生指出,今年年初海航期货易主事件就曾引发了业内诸多猜想,本次变卖股权,也和控股股东长江租赁有限公司(以下简称“长江租赁”)年初15000万股股份全部解除质押有关。2月25日,海航期货发布关于股权解除质押的公告称,公司于2月21日接到股东长江租赁通知,长江租赁于2018年1月16日质押给焦作中旅银行股份有限公司的15000万股股份(全部为无限售条件股份,占公司总股本的30%)已全部解除质押。

截至目前,股东长江租赁持有的尚处于质押状态的公司股票总数为30362万股(全部为无限售条件股份),质押权人为厦门国际信托有限公司。

受子公司巨亏拖累 净利润锐减1017.35%

中国期货业协会数据显示,2018年期货行业整体净利润12.99亿元,相比2017年的79.45亿元减少83.65%;营收相比2017年下降4.72%;行业手续费收入累计为132.41亿元,同比减少9.25%。

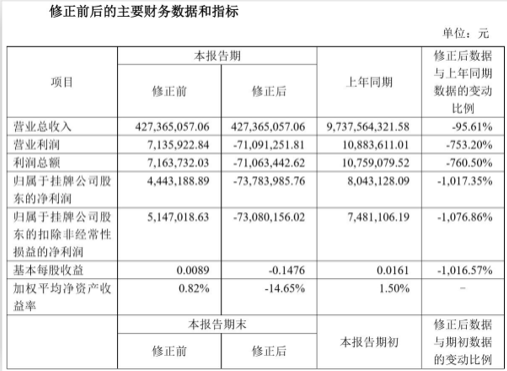

事实上,受期货行业整体营收下滑的影响,海航期货的营收情况也不容乐观。2018年年报显示,公司实现营业总收入4.27亿元,同比下降 95.61%;实现营业利润-7109.13万元,同比下降753.20%;实现归属于挂牌公司股东净利润-7378.40万元,同比下降 1017.35%。

此前的业绩快报则显示,2018年净利润444.32万元,同比下降44.76%。

据期货业内人士透露,2018年海航期货的营收业绩之所以出现如此大的落差,或许与其风险管理子公司有关。在2018 年度财务报表审计中,基于审慎性原则,注册会计师将子公司睦盛投资管理(上海)有限公司对上海京坤实业有限公司的应收账款 7901.73万元评估为单项重大应收账款,并要求公司全额计提坏账准备,上述计提导致公司合并利润大幅减少。

那么,为何要将7000多万的应收计提坏账?这要从2017年的一起电解铜购销业务说起。记者也在全国中小企业股份转让系统中,找到海航期货关于全资子公司涉及诉讼进展公告。

据公告显示,睦盛投资管理(上海)有限公司(以下简称“睦盛投资”)与被告一上海京坤实业有限公司(以下简称“上海京坤”)先后于 2017年8月18日、2018年2月13日签订了非标仓单(电解铜)仓单服务合作框架协议及补充协议,就双方合作开展购销业务有关事项进行了约定。

基于前述协议,双方先后于2017年8月18日、21日分别签订了一份《电解铜购销合同》。合同数量分别为电解铜850吨和800吨,金额分别为人民币 43014250.00元和40668000.00元。睦盛投资已依约向被告一交付电解铜,根据《电解铜购销合同》约定,睦盛投资交货后180天内被告一需以现汇方式向睦盛投资付清全款。

然而,出乎意料的是,在规定时间内,上海京坤实业并未按照约定向睦盛投资付清全款。经过几轮诉讼,截至目前,京坤实业仍然拖欠7000多万元款项和600万的违约金未结清。

截至目前,被告尚有76417400.13 元到期货款未付清,按双方合同约定,被告一需向睦盛投资支付违约金 600 万元。因被告上海京坤至今未结清货款,睦盛投资向上海市第一中级人民法院提起诉讼,并于 2018 年 4 月 4 日收到《案件受理通知书》。

此后,海航期货在年报中也表示,2018 年公司收入及利润出现了较大幅度的下滑,主要原因如下:在金融业监管新环境下,子公司睦盛投资主动对风险管理业务进行结构性调整,提高仓单业务及现货贸易业务的合作要求,将业务标的由前期的大宗商品非标仓单调整为期货标准仓单,以提高风险管理业务标的物的安全性及降低流动性风险。

上述调整导致子公司营业收入从 2017 年的 96.41亿元下滑至 2018 年的 3.52亿元;同时由于业务转型期业务模式尚未成熟及公司对上海京坤实业的应收账款7901.73万元全额计提坏账准备等原因,子公司净利润从2017年的45.03 万元下滑至2018 年的-8164.25万元。

记者针对计提的亏损以及相关诉讼的疑问,向公司发送采访函以及致电以期获得回复,但截至记者发稿,并未得到回复。

值得注意的是,近期遭遇经营困境的不仅是海航期货,海航集团及其下属子公司也屡次卷入信托计划还款违约事件中。海航创新金融有限公司(下称“海航创新”)因主业九龙山度假区项目延期等问题被湖南信托等起诉,目前海航创新大批资产被冻结,经营受限。

2019年2月,中江国际信托股份有限公司(下称“中江信托”)向江西省高级人民法院申请冻结海航生态科技集团有限公司、海航集团1.5亿元资产。江西高院于3月份裁定冻结。此外,“海航系”公司中,海航旅游、海航基础设施投资集团股份有限公司、海航基础控股集团有限公司等均因资金募集问题,陷入诉讼纠纷。