信托产品出现风险怎么办?来看看这四大处置手段

摘要 【新朋友】点击标题下方蓝色“用益观察”一键关注【老朋友】点击右上角分享本页面内容到朋友圈来源:上海 陆家嘴金融随着收入的提高,大家对理财的需求越来越大。虽然中国的资本市场发展已经有几十年了,投资者在股市中得到很多教训,但整体来说,投资者教育仍然做的不好。

来源:上 海 陆 家 嘴 金 融

随着收入的提高,大家对理财的需求越来越大。虽然中国的资本市场发展已经有几十年了,投资者在股市中得到很多教训,但整体来说,投资者教育仍然做的不好。很多具有理财需求的人无法分辨投资与投机的区别。

到如今,还是经常有人问我,有没有收益率高,风险又很低的项目?这个问题,如果放在金融学的范畴来讨论,我可以不假思索的回答“没有”,理论上来说收益与风险是成正比的。包括打破刚兑后,信托业也在艰难的2018年暴露出了一些问题。

如下请看2018年信托业行业情况;

2018年集合信托总发行数量15090款,房地产信托数量4881款,政信类信托数量2411款;2018年出现延期的信托总数量为77款,房地产7款,政信10款;去年总违约率0.5%,房地产信托违约率0.14%,政信类信托违约率0.41%。主动管理类信托违约率0。

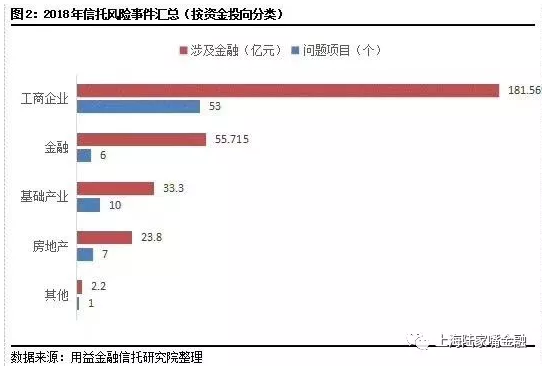

从违约项目的资金投向看来:

投向工商企业领域的信托项目违约事件发行的数量最多,涉及金额最大。据统计,2018年发生违约问题的信托项目中,投向工商企业的信托项目53个,涉及金额181.57亿元。工商企业类信违约事件高发,尤其是上市公司违约事件的发生牵连甚广。

工商企业类信托产品的风险事件往往是企业全方位的信用风险,对银行贷款、债券偿还同样违约的情况。其影响范围大,涉及金额高,且妥善解决该类事件的可能性不高。凯迪生态、神雾环保、大连机床、龙力生物、宏图高科、中弘股份、中科建设等网红企业的暴雷,背后隐藏着的是多家信托公司的集体踩雷(其中包括万向、中建投、英大等)。

政策文件

信托行业的政策框架基本有几个制度,主要是2007年3月的“一法新两规”。它们分别是《中华人民共和国信托法》、《信托公司管理办法》、《信托公司集合资金信托计划管理办法》。

《中华人民共和国信托法》比较粗糙,是一个信托关系大层面的规定;《信托公司管理办法》就建立起了对信托公司的监管框架,规定了设立条件、经营范围、经营规则还有监管要求;《信托公司集合资金信托计划管理办法》则是从信托产品层面规范起来。

还有2010年的《信托公司净资本管理办法》,对信托公司的规范发展做出了一个约束性的要求。

这些办法都可以在中国信托业协会的官方网站上找到。

2018年,资管新规出台,全名《关于规范金融机构资产管理业务的指导意见》。

你是否能够把资管新规的全名脱口而出?我们学习很多知识,但往往在想要表达自己的观点时却说不清说不顺,说到底,都是没有学扎实。我希望,小伙伴在学习的每一个小步骤都稳扎稳打。就像学习资管新规,先把名字记熟开始。

资管新规的规格很高,是中央政治局研究通过,人民银行联合几个部发布的。

想要特别说一说2018年是因为,这不是专门针对信托行业的一次整顿,而是对整个资产管理业务的整顿。

文件的整体导向是证监会监管的券商、基金、期货,未来要重点投资股权市场;银保监会监管的银行、信托和保险,要重点投资债权市场。

几个关键点:打破刚性兑付,禁止期限错配,禁止资金池业务。

1、项目延期

信托合同中通常会有关于延长信托项目期限的条款,大部分信托项目一般会约定6个月的处置期。如果产品到期了,融资方无法按期还款,通过延期可以给予融资人更多时间筹措资金,缓解暂时的流动性问题。在此期间,受托人往往会跟借款人协商分批归还信托产品本金和利息。

这种方法在什么情况下适用?延期并不是不还,而是缓期还,而且延期期间借款人也是要支付利息的。延期适合出现短期流动性风险的项目,借款人暂时没钱还,可以预见一段时间内有回款或者其他途径找来资金还钱。

举个例子,比如融资人是房地产企业,因为各种原因在建房产完工推迟或者开盘推迟,导致回款时间晚于预期。可以预见房企盖完房子顺利出售后有能力还钱。

2、提前终止

专业的信托公司是对项目进行全周期风险监控的,一旦发现风险隐患,早预警早处置。一旦出现可能导致未来违约的风险点,或者是借款人出现违反合同相关条款的情况,在信托项目尚未到期的时候就终止信托项目,督促融资方提前还本付息。甚至有可能信托资金还没有完全花出去,就及时终止项目。

这种手段的好处在于抢占先机,防患未然,风险尚未完全暴露,及时避免可能的兑付危机。难度在于受托人能否及时预判发现风险,此外在融资方没有违约的情况下提前终止还要与融资方协商。

需要特别说明的是,并非所有的提前终止都是因为出现了风险。事实上,融资方很可能因为有了其他资金来源,找到更低成本的资金,而选择提前归还信托本息。毕竟对投资人而言比较高的信托收益率,对融资方而言意味着更高的成本。

3、寻找第三方资金接盘

信托项目无法按期兑付时,信托公司还可以寻找其他信托公司,发行新的信托计划,再融资实现资金置换。这在房地产、基础设施建设领域更为明显。因为房地产和基础设施建设周期较长,资金额度通常比较大,这种模式也比较正常。

除了再发行,还可能寻找新的第三方接手。这里的第三方既可能是同行业企业,也可以是专门处置不良资产的资产管理公司。可能有人会问,出现风险了第三方为何愿意接盘?这种方式主要是转让投资者的信托受益权,或者是受托人在做项目时通常有抵押物,或者是掌握融资方其他的优质资产,在市场上寻找对这些资产感兴趣的第三方,重组收购盘活这类资产,为借款人筹集资金,兑付信托项目的本息。

这种处置手段比较理想,不需要诉讼,风平浪静及时解决问题。但难点在于,信托公司要真实了解融资方的家底和还款来源,对融资方有把控能力,掌握充足的抵押物或者其他优质资产。此外,还要有广泛的“朋友圈”,第一时间成功寻找到匹配的第三方接盘。

4、司法手段处置资产

通常信托项目会要求融资方提供抵押物、进行股权质押,提供担保方等一种或多种措施,作为融资人万一还不上钱的兜底措施。

一旦融资方违约,信托公司可以处置抵质押物、或者要求担保人等代替融资方偿还信托资金。如果存在异议,信托公司可以通过司法途径解决。一种情况是,融资方以物抵债再由信托公司处置变现;另一种情况是通过司法途径拍卖抵押物,查封融资方、将担保人的其他资产进行拍卖变现等。

这种方式合法合规,是受托人正常履职的风控手段。不过,司法流程可能消耗比较长的时间,而且可能引发外界关注,如果被媒体大肆报道可能引发普通投资者的担忧,对信托机构的声誉不利。

以上四种是常见的处置手段,当然实际情况更为多样和复杂,需要综合考虑各种因素选择处置方案。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:唐婧