1.7万亿企业年金亮成绩单!最高收益率超7.5% 这22家投管机构哪家强?

摘要 企业职工的养老钱重要来源——企业年金基金,正取得快速增长。1月2日,人社部发布数据显示,2019年三季度末,企业年金基金规模1.70万亿,较2018年底增加2181亿,增速14.77%,实际投资运作年金1.67万亿;2019年前三季实现投资收益约900亿,加权收益率6.03%,比2018年高出3.0

企业职工的养老钱重要来源——企业年金基金,正取得快速增长。

1月2日,人社部发布数据显示,2019年三季度末,企业年金基金规模1.70万亿,较2018年底增加2181亿,增速14.77%,实际投资运作年金1.67万亿;2019年前三季实现投资收益约900亿,加权收益率6.03%,比2018年高出3.02个百分点。

作为养老金的一种,企业年金业务是专业机构比拼的重要领域,是公众了解各家机构养老金管理能力的一个窗口。可以说,企业年金业务管理能力,是各机构竞争职业年金的基础,更是参与到未来个人养老金广阔市场的重要基石,各管理机构之间在养老金领域的竞争日趋激烈。

2019年前三季度,企业年金的受托管理、投资管理等业务,都在呈现强者更强的“马太效应”。

2019年前三季整体收益率6.03%

2019年前三季度,全国企业年金基金合计收益率6.03%,其中固定收益率组合的收益率4.18%,全权益类组合收益率6.46%。其中,含权益类组合的收益率跑输同期股票和一些股基。整体上,作为企业职工养老钱的年金,收益率保持了稳健特征。

单一计划中:

固定收益类组合975个,资产规模2242亿,前三季加权平均收益率4.15%;

含权益类组合2501个,资产规模1.24万亿,前三季平均收益率6.48%。

集合计划中:

固收类组合数67个,资产764亿元,前三季加权平均收益率4.25%;

含权益类组合数106个,资产规模713亿,前三季平均收益率6.07%。

22家投管机构规模:泰康、平安、国寿前三

企业年金业务有四大业务资质,包括受托管理、账户管理、托管业务以及投资管理,其中,投资管理业务资质“含金量”最高,共有22家投资管理机构。这22家机构的比拼维度是投资管理规模,通常情况下,投资管理规模与投资能力正相关。

2019年三季度末,1.64万亿企业年金资金中的四成,集中到了前三大机构中,这三大机构都为保险机构。其中,泰康资产的投资管理规模2668亿,稳居第一,占总资金的16.25%;其次,平安养老险管理2220亿,占所有资金的13.52%。这两家机构也是仅有的投资管理规模2000亿以上的投管机构。紧随其后,中国人寿(601628,诊股)养老险公司管理规模第三,投资管理1856亿,所占份额为11.31%。

排在第四、第五的工银瑞信基金、华夏基金的投资管理规模也在千亿级别,分别投管企业年金1160亿、1022亿。

从投管规模增加情况看,2019年前三季度,企业年金基金规模一共增长约2200亿元,其中,泰康资产投资管理规模增长了480亿,增长额也领先其他机构。此外,国寿养老、工银瑞信基金分别增加253亿、227亿,增长金额也较高。

最新获得投资管理资质的人保养老、新华养老。人保养老的投资管理资质由人保资产迁移而来,2019年三季末的企业年金投管规模338亿,管理组合数90个,与2018年相比(含人保资产),规模增加74.8亿,组合数增加25个。

新华养老投资管理规模342万元,管理2个组合,与2018年相比,实现了零的突破。

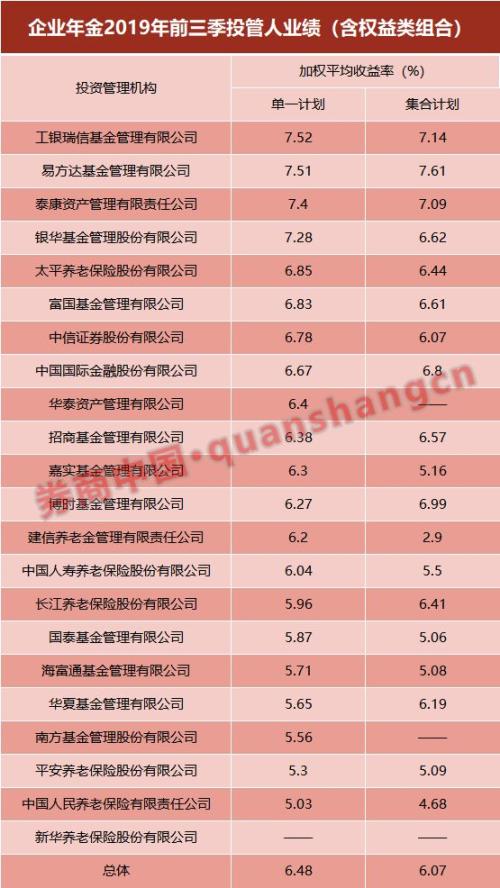

投管人投资业绩方面,在含权益类组合中,收益率较高的投管机构是工银瑞信基金、易方达基金、泰康资产。

受托管理:国寿养老、平安养老领先

目前,企业年金共有13家受托管理机构,2019年三季末合计受托管理资产1.17万亿。其中国寿养老险、平安养老险、工商银行(601398,诊股)管理规模分居前三,受托管理业务呈现一定“寡头”特征。

其中,国寿养老受托管理3458亿,份额接近三成;平安养老管理2565亿,占比22%;工商银行受托管理1300亿,份额11%。

其他机构的管理规模都在千亿以下,太平养老、建信养老金、长江养老、泰康养老的管理规模相对接近,大致在700多亿~900多亿之间,所占份额在6%、7%的水平。

在这些受托机构中,中国银行(601988,诊股)、农业银行(601288,诊股)、人保养老3家为2018年新增的受托管理机构。截至2019年三季末,中国银行受托管理159家企业年金计划,覆盖36.77万职工,受托管理资产金额325亿;农业银行受托管理1个企业年金计划,覆盖64.27万职工,受托资产487亿;人保养老受托38个企业年金计划,覆盖职工6431人,受托管理规模3.92亿。