信托与保险的区别与联系

来源:坤荣家族办公室 2020-01-07 11:12:55

摘要 1信托与保险,基本性质信托(又称“信托基金”):客户将资产委托给管理人,由管理人按照信托合同进行投资,并将投资所得,按照信托合同向家人进行分配。保险:客户将资产以保费形式支付给保险公司,当发生保险合同约定的事项时,保险公司向受益人偿付保险赔款。2共同点信托和保险均具备以下功能:1、投资功能,可以实现

1 信托与保险,基本性质

信托(又称“信托基金”):客户将资产委托给管理人,由管理人按照信托合同进行投资,并将投资所得,按照信托合同向家人进行分配。

保险:客户将资产以保费形式支付给保险公司,当发生保险合同约定的事项时,保险公司向受益人偿付保险赔款。

2 共同点

信托和保险均具备以下功能:

1、投资功能,可以实现资产增值

2、风险隔离功能,可以保障客户资产安全,包括:

-

定向传承:避免身故时的继承纠纷

-

婚姻隔离:避免离婚析产导致的资产分割;

-

债务隔离:避免破产时,家族资产被债务人分割;

-

防止挥霍:避免子女挥霍;

-

妥善代持:避免自然人代持资产的潜在隐患;

-

税务筹划:合理设计架构,可以降低税负。

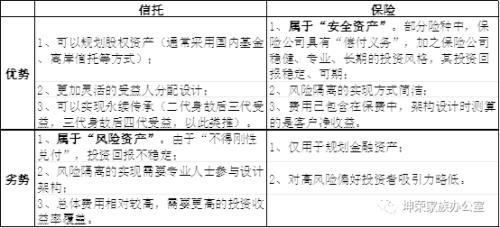

3

优劣势比较

4 综合运用

家族信托和保险均为资产规划的常用工具,兼具资产增值与风险隔离功能。鉴于其各有优劣,我们通常建议客户采取组合配置方式,实现合理的资产配置结构。通常有两种方式:

方式1:资产在保险与信托之间分散配置。保险资产属于财富的“压舱石”,夯实家庭财富的下限,保障基本需要。信托安排属于财富的“集结号”,管理家庭的风险金融资产与企业资产,但也需承担相应投资风险。

方式2:保险金信托。保险赔款不直接赔付给家人,而是赔付进信托,再通过信托实现2次增值、并在更长的周期内保障家人财富的风险隔离(注:如保险直接赔付给家人,赔付后家人出现离婚、债务、挥霍等问题,即无法规避了)。

关键字:

无 热门资讯

海量金融产品+大数据监控预警

立即下载财查到APP

高净值人群专属金融产品鉴别APP

推荐阅读