生于凛冬的私募资产配置基金管理人能否秽土转生?

摘要 私募股权基金死于2018,差点就从大家的调侃变成现实。从中基协管理人备案收紧、估值从严规范、抱团取暖和纸面富贵一夜间即成为过去式。资管新规大败银行保险,机构如樊笼之鸟,硬生生地饿晕在饕餮美食前。配套着二级市场的哀鸿遍野,上市公司在被风吹过的夏天后早已自顾不暇,IPO破发、独角兽迟暮,价差变倒挂,股权

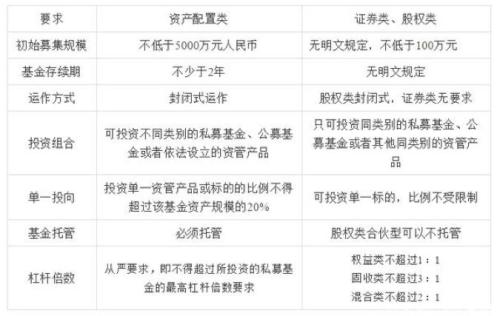

私募股权基金死于2018,差点就从大家的调侃变成现实。 从中基协管理人备案收紧、估值从严规范、抱团取暖和纸面富贵一夜间即成为过去式。资管新规大败银行保险,机构如樊笼之鸟,硬生生地饿晕在饕餮美食前。配套着二级市场的哀鸿遍野,上市公司在被风吹过的夏天后早已自顾不暇,IPO破发、独角兽迟暮,价差变倒挂,股权投资正遭遇史上最大规模的戴维斯双杀,甚至是P2P雷暴,私行、三方募资瓶颈,哪怕是那虚晃一枪的创投税收调整… Skr!! 给本就惊弓之鸟、命悬一线的股权投资市场,刀刀见血的连环夺命剑。 万幸的是,我们提着一口浩然气,勉强支撑到了今天。 『8月29日,中基协发布《私募基金登记备案相关问题解答》,私募资产配置基金管理人将开放备案申请,自2018年9月10日起,已在协会登记的私募基金管理人,可申请变更登记为私募资产配置基金管理人。私募资产配置基金应当主要采用FOF的投资方式,80%以上的已投基金资产应当投资于已备案的私募基金、公募基金或者其他依法设立的资产管理产品。』 记得我曾在澳洲国立大学进行过名为,《Liability-driveninvestment and Management of Sovereign Wealth Funds》的学术报告和主题演讲,研究了基于以政府采购、基建、投资、净进口等在内的国家需求为或有负债的,大类资产配置项下的跨类型投资,当时诺贝尔经济学奖获得者的John Charles Harsanyi对此颇有兴趣,因为依据哈里·马科维茨现代资产组合理论,90%的投资收益取决于宏观的大类资产配置,而非中观的赛道选择,以及微观的标的遴选。 从这个角度讲,就不难理解为什么不少知名GP,从成立至今十余载,也就能拿一两个押中的筹码出来说事,只因单体投资是个概率事件,值得标榜的已所剩无几,而一旦刨去某个中头彩的项目,IRR和DPI更只是勉强度日的中位数,大家惺惺相惜、心照不宣罢了。 GP身份转变之谜 那么中基协放开申请资产配置基金管理人,会不会引发存量股权类GP,在这一级市场的寒冬纷纷调整航向,变更身份呢?笔者认为,可能性非常小,原因如下: 天鹅之肉,可远观不可亵玩 出身名门 必须有兄弟是私募管理人:私募资产配置管理人的实际控制人名下必须已经有一家已登记的私募基金管理人。 仅此条,就让单打独斗的私募新贵管理人几乎全军覆没了,自己富一代还不够,必须出身名门,而且家族还得人丁兴旺。 土豪配置 必须有兄弟是土豪:该兄弟私募管理人应当是协会的普通会员或者近三年私募基金管理规模年均不低于5亿元的观察会员。 中基协官网数据显示,私募基金管理人是普通会员的有258家;私募观察的会员中,登记3年、规模5亿以上的,目前有673家。因此粗略计算,符合资产配置基金管理人申请要求的私募机构有931家,尚不到现在私募总家数的4%。 资产配置类V.S.证券/股权投资类基金管理人申请要求 转型不易,放不下拾不起 1、放不下吃得开的一招鲜 中基协备案要求,已登记的私募管理人,可以申请变更为资产配置类私募管理人,变更后存量基金仍可继续投资运作,但不得开放申购或者增加募集规模,到期后应当清盘或者清算。 按照海外的经验,无论是boutique还是 middle-market的管理人,一般也只专注于某一种金融产品,因此有理由相信,如果是出身名门+大咖掌舵的股权类GP,能深谙一级市场投资之道,还拥有丰富的资源禀赋,应该不会轻易放弃自己轻车熟路的领域,转而开拓新疆土。 2、拾不起逝去的天地人 2017年3月,为防范可能出现的利益输送和利益冲突,中基协曾对存量私募基金管理人提出整改要求,管理人应当从已登记的多类业务类型中仅选择一类业务类型作为展业范围,确认自身机构类型。 时至今日,该规定已实行一年半有余,那些被边缘化,没有纳为主营业务的合伙人和相关团队多半已扬长而去、自立门户了,因此从混合类蜕变到股权类的GP,哪怕有财力和背景转型成为资产配置基金管理人,一时间恐怕也再不具备天时地利人和的主、客观条件。 GP打破金钟罩,也同样失去铁布衫 回到我们平日所聚焦的FOF,或是证券类FOF/MOM,或是股权类,或是创投类,其实也只是狭义的偏安在分类专营的一隅,戴着各自特定的帽子开始募资,招兵买马,设定投资策略。 以股权为例,PE FOF的所谓配置,仅仅是在LP和直投比例的调整,PE/VC和创投权重的变化,超/低配重点赛道和优势区域的差异,甚至没有囊括股票、债券等这些常见的资产类别,更不用说期货、期权、衍生品、房地产基金、可转债、商品和实物资产了,说到底视角终究是停留在局限的中观层面。 而真正意义上的大类资产配置,应是由诸如券商的宏观分析师,或者银行资管部的老大,根据当下市场的行情,结合智库的投资研判和量化模拟分析,确定每个投资板块的配置权重,投资节奏和流动性安排,通过各金融产品的久期、流动性、风险与收益的二次平滑,从而实现最优的资产组合收益。 换言之,股权类GP原先只能从对口股权类FOF金主爸爸那里募资,对于头部大金主,如银行、保险等一般为总量控制的定额供给,而今打破了资产类别的金钟罩,银行、保险、三方财富等的整个资管都是股权FOF的潜在资金源,只要风险调整后的收益可观,外加多资产配置进一步平滑股权的J-curve,头部资金有望加大股权类资产配置的权重,向成熟资本市场占总投资的10-20%靠拢。 以美国为例,Thomson Financial统计数据表明,无论从1年、3年、5年、10年,还是20年的统计时段来看,代表PE投资者收益水平的PEPI指数的收益率均明显高出了NASDAQ指数和标准普尔500指数。 美国PE基金业绩指数 资料来源:Thomson Venture Economics/NVCA,Stylus 再比如众所周知长期超配PE的耶鲁基金,去年以20.2%的投资回报率领跑全球高校基金,回顾过往20年,耶鲁基金PE资产的年化收益率更是高达惊人的36.1%。 然而打破了金钟罩,也同样会失去铁布衫,因为监管原因,公募FOF依然会在股票、债券的老圈子里打转,虽没有真正意义上的实现大类资产配置,但其坚守的阵地,倒也尚存一份安全壁垒。 随着资产配置型私募FOF的诞生,使原先专注于PE FOF的金主,可以向资产配置类进行转型,同步开始在股票、债券、期货、期权、基金份额、衍生品、非上市公司股权、并购基金、房地产基金、夹层、可转债、各类资管产品等中大肆奢侈地买买买…… 股权类GP面临的竞争对手,也不仅限于昔日里,互相攒局、互相抬轿子、互相接盘的一级亦敌亦友同僚了,证券类GP,各类衍生品、CB、REITs权益等的管理人,也将可能成为被翻牌子的小主。用业绩说话,或将成为未来GP的终极PK。 私募股权市场的三大缺位 团队待健全 目前市场化的FOF,证券投资类以券商子公司、基金子公司、银行系、保险资管、三方财富等为主要形态,股权类FOF则以政府引导基金、银行系基金、国企央企投资公司、三方财富等为主要形态,独立的市场化FOF无论从数量到总管理规模,都只占有极少的一部分。 未来成熟的头部大金主,将由大类资产配置掌门人坐阵,以卓越宏观眼光拍出各金融资产配置的比重,再交各产品线投资团队,负责相关领域子管理人的遴选。 系统待完善 无论是投资尽调、决策流程、管理人准入,还是投后管理、存续期增值服务、监管报备、估值评价,各类资产配置都离不开系统量化的管理,管理人业绩评价和过程管理,资产配置类基金管理人将从原先简单粗暴的管理模式逐步走向为精细化管理模式。 市场已经对项目的估值出示危险的讯号,这不仅仅以为这GP对于项目的估值体系需要重构,LP对于GP的估值和定价也需要去推行。 第三方服务机构缺位 目前,在私募股权领域国内缺少真正意义上的独立第三方私募基金评级和咨询机构。GP的管理缺乏公允的量化跟踪和评价。 另外,主流投资人系统配套,交易平台,信息交互中介服务都有所缺位。 三方服务机构目前正在出现和成型,正在以资讯、智库、数据各个维度上来探索对行业的服务模式。另外行业投后服务、系统开发、会计师事务所以及律所等三方服务机构也开始蓬勃发展。

|