利空高悬!资金出逃行业白马闪崩暴跌,2020年医药股还能碰吗?

摘要 2020年开年以来,三大指数势如破竹一路上扬站上3100点,不少个股高歌猛进春季行情呼之欲出。周二市场高开高走,并且再度完成对3100点整数关口的突破;个股继续如火朝天,涨停个股接近90家,做多气氛只多不少。猪肉、IP变现、互联网等板块涨幅居前。在A股正迎来开门红之际,2019年悄然翻倍的潍柴动力1

2020年开年以来,三大指数势如破竹一路上扬站上3100点,不少个股高歌猛进春季行情呼之欲出。周二市场高开高走,并且再度完成对3100点整数关口的突破;个股继续如火朝天,涨停个股接近90家,做多气氛只多不少。猪肉、IP变现、互联网等板块涨幅居前。

在A股正迎来开门红之际,2019年悄然翻倍的潍柴动力1月6日放量大跌近8%,涪陵榨菜盘中跌逾4%,机构抱团最爱的高价股贵州茅台新年开市后连续三个交易日跌逾千亿。6日医药大白马华兰生物更是重挫7.98%,市值蒸发超30亿元。龙虎榜数据显示机构账户博弈剧烈。昨天机构专用账户占据了龙虎榜两席买入席位和全部卖出席位。其中,五个机构卖出席位合计卖出2.13亿元。

在2019年受市场关注的板块中,医药当之无愧位列其中,板块内不少个股斩获翻倍涨幅,医药主题基金也成一度霸屏收益排行榜单。但临近年底之际,医药板块的增长开始放缓,不少医药白马股都出现不同程度的回调,“灵魂砍价”和集中采购又接踵而来, 2020年医药板块的走势,成为了众多投资者关注的焦点。

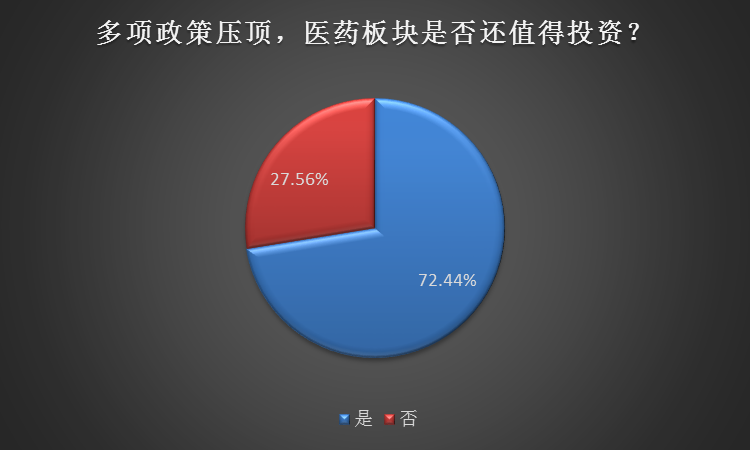

随着多项政策的全面铺开,2020年的医药板块是否还值得入场上车?对此私募排排网展开了调查,根据调查结果显示,有72.44%的私募认为纵然诸多政策呈现利空,但医药板块的机会尚存,医改之下行业会迎来分化,很多细分领域会迎来价值重估,龙头优质企业股价依旧可以屡创新高;另外27.56%的私募则认为带量采购是很多医药企业而言是灾难性的利空,且在去年不少医药企业的业绩涨幅远低于股价涨幅,高估值下回调风险较大,今年医药板块选股难度将会非常大,投资者还是应该谨慎为之。

医药板块回调是为何?

过去的一年俨然成为了医药行业上市公司的暴雷年,康得新、康美药业“两康”涉嫌财务大造假;步长制药多次卷入行贿受贿、核心产品质量被曝不达标;长生生物疫苗造假被罚没91亿元,成为2019年首例因重大违法强制退市公司。公司业绩造假、年报财务造假、涉嫌行贿官员、巨额商誉减值、违规违法信披、套取公司现金、强制退市……医药行业上市公司基本踩了遍。

新年伊始,医药板块仍不让投资者放心,个股暴雷事件再次抢占热点,近期医药白马出现不同程度回调的原因是什么?为何医药行业会成为上市公司爆雷的高频地带?对此悟空投资研究部表示,近期医药白马回调很大程度是因为高估值和带量采购细则超预期,短期业绩爆雷是因为市场预期提高了,2020年结构性机会仍存,关注创新产业和类消费产业。

森瑞投资董事长林存介绍,医药白马近期回调主要还是估值过高的原因,2019年涨幅较大,市值较高,叠加目前市场行情比较热的原因,市场部分资金倾向去炒小市值标的,但这些白马本身的价值和逻辑依旧没变,只是暂时的回调。其实每年医药生物板块和TMT行业都是暴雷较多的,原因很简单,行业较大板块企业较多,因此会显得相关板块爆雷高频。

华炎投资基金经理方翀则认为,最近医药白马出现回调主要还是业绩增速没达到市场预期所致,究其原因主要是国内近年来在整合和规范医药行业的流通环节,继两票制之后,带量采购政策的推进使得不少药企的盈利增速出现明显松动,导致了医药股的业绩不确定性大幅增加,而且这种影响是全面性的,龙头企业也面临相同的局面。

巨泽投资董事长马澄表示,去年初,“4+7”带量采购试点,依照去年12月公布的试点地区集中招采中选结果,中选的25个药品中选价平均降幅达52%,最高降幅达到96%。药价大幅下降意味着政策持续深化将挤掉药品进销的“水分”,整个医药板块的估值将会重构。从近期走势来看,如恒瑞医药,长春高新等部分龙头白马股也到达了历史高估值区域,也有价值回归的需求。

鑫然投资医药研究员张凯琪介绍,2019年医药板块大部分标的获得不错的收益,部分标的年初至今甚至最高涨幅达150%。近期医药白马出现不同程度回调原因一方面是医保控费的强度继续提升,部分医药企业的利润受政策影响有一定程度的压缩;另一方面也是前期部分医药标的估值存在过高的情形出现,回调也是一个正常的情形。

张凯琪还指出,近期医药行业指数是出现小幅度的回调,但并不足以称医药板块为暴雷的重灾区,还是有很多优秀的医药公司表现出色。首先,医药公司有300家左右,本身基数就不少了,申万三级细分子行业为8个,其中包括医疗器械、医药商业、生物制品、专业连锁、医疗服务、原料药、化学制品及中药。公司数量多细分行业多部分公司管理上存在问题的也是在所难免;其次是医药板块受政策影响也较为明显,我国正处于医药产业升级的阶段,细分行业多且均具有不同的产业逻辑,过去一些如带金销售、不规范的财务处理、靠仿制药暴利等现象都必将被行业淘汰。所谓暴雷其实大部分也就是优胜略汰自然选择的过程,有利于医药板块更高质量的发展。

2020年医药股投资机会如何?

上个月,医保专家“灵魂砍价”让不少药企见识到国家降低药品价“动起真格”。短短一个月后,新一轮药品集中采购又来了,多项政策利空压顶,医药股在2020年是否还有投资机会?医药行业分化之下,哪个赛道更值得关注?

对此森瑞投资董事长林存表示,任何政策其实都没有绝对的利空的,当前的医改背景下,只是在使行业更加规范长远的发展,比如当前的仿制药集采,这只是结束仿制药的红利时代,但是会倒逼国内企业往创新发展,往国际化发展,这只是对部分企业仿制药企业利空,但对于长期具有创新能力的企业来说反而是利好。医药生物行业A股400多个标的,随着医改的不断推进,很多细分领域会迎来价值重估,有创新能力的企业价值会进一步凸显,不仅是2020年,未来十年二十年医药股都具有投资机会。

华炎投资基金经理方翀认为,随着多项政策的全面铺开,医药股在2020年会出现结构性分化,好企业的发展空间会超乎市场想象,一些龙头优质企业股价可以屡创新高,而业绩没有支撑或没有产品优势的企业或仍将继续维持弱势,因为行业格局正在改变,已经过了群雄逐鹿的阶段,强者恒强的格局或将持续。

巨泽投资董事长马澄表示,中国有全球最大的人口市场,加上人口老龄化带来的需求,仍然非常看好医药股的长期投资价值。短期因为近年来的“降价”的政策基调,去年医保局组织的“4+7”城市带量采购等政策,未来不排除全国扩容,药价下跌的预期必然带来整个行业估值重构。且部分龙头医药股处于历史估值高位,仍存在调整可能。

鑫然投资医药研究员张凯琪认为,医药领域投资仍有机会,虽然在寻找估值合理的细分行业上难度是加大了,要求投资人对于医药板块预期收益率加以降低。但是我们仍认为,如果我们把眼光不只局限于A股,把研究的深度和广度进一步外延,那么市场上仍然存在投资者认知不足的领域,存在着产业稀缺、空间巨大的医药标的值得我们重点价值投资。当然,这就必须要极其专业和勤奋的投研团队才可能做到。

分化之下,哪些赛道有望胜出?

森瑞投资董事长林存指出,带量采购只是针对仿制药的重新洗牌,随着政策的不断推进,未来具有创新能力的头部企业会强者恒强,而同时对于一些转型中的仿制药企业,也是具有机会走出来,迎接医药新阶段的到来;除此之外创新器械的国产替代、创新药的卖水人CRO行业、自费连锁服务行业等都具有很好的机会。

壁虎投资总经理张增继表示,医改4+7带量采购对很多普通医药企业是灾难性利空。加之不少医药白马股估值已经很高了。创新药影响相对有限。当然有,但仅限垄断型中药企业和创新型生物医药,少部分低估的原料药企。我们关注生物制药,如疫苗和基因药物。

对于医药行业的投资机会,鑫然投资医药研究员张凯琪介绍,一是医药器械企业,目前我国处于医疗器械产品追赶进口产品,升级换代的高速发展初始阶段,将受益于分级诊疗下的国产替代红利;二是创新能力强的医药企业,头部企业享有护城河高,核心竞争显著的估值溢价,并具有长期发展的驱动力;三是创新药产业链服务商,受益于国内控费下得积极转型,国内药企加大研发投入和海外的创新药由于成本考虑进行的产能转移,享受国内工程师红利;四是免疫或受益于医保控费的特色板块,比如自费型板块产品为患者自费品种,内生业绩可用于抵御政策扰动,而像医疗信息化及一些产业规模效应的连锁机构,在政策指导下也有着比较好的成长空间。

华炎投资基金经理方翀认为,2020年医药板块的选股难度会加大,因为龙头公司去年估值都很高,多考虑选择拥有独家品种且估值较低的公司。长周期看,继续看好创新药和创新药产业链、医疗消费服务领域、仿制药行业以及以医疗器械为代表的细分子领域,具体来说,比如随着人口老龄化的趋势,做中老年用药和康复器械的企业后市的预期会比较好。

巨泽投资董事长马澄表示,相对于仿制药来说,更加看好未来原研药的投资机会。原研药一般由资金雄厚的大型药企研发,享受单独定价等政策的保护。在医药监管政策、行业发展趋势等因素的推动下,中国原研药行业发展空间大,有较强的定价权。在医药行业面临降价压力、毛利率大幅下降的环境下,更加看好原研药中长期的投资价值。