云南信托研报:2019年下半年可转债、可交债发行市场回顾

摘要 回顾2019年下半年可转债、可交债发行市场,我们发现过审量均较第二季度明显增加。可转债因资金参与度高,从而过审量带动了发行市场回暖,而可交债因资金方与发行方持续博弈,过审量对发行量影响小。在转债发行方面,上半年转债打新窗口指导后,下半年金融机构参与的比例明显减少,而自然人和一般非金融企业的参与度则有

回顾2019年下半年可转债、可交债发行市场,我们发现过审量均较第二季度明显增加。可转债因资金参与度高,从而过审量带动了发行市场回暖,而可交债因资金方与发行方持续博弈,过审量对发行量影响小。

在转债发行方面,上半年转债打新窗口指导后,下半年金融机构参与的比例明显减少,而自然人和一般非金融企业的参与度则有所提高。

与上半年相似的是,次新股依然热衷于转债融资,下半年发行转债的上市公司中有40%上市不满2年。

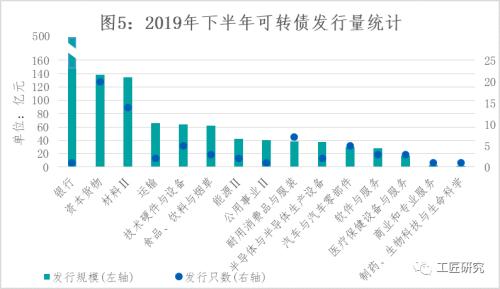

行业分布上,银行业依旧独占鳌头,下半年发行规模占比59%,银行业全年转债发行规模占比49%。

在交债发行方面,下半年供给博弈情况和上半年差异不大。虽然发行数量比上半年多,但是发行规模只有上半年的一半不到。

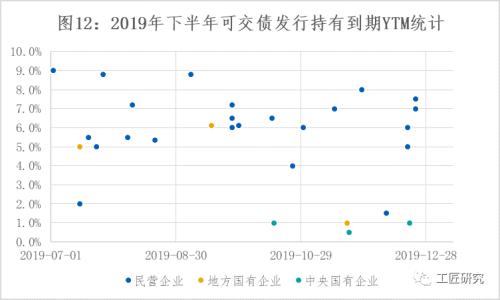

民营企业发行的可交债数量占比高达80%,而发行规模却仅占48%,和国企相比议价能力差距较大。

转债发行市场回顾

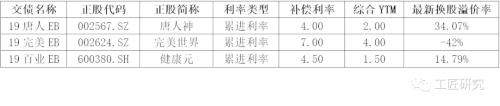

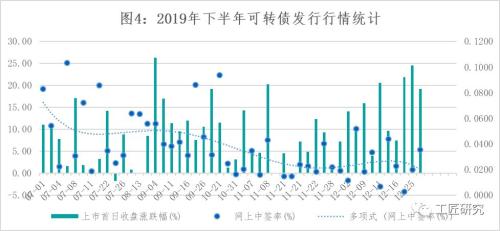

2019年下半年新发行共计70只可转债,发行总规模1203.44亿元,整体发行量较上半年增加8只,但是规模减少345亿元。次新股依然热衷于转债融资,共有26只,占总数量37%,发行规模176.24亿。

自2019年二季度转债发行整顿导致的发行市场降温后,终于在最后一个季度重返热度高峰。其中,10月份由于史上最大规模转债——“浦发转债”500亿发行,导致当月发行规模达到2019年巅峰。剔除浦发转债后,10月份的发行量依然比第三季度高,整个第四季度呈现发行热度逐渐升温的态势。

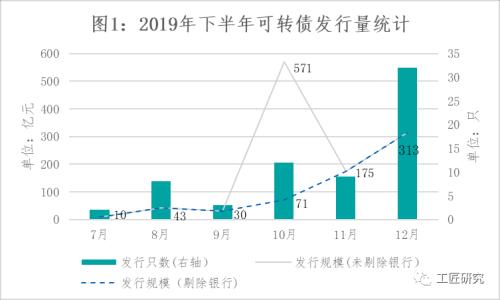

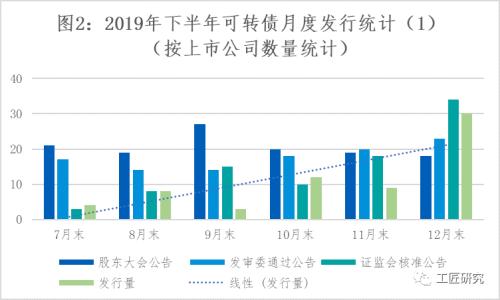

2019年下半年可转债过审速度提升,保证了发行市场供给。从图2可见,每月新增股东大会及发审委通过数量平稳,而证监会核准量逐渐增加,趋势与发行量接近。

上半年末时点,可发行转债存量共计11只,下半年仅消化了其中6只。其余新发行的转债均为6月后获批的新供给,可见审查批准是下半年可转债发行供给的决定性因素之一。下半年末时点,全市场可发行转债存量共32只,因此2020年初供给充足,12月发行热度预计得以延续。

行业分布上,下半年发行量最大的依然是银行业,规模占比58%。2019年是银行发行转债的高峰年,2012-2016年间仅发行了一只转债,2017、2018两年共募集530亿元,而2019年一年募集了1360亿元,是往年平均数5倍。近两年银行业监管趋严,并在宏观经济供给侧改革中,多数银行急需补充资本。可转债是上市银行最方便的选择,虽然审批流程和定增相近,但是审批效率更高,并且资金参与度高发行速度快,从而能相对高效地完成资本补充。

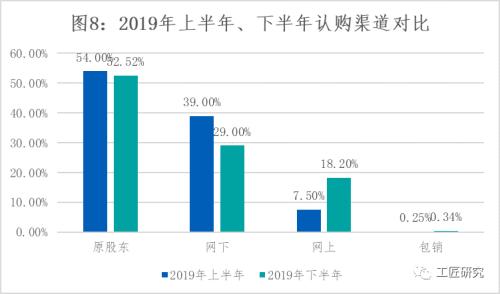

在转债发行认购方面,原股东和主承销商参与度差异不大。但是网下和网上发行量有所改变,下半年网上发行量占比从7.5%提升至18.2%,而网下发行量占比从39%减少至29%,说明下半年金融机构参与转债发行机会变小了。

根据一级发行前十大持有人信息统计,金融机构类投资者认购量占比明显少于上半年。上半年转债打新整改导致金融机构打新中签率大幅下降,一定程度上打击了参与积极性。国有企业参与度高是因为统计范围内的国有企业多数是作为上市公司原股东参与的配售。

2019年下半年共发行上市35只可转债,发行总规模251.29亿元,无次新股发行,下半年虽然发行数量比上半年多,但是发行规模只有上半年的一半不到。和可转债发行不同的是,下半年可交债发行节奏一直比较平稳。

下半年交债审批的情况与转债类似,第四季度获批数量和规模最大,并且逐月递增,但就获批的总量而言下半年和上半年差异不大。

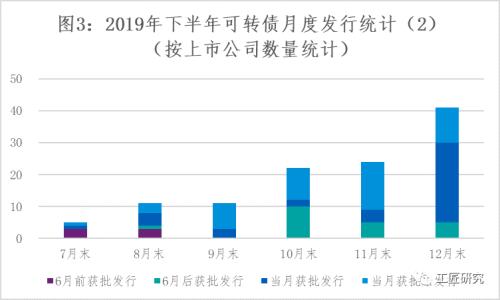

下半年发行的可交债中,固定利率型13只规模占比57%,累进利率型22只规模占比43%。其中,民营企业发行了28只,规模却仅占48%,剩余52%规模由6个国有企业发行。此外,民营企业的综合票息利率整体更高,而票息高低分布分散。可交债发行条件博弈和信用债的局面类似,多数民营企业在募资条件上议价能力偏弱,发行成本高。

民营企业中综合YTM在5%/年以下的可交债仅3只,这三只交债发行规模占民营企业EB下半年总发行规模10%,详细情况如下表。