大举做多A股,私募"加仓干"!平均仓位高达80%破记录

摘要 随着行情的凌厉上涨,私募继续加仓!华润信托近期发布的数据显示,私募最新仓位已达81.51%,同比上涨30.33个百分点,创2015年3月以来的新高!对此,私募普遍向记者表示目前均保持高仓运作,A股的情绪低点从2019年初开始反转,大家对春季行情有较为一致的好预期,一方面A股整体估值水平仍有较大上行空

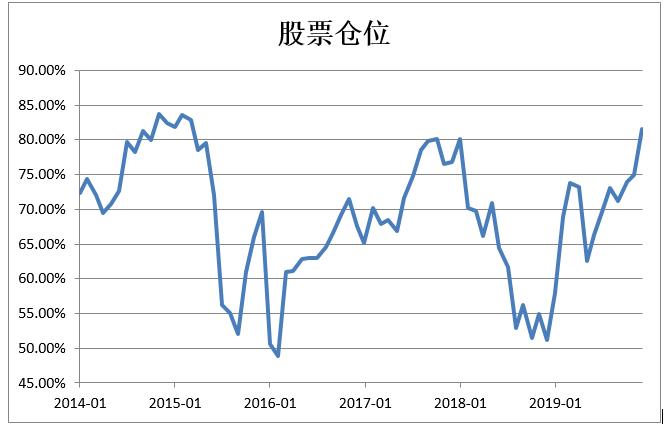

随着行情的凌厉上涨,私募继续加仓!华润信托近期发布的数据显示,私募最新仓位已达81.51%,同比上涨30.33个百分点,创2015年3月以来的新高!

对此,私募普遍向记者表示目前均保持高仓运作,A股的情绪低点从2019年初开始反转,大家对春季行情有较为一致的好预期,一方面A股整体估值水平仍有较大上行空间,另一方面增量资金在入场,A股结构性行情可期。

私募仓位回到2015年巅峰时期

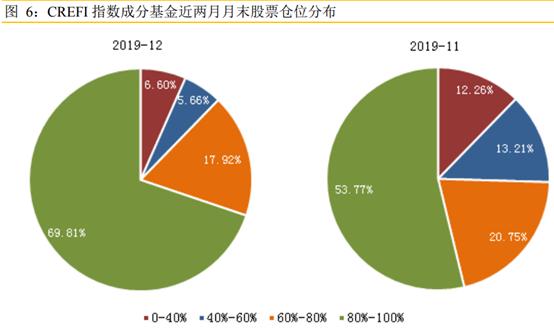

2019年12月末,CREFI指数(华润信托阳光私募股票多头指数)成分基金的平均股票仓位为81.51%,较11月末上升6.52个百分点,较2018年底的51.18%仓位,上升30.33个百分点!

其中,股票持仓超过五成的成分基金比例为89.62%,同比上升6.60个百分点。仓位80%-100%占比有较大幅度增加至83.74%,华润信托指出,股票仓位目前非常接近历史最高仓位。

对此,禹资产董事长王益聪表示他们自去年下半年以来一直比较高的仓位。“因为大家对春季行情比较看好,有比较一致的预期,所以节奏也上的也比较快。目前来接,春季行情也在进行中,暂时没有要结束的迹象,还有拓展的空间。此外确实有增量资金进来,所以整体仓位比较高是正常的现象。”

瑞天投资董事长叶鸿斌告诉记者,瑞天投资的仓位也超过8成,但他们自己本身就是偏长周期投资,一直仓位都不低。但如今整体仓位这么高,说明择时的这部分资金对当下的市场也是看好的,也进场了。

清和泉资本向记者补充,市场情绪确实是3年来较热的时期,目前他们的仓位也比较高。不过其补充,他们不属于仓位大幅变动的策略,除了极端市场环境,他们基本保持中高仓位。

北京和聚投资目前也保持中高仓位。“我们看好2020年全年的行情,一方面是A股整体估值水平仍处在历史长周期的较低水平,还有较大上行空间。另一方面,我们当下所处的市场,并非传统意义跟随经济周期起伏变化带来的牛市,经济还在下行过程中,这轮牛市呈现出结构性、阶段性特征。”

华南一大型私募投研负责人告诉记者,A股的情绪低点从2019年初开始反转,2019年上证综指上涨22%,创业板指上涨44%,到近期情绪空前高涨,因此投资人的仓位普遍较高可以理解。就他们而言,他们目前依旧是满仓状态。“除非发生系统性风险,我们会做短暂的降低仓位处理,否则我们的仓位一般都是满仓状态。”

不过上述投研负责人表示,各行业估值已经不复去年年初时候的低估优势了,2020年需要谨防估值的下滑所带来的损失。

重点关注港股修复性行情

科技板块亦受青睐

据记者了解,2020年不少私募对港股关注度加高。

叶鸿斌告诉记者,他们11月其开始加仓,主要还是加仓香港。在他看来,2019年港股由于局部利空导致涨幅比较低,而从公司利润增长的角度来看,A股的好公司由于去年涨幅已经很大,后续上涨空间相对港股小。

“目前香港占其仓位70%左右。主要看好腾讯、小米这些互联网龙头。不如腾讯这种公司,原来大家习惯了它很高速增长,所以增速一开始下调时股价和估值遭到双杀。但回看目前这种经济结构,机构管理人还是看重确定性,虽然腾讯增速下滑,但仍然有20%的增长,确定性很高。一个企业进入成熟期之后,还能提供稳定的20%的净利增速,这种标的在330港元以下时还是比较安全的。所以基本我们就加这些龙头。”

他告诉记者,他们的策略是买到利润增长确定性的企业,“一个企业如果净利还有10%、20%的增速,而且确定性很高,那么它股价下调之后,我们会觉得比较安全。”

上述投研负责人也告诉记者,年前主要加强了港股和美股较低估值,以及有重大变化的行业配置。例如教育、地产、新能源等。

王益聪则表示主要还是围绕科技板块,包括消费电子、5G、半导体,此外包括汽车等周期类的个股、部分消费也是他们的关注领域。

对于后市,王益聪表示2020年应该还是比较好的投资窗口。一是全球股市都在上行,经济也回暖;二是货币整体比较宽松,暂时也没有看到系统性风险,三是整个政策对资本市场的支持以及改革开放还在不断推进。

展望2020年,清和泉资本认为宏观经济短期面临企稳的态势,面对这种变化,其认为PB-ROE估值体系是解决风格和行业再平衡问题的一把钥匙,重点关注三类机会:第一,没有被重估的高ROE资产;第二,有长期扩张需求的消费及医药公司;第三,空间大、增速高的科技创新领域。

北京和聚投资表示当前处于这轮结构性牛市的第二阶段,以科技板块为主的行情此起彼伏。在2020年上半场,科技板块的牛市浪潮大概率还会继续,策略上会相对积极。

具体而言,北京和聚投资认为,明年的第一个相对确定性的机会来自科技板块行情的延续,其中重点关注“双逆”领域,即逆经济周期、逆贸易战的行业和板块。一是5G技术相关的产业链机会,2020年5G投资进入中后周期,中周期相关的终端以及后周期一些的早期应用都会一一浮现。二是以信创工程为主线,基于中美科技领域竞争关系下催生的行业确定性机会。从CPU、操作系统、服务器、中间件,再到数据库、办公软件,中国政府和企业会有一个信创工程,从而给国内计算机软、硬件以及系统集成的企业带来翻天覆地的变化。

同时他们也在评估传统行业中部分细分领域低估值龙头股的投资机会。当前周期股整体估值处于底部区间,后续伴随着宏观经济企稳迹象的出现,传统周期板块表现的拐点也随时可能会出来。在需求修复、预期改善以及库存低位等因素的共振下,部分行业龙头公司可能迎来估值修复空间。

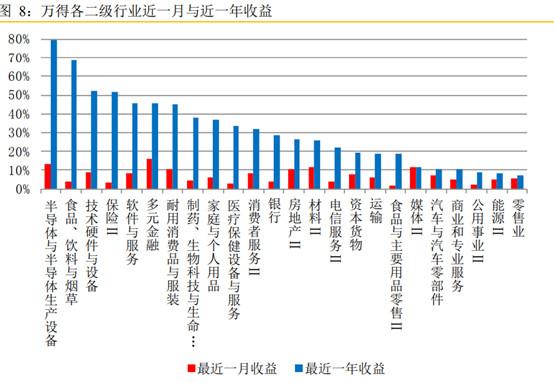

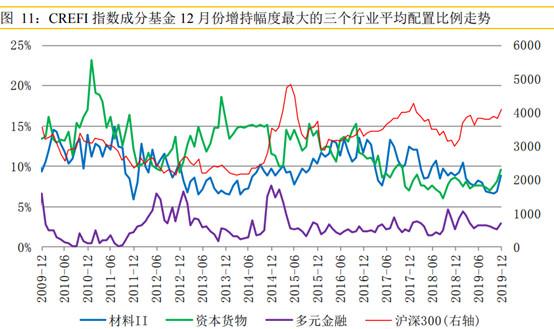

而从数据统计来看,12月末私募平均配置比例最高的三个行业为“食品、饮料与烟草”、“技术硬件与设备”和“资本货物”,配置比例分别为13.48%、10.27%和9.61%。其中,“食品、饮料与烟草”尽管近期连续减持,但目前配置比例仍有13.48%,超过历史均值。7月以来受科创板影响,“技术硬件与设备”有较大幅度增持,现在持仓占比几乎达历史最高位,达到10.27%。“资本货物”配置比例则有9.61%。

而持仓增幅最大的三个行业分别为“材料 II”、“资本货物”和“多元金融”,分别增持2.03%、1.48%和0.81%。

而“食品、饮料与烟草”、“制药、生物科技与生命科学”和“医疗保健设备与服务”则为私募分基金持仓减幅最大的三个行业。