亮眼成绩单!37家百亿私募半数回报超30% 主观多头与量化同台竞技

摘要 百亿私募升至37家,近五成收益超30%,主观多头与量化同台竞技!2019年拉下帷幕,不仅公募基金交出满意的答卷,私募基金同样为基金持有人创造了可观的超额收益。根据私募排排网最新披露的数据,成立满12个月且有业绩记录的11389只产品在2019年的平均收益为24.24%,更有占比高达91.21%的私募

百亿私募升至37家,近五成收益超30%,主观多头与量化同台竞技!

2019年拉下帷幕,不仅公募基金交出满意的答卷,私募基金同样为基金持有人创造了可观的超额收益。根据私募排排网最新披露的数据,成立满12个月且有业绩记录的11389只产品在2019年的平均收益为24.24%,更有占比高达91.21%的私募在2019年实现了正收益。

在过去的一年中,百亿私募也是精彩纷呈。量化私募崛起,规模急剧拉升,多家量化私募在短时间内晋升百亿,打破了过往百亿私募阵营多为股票多头私募的局面。百亿私募基金还成为上市公司理财的选择,多家百亿私募获上市公司投资。

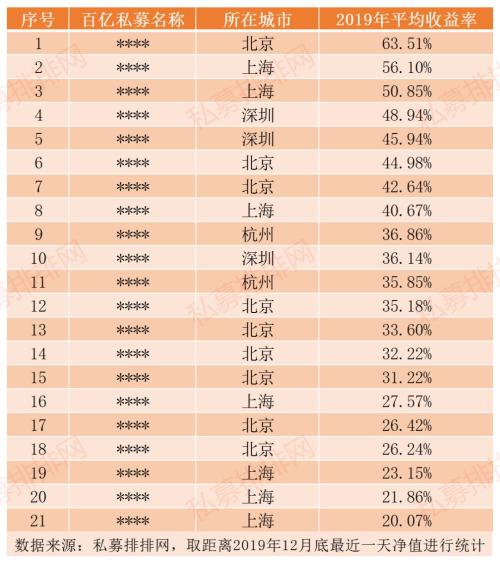

根据私募排排网数据,截至12月底,目前国内证券私募管理规模超过100亿元的私募管理人为37家,其中31家有业绩更新的百亿私募不仅收益全部为正,在2019年的平均收益达到28.30%,更有15家百亿私募收益超过30%。在平均收益超过30%的15家百亿私募中,除了凯丰投资为宏观策略外,其余均为股票策略。

百亿私募组成:37家百亿私募新格局,京沪占去七成有余

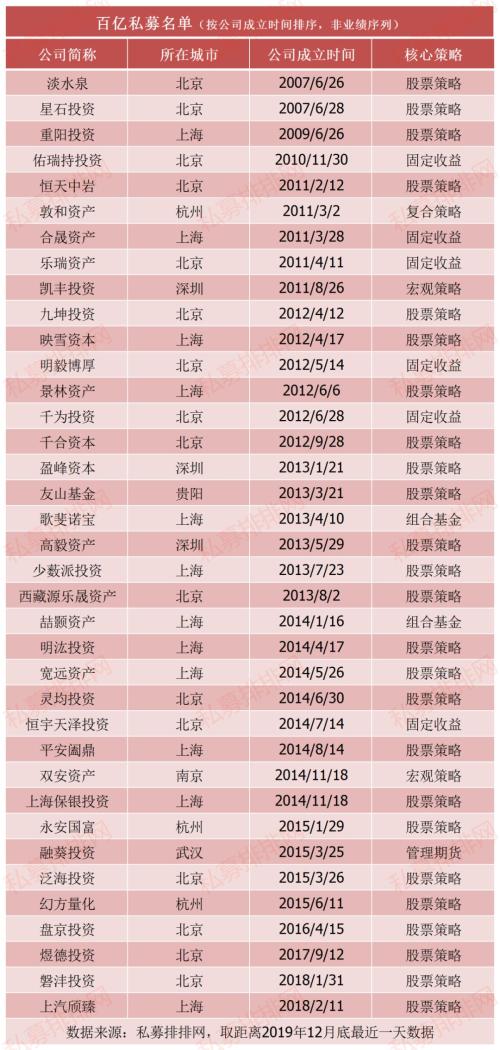

据私募排排网不完全统计,截至2019年12月底,国内共有包括淡水泉、星石投资、重阳投资在内的37家证券类私募管理人的规模超过100亿元。而同样是截至2019年12月底,国内存续登记私募证券投资基金管理人为8857家,这也意味着,在数千家私募管理人中,百亿私募占比仅为0.42%,数值不足1%。而私募基金虽然数量众多,但规模过小的现象在近几年来尤为明显。

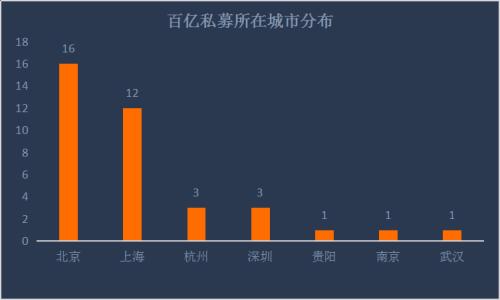

北京与上海两地依旧是百亿私募的“发源地”。从地区分布来看,北京与上海的百亿私募数量分别为16家与12家,占比分别为43.24%与32.43%,仅京沪两地的百亿私募就占到全国数量的75.68%。幻方量化在2019年跻身百亿,也得以让杭州与深圳的百亿私募数量打成平手,杭州地区3家百亿私募分别是敦和资产、永安国富、幻方量化,深圳的3家百亿私募则由高毅资产、盈峰资本、凯丰投资引领。

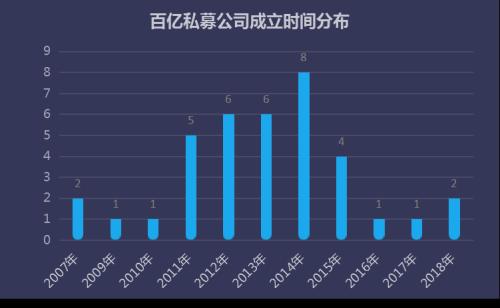

从百亿私募成立的年份来看,区间差异较大,既有成立时间在十年以上的老牌百亿私募淡水泉、星石投资、重阳投资等,也有近五年内成立的新生百亿私募,例如煜德投资、盘京投资、幻方量化、泛海投资、融葵投资、永安国富等。

磐沣投资与上汽颀臻两家百亿私募成立时间均是2018年一季度,在2019年就已经规模百亿,规模增长速度之快令人咂舌。据私募排排网了解,上汽颀臻前身为上汽投资资产管理事业部,现为上汽投资全资子公司兼私募证券投资平台。目前上汽颀臻主要开展股票投资、固定收益投资、可交债/可转债投资和衍生品创新投资等受托资产管理业务,2019年10月上汽颀臻的管理规模超过160亿元。此外从时间分布来看,截至2019年12月底管理规模超过百亿的37家私募中,公司成立年份主要集中在2011至2015年。

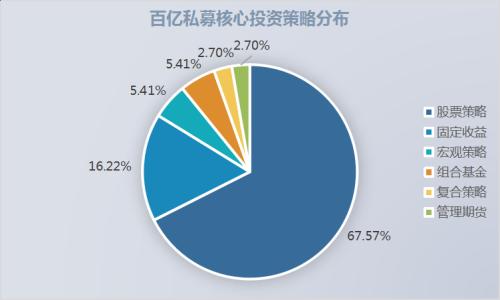

目前绝大多数的百亿私募核心策略均为股票策略与固定收益。核心策略为股票策略的百亿私募25家,核心策略为固定收益的百亿私募数量6家,以上两大策略的数量在百亿中占比就达到83.78%。也有部分百亿私募主要采用管理期货、宏观策略、组合基金、复合策略等。细分来看,在25家核心策略为股票策略的百亿中,多以股票多头为主,但也有幻方量化、灵均投资、明汯投资、九坤投资四家百亿私募的收益由量化贡献,成为量化私募中率先登顶百亿的私募精英。

百亿私募业绩:平均收益28.30%,近一半百亿私募收益超过30%

说明:文字及图片私募顺序,均不代表私募业绩序列。获取百亿私募2019年投资成绩单,请点击文末阅读原文。

规模与好的策略、好的业绩密不可分,无论是长期收益,还是在刚刚过去的2019年,百亿私募均表现亮眼。目前国内证券私募管理规模超过100亿元的私募管理人为37家,其中31家有业绩更新的百亿私募在2019年的平均收益为28.30%,不仅跑赢同期大盘指数,还跑赢同期全市场私募基金24.24%的平均收益。而收益超过30%的百亿私募有15家,占比48.39%;仅有10家百亿私募在2019年的平均收益低于20%。

百亿私募在2019年的喜人收益主要得益于两方面共同作用结果,其一是仓位,其二是持仓结构。根据私募排排网组合大师检测到的数据显示,百亿私募2019年仓位指数平均值为76.39%,明显高于股票私募66.86%的平均值。从持仓结构来看,百亿私募持仓市值偏大盘,行业上在医药、金融、消费板块配置较重,而2019年这三大板块均表现不错,这也让百亿私募整体涨幅喜人。

从收益分布来看,百亿私募最高收益超过60%,由股票策略私募夺得。百亿私募收益前三甲由盘京投资、景林资产、少数派投资摘取,且无一例外均为股票多头私募。而除景林资产外,盘京投资与少数派投资均为2019年新晋百亿私募。盘京投资在2019年的业绩表现惊艳市场,该公司成立于2016年,2018年引入管理合伙人兼明星基金经理,在投资理念上奉行基于价值判断的成长型投资,较高持股集中度,中低换手率,以自下而上精选个股为主,辅之以自上而下的判断来适度控制回撤风险。

凯丰投资、盈峰资本、淡水泉、煜德投资、明汯投资在2019年的收益均超过40%,这部分私募主要以股票多头、宏观策略、量化对冲为主。凯丰投资早在2017年就已经迈入百亿私募行列,作为一家起源于大宗商品的投资机构,凯丰投资已经从商品延伸至商品产业链相关的股票、期货、债券和相关衍生品的多资产多策略多投资经理格局。据私募排排网了解,盈峰资本坚持“精选价值·稳健投资理念”,侧重品牌消费、先进制造业、金融服务业、互联网、自然垄断等几个行业方向,从竞争格局、商业模式、竞争壁垒等多个角度筛选出胜率较高的优秀企业作为主要研究覆盖的方向。作为量化私募佼佼者,明汯投资在2019年实现了策略、业绩与规模的大发展,在下半年市场成交量和波动率均大幅下降的情况下,明汯的股票模型表现稳定,超额收益依然保持领先。

在平均收益超过30%的百亿私募中,高毅资产、千合资本、星石投资、永安国富、恒天中岩、灵均投资、幻方量化均现身其中。由价值投资领军者邱国鹭打造的高毅资产以六位明星基金经理在业界著称,对于2020年的投资机会,高毅资产表示,随着经济增速的放缓,多数行业逐步进入成熟期,行业内的公司分化将会成为一个长期的趋势,有竞争力的公司会逐步获得更多的市占率,也会有能力提高定价能力,仍看好消费、金融的结构性机会。星石投资在2019年的平均收益也超过30%,早在2018年底星石投资就发布了题目为“复兴牛市酝酿,科技类别领先”策略报告,而2019年正是科技股行情贯穿始终。展望2020年,星石投资董事长江晖提出“产业加速升级,成长股长期牛市来临”。