外资险企2019整体保费涨三成 财寿险盈利能力显差距

摘要 近日,各险企陆续披露2019年4季度偿付能力报告,外资险企中,除中航安盟、安盛天平2家财险公司及友邦人寿、中英人寿、鼎诚人寿、长生人寿及平安健康5家寿险公司外,其余财、寿险外资险企4季度偿付能力报告已悉数披露。梳理全年数据来看,外资寿、财险公司分别实现保费收入2730亿、298亿,同比增幅均约3成,

近日,各险企陆续披露2019年4季度偿付能力报告,外资险企中,除中航安盟、安盛天平2家财险公司及友邦人寿、中英人寿、鼎诚人寿、长生人寿及平安健康5家寿险公司外,其余财、寿险外资险企4季度偿付能力报告已悉数披露。

梳理全年数据来看,外资寿、财险公司分别实现保费收入2730亿、298亿,同比增幅均约3成,净利润、偿付能力方面也整体表现稳定,根据保险业对外开放推进节奏,在2019年外资保险公司增资、设立分支机构、分公司等动作之下,2020年保险业对外开放将进一步落地。业内指出,从长远来看,保险业对外开放的步伐不会放缓。无论是国外投资的股权占比,还是外资进入中国国内市场的渠道拓展,都会对我国金融主体产生深远影响。

外资寿险公司保费突破2700亿,德华安顾亏损3.66亿居首

首先来看寿险公司,据蓝鲸保险不完全统计,外资寿险公司2019年合计实现保费收入2729.82亿元,同比增约3成。其中工银安盛人寿以542.11亿元排在首位,同比增幅逾6成,恒大人寿实现保费收入420.23亿元,同比实现3成的增幅,其中4季度实现保费收入180.43亿元。

(友邦、中英人寿、鼎诚人寿、长生人寿及平安健康为2019年前3季度数据)

友邦人寿暂未披露4季度偿付能力报告,从前3季度的257.23亿元保费收入来看,仍居于外资寿险公司“三甲”;2019年全年原保费收入突破百亿的还有中信保诚人寿、招商信诺、中意人寿、中美联泰以及交银康联,其中中信保诚保费收入突破200亿。

仍有5家外资险企2019年保费收入未能突破10亿元,分别为德华安顾、中韩人寿、瑞泰人寿、中法人寿、君龙人寿。鼎诚人寿前3季度仅实现原保险保费收入0.64亿元,全年保费能否突破亿元,仍是未知数。

再来看盈利情况,外资寿险公司保持稳健特色,全年合计实现净利润约164.43亿元,其中,友邦前3季度实现净利润53.11亿元,若延续以往盈利态势,全年净利润将有进一步突破。2019年末,友邦保险推进“分转子”,深拓内地市场,引入保险业老将李源祥,2020年的内地经营动作,值得关注。

(友邦、中英人寿、鼎诚人寿、长生人寿及平安健康为2019年前3季度数据)

中美联泰、中信保诚分别实现18.54亿、17.42亿净利润,分别同比增长16.17%、57.79%,招商信诺实现13.75亿元净利润;此外,中宏人寿、工银安盛、中意人寿、恒大人寿净利润均逼近10亿元。

仍有部分外资寿险公司在2019年出现亏损,其中德华安顾人寿净亏损3.66亿元,暂未走出亏损周期,成为亏损最为严重的外资险企,复星保德信人寿、汇丰人寿、君龙人寿等险企也出现不同程度的亏损。

从偿付能力情况来看,2019年4季度末,除经营处于停滞状态的中法人寿,偿付能力为-14743.4%外,其余外资寿险险企整体偿付能力充足,集中于150%-300%区间。

整体来看,以保障型业务为主的外资寿险公司表现整体稳定,保费、净利润保持上行趋势。2018年以来,在保险业进一步扩大对外开放的背景下,外资寿险公司也在逐步推进在华业务,2019年中韩人寿、复星保德信人寿、中银三星人寿等险企增资。根据监管要求,2020年开始,寿险公司的外资持股比例突破51%的限制,达到100%,政策春风之下,外资寿险公司的布局与对中国保险业整体影响,值得期待。

外资财险公司保费收入增约3成,信利保险4季度保费为负

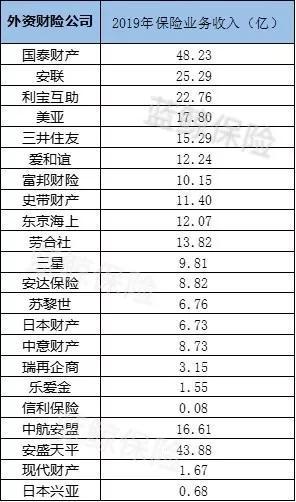

再来看财险方面,2019年,据蓝鲸保险统计,外资财险公司合计实现保险业务收入297.52亿元,同比增逾3成。

分公司来看,前3季度保费收入排在首位,实现43.88亿元保费的的安盛天平暂未披露4季度业绩。从已披露数据来看,2019年保费收入排在首位的外资财险公司为国泰财险,实现保费收入48.23亿元,背靠蚂蚁金服股东优势,国泰财险退货运费险成为业务的主要支撑。

中航安盟、安盛天平为2019年前3季度数据

其后是安联保险与利宝互助,分别实现保费收入25.29亿、22.76亿元,其中安联保险同比增约1.5倍。

美亚财险、三井住友等8家险企保费收入突破10亿,前3季度实现保费收入16.61亿元的中航安盟也暂未披露4季度数据,全年保费预计居于行业前列。

值得一提的是,在2017年表示退出直保业务的信利保险,4季度保费收入为-56万元,全年合计保费收入0.08亿元,而正是保费收入的减少以及银行定期存款本息无法收回,信利保险指出,将对其净现金流产较大影响,对此,信利保险表示,将针对重要大额保险,加强与客户及经纪人的沟通和信息交流,确保重大保单的续保,同时拓展业务渠道,防范因保费收入剧烈变动对净现金流产生的压力。

在车险红海拼杀激烈的背景下,财险公司的盈利情况颇受关注,重点深耕责任险、企财险的外资财险公司,盈利能力则相对稳定,据蓝鲸保险统计,2019年合计实现净利润7.62亿元。

中航安盟、安盛天平为2019年前3季度数据

但盈利能力有限,其中,美亚财险实现2.29亿元净利润,其余财险公司净利润均未能突破亿元,此外,利宝互助、富邦保险以及信利保险,则略有亏损。

偿付能力方面,外资财险公司2019年末核心、综合偿付能力充足率整体略高于寿险公司,集中于200%-400%。此前,受制于监管要求,外资险企在分支机构设立方面有所限制,蓝鲸保险注意到,2019年,相关门槛降低后,已有不少险企酝酿并落地分支机构的设立动作,伴随着业务进一步开展,外资险企资金利用率或进一步提升,偿付能力也将随之变动。

此外,外资财险公司的现金流动情况也值得关注,国泰财险全年净流出约10亿元,其中经营活动净流出主要用于技术服务费,2季度净流出8.9亿则主要基于投资安排;安达保险除3季度净现金流为正外,其余三个季度净现金流均呈现流出状态,全年净流出约1.2亿元,对此,安达保险表示,除存出资本保证金外,资金运用仅限于一年及一年以内的定期存款、协议存款,流动性风险低。

“2020年是保险业进一步扩大对外开放的重要节点,在此前两年的政策鼓励与助推之下,外资险企正在通过增资、增设分支机构、设立子公司等方式加速在华布局”,保险业内人士向蓝鲸保险指出,“而对于行业来说,外资保险公司在健康险、非车业务领域的精耕,也将在对外开放提速的背景下进一步影响中国市场”。

尽管当前各行业发展或整体面临影响,但业内指出,从长远来看,保险业对外开放的步伐不会放缓,2020年险企的布局动作也值得期待。“当前开放依然是主旋律,金融无疑是最大的开放对象”,昆仑健康保险首席宏观研究员张玮分析指出,“不管是国外投资的股权占比,还是外资进入中国国内市场的渠道拓展,都会对我国金融主体产生深远影响”。