险资回来了!太保、国寿连日大举扫货 险资举牌开始复苏!

摘要 险资举牌进入复苏通道。2月25日,中国太保(行情601601,诊股)旗下太保寿险在中国保险行业协会网站发布公告称,2月19日,该公司通过二级市场买入港股锦江资本29.2万股。这是继国寿2月24日公告举牌农行H股之后,又一大型保险公司举牌上市公司股票。2020年以来,保险机构已四次举牌上市公司。近日,

险资举牌进入复苏通道。

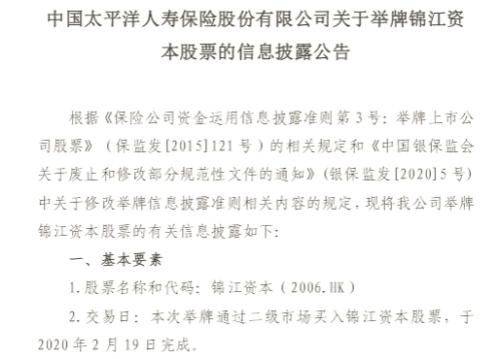

2月25日,中国太保(601601,诊股)旗下太保寿险在中国保险行业协会网站发布公告称,2月19日,该公司通过二级市场买入港股锦江资本29.2万股。这是继国寿2月24日公告举牌农行H股之后,又一大型保险公司举牌上市公司股票。2020年以来,保险机构已四次举牌上市公司。

近日,A股市场行情火爆,已连续5个交易日成交破万亿。公募基金积极入市,爆款产品层出不穷,北上资金也是大举扫货,不足两个月时间,净流入资金接近660亿元。如今来看,险资扫货步伐也在加快。

太保买入29.2万股港股锦江资本

太保寿险此次举牌的是锦江资本H股。举牌方式为通过受托管理人太保资管管理的QDII账户直接在香港市场买入锦江资本H股股份。

太保寿险此次买入的额度并不是太大。与此前中国人寿(601628,诊股)举牌农行H股一样,是量变到质变达到举牌线。

本次举牌前,太保寿险持有锦江资本6949.4万股,举牌后持有锦江资本6978.6万股,占其香港流通股比例约为5.015%。以2020年2月19日锦江资本收盘价和港元兑人民币汇率0.90为基准,太保寿险持有的锦江资本股票的账面余额为0.89亿元,占太保寿险2019年四季度总资产的比例约为0.007%。

另据公告,太保寿险此次举牌资金为保险责任准备金——太保寿险-分红-个人分红账户资金。

险资今年已四次举牌

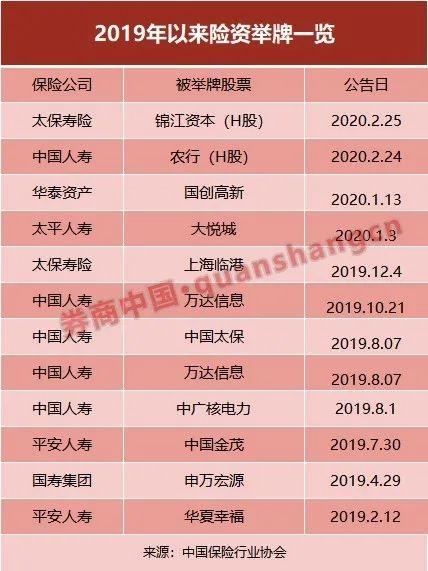

太保寿险举牌锦江资本,已经是今年第四起保险机构举牌上市公司股票。根据中国保险行业协会公布的险资举牌信息,此前还有三起举牌,分别是:

1、2月17日、18日、19日,中国人寿通过港股二级市场连续买入农业银行(601288,诊股)H股股份共计8120万股。2020年2月17日前,中国人寿持有的农业银行H股股票为14.56亿股,持股比例为4.7377%。连续三日交易完成后,截至2月19日,中国人寿持有的农业银行H股股票为15.38亿股,账面余额为44.34亿元,持有股份比例从4.7377%上升至5.0018%,公司及一致行动人合并持股从4.9829%上升至5.2470%。中国人寿此次增持资金来源为保险责任准备金。

2、1月9日,华泰资产耗资2.79亿元受让国创高新(002377,诊股)7330万股票。据披露,1月9日,华泰资产发行并管理的“华泰资产-创赢系列专项产品(第1期)”账户通过协议转让方式,从转让方国创高科实业集团处受让上市公司国创高新(股票代码:002377.SZ)7330万股股份,持股比例7.9993%,达到了5%的举牌线,交易金额为约2.79亿元。该项交易前,“华泰资产-创赢系列专项产品(第1期)”未投资过国创高新。此次举牌资金来源为“华泰资产-创赢系列专项产品”向合格投资者所募集的资金。

3、1月3日,太平人寿公告完成举牌大悦城(000031,诊股)非公开发行股份,投资金额19.07亿元。据披露,2019年12月16日,太平人寿与大悦城签署了股票认购协议。此后,通过参与申购本次大悦城非公开发行股份,太平人寿获配约2.83亿股,获配股数占大悦城本次非公开发行后总股本的6.61%,对应投资金额19.07亿元。太平人寿本次认购大悦城非公开发行股份的资金来源为保险责任准备金。

保险公司积极举牌上市公司,除了监管政策鼓励,也与近两年险资权益投资策略悄然生变有关。

与以前相比,险资权益投资更加注重两点:一是精选个股集中持有;二是持仓周期较以前更长。在操作层面上,资金量向个股集中、举牌上市公司的现象将更加明显。实际上,险资权益投资策略变化在近两年已经有所体现,2020年这一特点更加突出。

险企采取此种投资策略的原因主要有以下几点:一是政策上鼓励保险资金发挥长期稳健投资优势,为民营经济发展提供更多长期资金支持;二是股权投资整体收益好于其他大部分资产;三是应对新金融工具会计准则调整需要,通过逐步减少二级市场股票配置,增加长期股权配置,可以保持权益投资乃至整个投资收益的稳定;四是逐渐完善的资本市场将持续奖励业绩优良且稳健增长的个股。

平安首席投资官陈德贤近日接受媒体采访时表示,公司一直以来都是以权益法入账作为权益投资中长期目标,长期持有股票和股权是权益投资重点。譬如现在有很多混改项目,公司都在积极推动投资。由于混改涉及到参与度、权益法入账问题,谈判过程和时间有一定不确定性。但是投资方向是以这类为主,即能够进行权益法入账,且有比较好并表利润的股票。

一家大型保险集团公司相关负责人曾表示,综合考量后,公司新的战略配置方案加大了长期股权投资占比。近两年来公司已经在人才建设、投研能力等方面进行了准备,今后将在大健康、大养老、新技术等方面加强投资标的的选择。如果有合适的机会和标的,不排除会增加举牌。

由于只有达到5%才能称得上“举牌”,因此以举牌为特点的投资主要适合资金量非常大的大型险企,大部分中小公司仍是通过二级市场精选个股。

但不管是否达到举牌线,集中投资个股都将对险资投资能力提出更高要求。“肯定要进一步加强投研能力,才能更有效选出具有长期上涨潜力的个股,相对来说,龙头企业的几率更大一些。”一家保险公司投资负责人表示。

2019年保险统计年报数据显示,截至2019年末,险资长期股权类投资规模1.97万亿元,较2018年初增长15.58%,收益率为5.51%。

险资看好港股机会

中国人寿和太保寿险的最近两次举牌均投向了港股。实际上,券商中国记者今年初开展2020年中国保险投资官调查,曾问及投资官们如何看待今年港股市场投资机会,70%的投资官认为港股机会比较大,30%的投资官认为港股有战略性机会。

一位保险投资官彼时分析称,一是港股经过去年的充分调整,目前整体估值在10倍PE左右,低于A股和西方主要国家股市,在全球资产中仍具有较高性价比;二是港股盈利周期回升,有望维持较好的盈利增速;三是市场情绪修复和全流动政策推动北向资金南下支撑港股。

另据券商中国记者统计,险资自2019年以来的12次举牌,多数投向金融股、地产股和科技股。其中地产股包括华夏幸福(600340,诊股)、中国金茂、上海临港(600848,诊股)和大悦城,科技股包括万达信息(300168,诊股)、国创高新,金融股包括中国太保、申万宏源(000166,诊股)、农业银行、锦江资本。

保险机构持股风格以主板为主,一直偏好重仓“金融、地产、消费”,偏好“流动性好、股息率高、盈利能力强”的个股。同时,随着高科技应用提速和大健康养老产业兴起,高新科技、医疗健康股也成为险资关注的热门行业。

保险公司如此投资偏好,其背后有着保险资产配置的现实需求。随着保险公司保费收入逐年增长,但利率下行带动资产收益率在下行,保险资金的资产负债匹配压力增加,优质资产相当受青睐。

以地产股为例,民生证券曾发报告分析认为,从内生因素来看,从外部因素来看,一方面房地产板块历来具有高ROE(净资产收益率)、低波动性、业绩预期优良等优质属性,另一方面房地产行业已逐渐步入稳定发展期,在行业集中度不断提高背景下,龙头房企兼具价值与成长属性,对于险资具有较大的吸引力。

中国平安(601318,诊股)在投资中国金茂时曾表示,对中国金茂的投资,是偏长期的财务性投资,在养老、健康产业方向具有战略协同效应,但不会参与公司实际经营管理。

再以科技股为例,2019年,中国人寿耗资28.5亿战略投资万达信息,这是中国人寿有史以来第一次战略投资一家上市公司。目前,中国人寿已成为万达信息第一大股东,并首次成建制派出高管团队,参与万达信息全面经营管理。

中国人寿集团投资管理部总经理、万达信息董事长匡涛此前在战略发布会上介绍,国寿投资万达信息有多个缘由。其中,最核心的还是因为两个时代的到来,即“健康中国时代”和“智慧中国时代”的到来。“投资万达信息是国寿的战略性投资和布局,我们希望依托国寿资源,把万达信息打造成为更加强大、与国寿融合协同更加深入的‘国寿科技战略’的重要平台,打造一个市场化的混改样板上市公司。”他表示。

陈德贤近日谈及如何选股时表示,公司以长期投资眼光寻找股票资产。“公司投资股票不是炒股票,而是选择低估值高分红、行业龙头、有盈利性的股票长期持有。目前公司持有的股票分红收入也很不错,对NII收入的贡献达到了18%左右。”他说。