警惕!有ETF场内溢价超10%,基金公司紧急提示风险

摘要 最近的市场中,不少ETF的高溢价率引起了众多投资者关注。尤其引起市场关注的是国泰纳指ETF(513100),该ETF自1月下旬以来的场内价格和基金净值发生了大幅偏离,且呈现高溢价率状态,溢价率一度飙升超20%。此外,还有广发纳指100也存在高溢价。近期消费100也进入高溢价状态,今日溢价率超14%。

最近的市场中,不少ETF的高溢价率引起了众多投资者关注。

尤其引起市场关注的是国泰纳指ETF(513100),该ETF自1月下旬以来的场内价格和基金净值发生了大幅偏离,且呈现高溢价率状态,溢价率一度飙升超20%。此外,还有广发纳指100也存在高溢价。近期消费100也进入高溢价状态,今日溢价率超14%。

ETF的高溢价背后也意味着一些套利机遇,不过,普通投资者要谨慎参与,多方考虑。

ETF溢价超10%

目前来看,消费100和纳指ETF两只ETF场内溢价较高。Wind资讯数据显示,这两只基金的溢价达到13.51%、9.37%。

目前溢价价高的ETF一览

实际上,ETF高溢价并不常见,尤其是超过10%、甚至超20%的溢价幅度比较少见。

比较引起注意的是纳指ETF(513100),该基金溢价率在春节后逐步走高,一度飙升至超过20%。而业内人士表示,出现这么高的溢价跟该基金自1月17日暂停了场外申购有关,因春节之后纳斯达克100指数的上涨,使得看好的投资者在二级市场追捧该ETF,因此推高了场内价格,溢价率越来越高。

而近期因为美股回调等因素影响,溢价率有所回落。

基金公司紧急提示风险

对于ETF场内溢价,已经有基金公司提示风险。

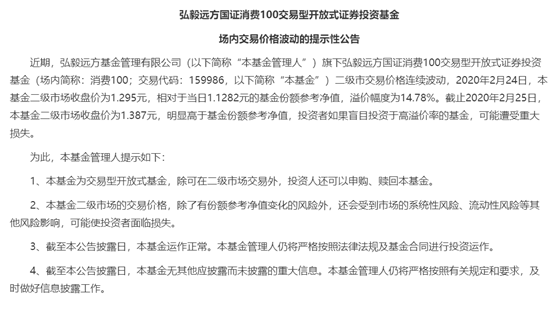

如弘毅远方基金就发布风险提示,弘毅远方国证消费100ETF二级市交易价格连续波动, 2月24日二级市场收盘价为1.295元,相对于当日1.1282元的基金份额参考净值,溢价幅度为14.78%。截止2月25日,基金二级市场收盘价为1.387元,明显高于基金份额参考净值,投资者如果盲目投资于高溢价率的基金,可能遭受重大损失。

而在今日,该基金溢价率有所收敛。

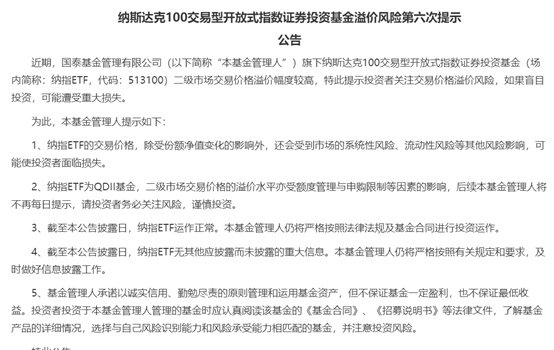

国泰基金也连续发布了溢价风险的提示性公告,比如昨日发布了第六次提示公告。

是否存在套利机遇?

因为ETF特殊的交易模式,当ETF场内价格高于其参考净值时,处于溢价状态时,可以“场外申购、场内卖出”进行溢价套利。

其实2月中旬以来纳指ETF就持续性高溢价,已经有一些聪明资金已经溢价套利了。不过,ETF套利普通散户难以参与,因为申购ETF存在一定资金门槛,有些要百万以上。无法参与套利,建议投资者不要在二级市场追捧处于高溢价状态的ETF。同时,往往ETF的交易价格,除了有份额参考净值变化的风险外,还会受到市场的系统性风险、流动性风险等其他风险影响,不要盲目参与套利。

此前华宝证券针对纳指ETF溢价套利有个报告,有兴趣的投资者可以看看,作为套利的一种思考。

该报告写于2月11日,当时是两只纳指 ETF(513100.SH 和 159941.SZ)出现持续性高溢价,当时国泰纳指ETF(513100)预估溢价率15.25%,广发纳指ETF(159941)预估溢价率9.20%。当前国泰纳指 ETF(513100)暂停申购,广发纳指 ETF(513100)单日申购上限为 300 万份。

套利方案一:广发纳指 ETF(159941)T+0 溢价套利,由于广发纳指 ETF 在深交所上市,申购对应的份额和现金替代日间实行 RTGS 交收模式(需要券商勾单),最快可以实现T日申购份额实时即可卖出,因而可以在申购限额内进行日内 T+0 溢价套利。

套利方案二:国泰纳指 ETF+纳指LOFor标普科技LOF变相溢价套利,由于国泰纳指 ETF(513100)当前暂停申购,因而无法直接进行一二级市场间的溢价套利,持有该标的的投资者可以选择在场内溢价卖出相应ETF份额,同时申购类似标的如纳指 LOF(161130,场外申购费率 0.12%)做仓位替代,待国泰纳指 ETF 溢价收敛后可以赎回纳指 LOF 并重新买入/申购国泰纳指ETF恢复原有持仓。

除了纳指 LOF(161130)以外,还可以使用标普科技 LOF(161128)作为替代持仓。标普科技 LOF 跟踪标普500信息技术指数,该指数由标普 500指数中的 71 只信息技术类个 股加权编制而成,是一只 100%的纯科技指数。而纳斯达克 100 指数中信息技术板块的占比 高达 57.33%,科技纯度也较高,2015年以来两只指数的相关性高达0.9462。