鼎晖投资入局特锐德子公司,老牌PE要夺食“分拆上市”市场?

摘要 昔日,鼎晖投资作为PE与VC的代表,被称为中国的顶级投资机构。时过境迁,错过了互联网的黄金十年,鼎晖投资正在寻找下一个风口——分拆上市。12月17日,特锐德发布公告称,子公司特来电新能源有限公司(下称特来电)拟通过增资扩股方式引进战略投资者,本次增资总金额合计不超过13.5亿元,增资价格为每股17.

昔日,鼎晖投资作为PE与VC的代表,被称为中国的顶级投资机构。时过境迁,错过了互联网的黄金十年,鼎晖投资正在寻找下一个风口——分拆上市。

12月17日,特锐德发布公告称,子公司特来电新能源有限公司(下称特来电)拟通过增资扩股方式引进战略投资者,本次增资总金额合计不超过13.5亿元,增资价格为每股17.64元,投后估值约为78亿元。

根据公告,此次参与增资的包括特锐德、青岛金阳股权投资合伙企业(下称金阳基金)、青岛鸿鹄股权投资合伙企业(下称鸿鹄基金)以及鼎晖股权投资管理(天津)有限公司(下称鼎晖投资)、中国国有企业结构调整基金股份有限公司(下称国调基金)。

由于金阳基金,鸿鹄基金均为关联人旗下平台,外部投资者鼎辉和国字号背景的国调基金,成为了众所瞩目的重点。

值得注意的是,这并不是鼎晖第一次参与汽车产业的投资,早在2009年便投资奇瑞汽车,但后期奇瑞业绩下滑,市场前景灰暗,鼎晖投资最终选择离场。2018年,鼎晖再一次入局,不过此次的方向是新能源电动车,其联合嘉弘(北京)基金A轮领投新特数亿美元。

在错过互联网黄金十年的同时,鼎晖投资也失去了顶级投资机构的“头衔”,有人说这与鼎晖投资专注为Pre-IPO阶段密不可分。而今,天使与早期投资市场偃旗息鼓,一级市场对二级市场价格出现倒挂,一级半市场Pre-IPO的战火重燃,上市融资利好连连,鼎晖的好日子,是否又将再次来到?

接力鼎晖搞分拆上市?

根据特锐德公告,子公司特来电拟通过增资扩股方式引进战略投资者,增资总金额合计不超过13.5亿元,增资价格为每股17.64元,投后估值约为78亿元。其中,金阳基金、鸿鹄基金增资金额合计不超过3亿元、特锐德增资金额约2亿元,鼎晖和国调基金增资额不超过8.5亿元。

由于金阳基金、鸿鹄基金的管理人为北京金汇兴业投资管理有限公司(下称金汇兴业),特锐德控股股东青岛德锐投资有限公司(下称德锐投资)持有金汇兴业15%的股权、公司董事长于德翔先生为德锐投资实际控制人,本次交易构成关联交易。

值得注意的是,近期A股境内分拆制度刚刚落地,12月13日,《上市公司分拆所属子公司境内上市试点若干规定》(下称《若干规定》)正式发布。部分媒体甚至以“拆出一个新牛市”作为抬头发表了评论性的文章。

而特来电选择在此时引入战投,或许有为分拆上市做准备。加上鼎晖作为一个承包过上百个巨型上市项目的PE机构,无疑让人对特锐德子公司特来电遐想纷飞。

特来电作为国内充电运营行业龙头,目前已在322个城市落地项目,并在北京、重庆、成都等城市市场占有率第一,投建充电终端25万余个,总充电量超36亿度,日充电量800万度,全国市场占有率达42%以上。

数据显示,特来电今年业绩大幅提升,前三季度营收5.85亿元,而去年全年仅为3.9亿元。利润方面,前三季度亏损5677万元,去年亏损1.36亿元,亏损幅度进一步缩小。

关于引入战投增资,特来电表示增资将大幅提升特来电的资本实力和未来业务开拓能力,进一步推进及完善公司在充电领域业务的战略布局,加速提高特来电的市场份额和影响力,促进公司充电业务盈利改善,提高公司核心竞争力和综合实力。

在中国汽车市场风云变幻的窗口期,鼎晖投资自然不甘落于人后。和复星、宝能一样,鼎晖投资积极布局新能源汽车产业。

其实,鼎晖投资在汽车领域的布局可以追溯至2009年。2009年,鼎晖投资与华融资产管理公司和融德资产管理公司等一同以29亿元投资入驻奇瑞。但后期奇瑞业绩下滑,市场前景灰暗,鼎晖投资最终选择离场。

鼎晖投资并没有因为奇瑞投资的挫败而放弃汽车领域,2018年5月,时隔9年,鼎晖再一次入局汽车市场,此次联合嘉弘(北京)基金管理有限公司A轮大手笔投资贵安新区新特电动汽车工业有限公司数亿美元。

//

“发家”于私募,成长为资管平台,被称“错过了一个时代”

//

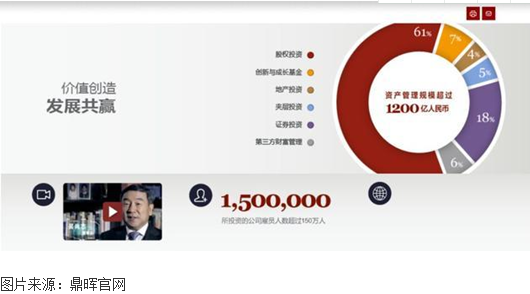

鼎晖投资成立于2002年,是中国最大的另类资产管理机构之一,截止到2017年12月,管理的资金规模达1200亿元人民币。鼎晖投资“发家”于私募股权投资业务,私募股权投资业务的蓬勃发展促进了鼎晖投资另类资产管理平台的建立。目前,鼎晖投资拥有私募股权投资、创新与成长基金、证券投资、地产投资、夹层投资、财富管理六大业务板块。

昔日,鼎晖投资作为PE与VC的代表,被称为中国的顶级投资机构,尤其是在以下四个领域声名鹊起:一、食品,比如蒙牛、双汇、雨润等;二、零售以及特殊零售渠道,比如迪信通、泛华保险;三、消费者品牌,比如李宁体育、百丽鞋业、南孚电池;四、新媒体,比如分众传媒、航美传媒、世通华纳等。

当鼎晖投资还“沉迷”于传统项目之时,中国的互联网浪潮已悄然而至,一时间涌现出BAT等多家互联网头部公司,而借着互联网浪潮成就了红杉基金、高瓴资本和IDG等知名风投机构。

此时,创始人吴尚志意识到,早期投资与PE完全不同,于是他找到了在IDG担任合伙人的王功权,由其负责鼎晖投资的早期投资(鼎晖创投)。

2005年,鼎晖创投在王功权、黄炎等人加盟的基础上成功建立。可惜好景不长,2011年6月,鼎晖创投董事长吴尚志宣布同意王功权因个人原因辞去鼎晖创投现任职务。而王功权在任期间最成功的投资案例当属奇虎360。

王功权离职后不久,团队成员先后离任。陈文江和李牧晴离职鼎晖自立门户,成立执一资本;原鼎晖创投高级合伙人王晖离职,成立了弘晖资本;鼎晖创投的张磊与同事晏小平双双离职,创立了晨晖资本。或许是人员的流失严重,鼎晖投资在现有合伙人黄炎和王霖的基础上,组建了创新与成长基金。

2015年,鼎晖投资创新与成长基金募资57亿元,其中50%布局医疗领域,TMT、消费成长业务投资比例大致为3:2。

从投资医疗领域来看,鼎晖投资创新与成长主要集中于医疗服务(37%)、医药(27%)和医疗器械(23%);其中医疗TMT布局较晚,但也参投了商汤科技、推想科技、思派网络等知名企业。

作为VC,鼎晖投资创新与成长主要集中于A轮(含PreA和A+),占比42%;B轮(含B+),占比18%。值得注意的是,鼎晖投资并未直接参与PreIPO,而是倾向于并购海外优质项目(例如新西兰的Better Health、澳大利亚的Sirtex Medical)。

如果说百度是因为错过移动互联网时代而掉队,那么对于鼎晖投资来说,其同样错过了互联网大时代。换句话说,一个时代过去了,鼎晖投资错过了最好的时间点。