ETF市场利好!近50只产品指数使用费获下调

摘要 (原标题:ETF市场利好!近50只产品指数使用费获下调)开年以来,ETF基金延续火爆趋势,5G、半导体等主题基金成为投资者购买一揽子股票的绝佳工具,市场上的头部ETF成交量暴增。多只ETF于近期发布公告,基金的指数许可使用费获得下调。在大多数方案中,针对规模在5000万元以上场内指基,收取下限从5万

(原标题:ETF市场利好!近50只产品指数使用费获下调)

开年以来,ETF基金延续火爆趋势,5G、半导体等主题基金成为投资者购买一揽子股票的绝佳工具,市场上的头部ETF成交量暴增。

多只ETF于近期发布公告,基金的指数许可使用费获得下调。在大多数方案中,针对规模在5000万元以上场内指基,收取下限从5万调低到3.5万;针对5000万以下的产品,不设收取下限。

这一调整反映了ETF产品降费趋势。专业人士认为,如何让产品更具吸引力,除了降费这个方式以外,还包括营销、推广、产品的交易和流动性等综合因素。与此同时,基金行业需要开发如Smart Beta主动量化类等更新颖的品种,才能在激烈的产品竞争中突出重围。

多只ETF调低指数许可使用费

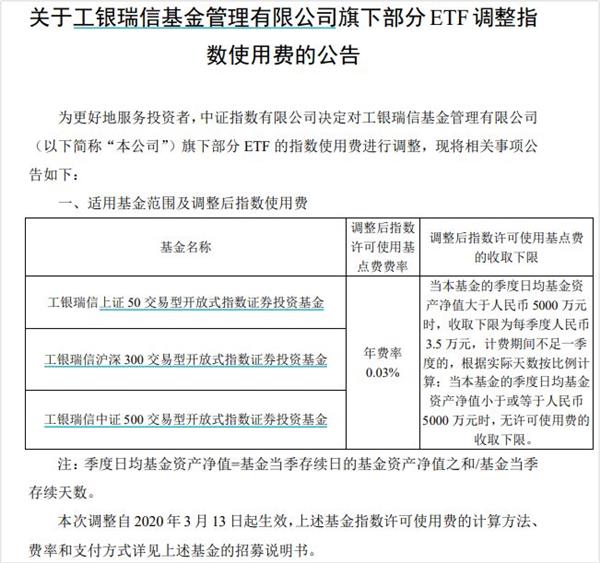

3月13日,工银瑞信基金官网发布《关于工银瑞信基金管理有限公司旗下部分ETF调整指数使用费的公告》,根据公告内容显示,ETF将指数许可使用费的下限调低至“当本基金的季度日均基金资产净值大于人民币5000万元时,收取下限为每季度人民币3.5万元,计费期间不足一季度的,根据实际天数按比例计算;当本基金的季度日均基金资产净值小于或等于人民币5000万元时,无许可使用费的收取下限。”

而按照发行时招募说明书中的最初规定,指数许可使用费的收取下限原本为每季度人民币50,000元。

可见这次费率下调作出了两方面的改变,一方面下调了费用的绝对值,从5万降至3.5万,另一方面,对于规模小于5000万的迷你基金,取消了指数许可使用费的收取下限。

按该指数使用费规则计算,只有当基民购买的基金规模在4.67亿以上,才不算“吃亏”。因为当基金规模小于该阈值时,指数许可使用基点费费率折算下来是大于0.03%的,以规模1个亿的ETF为例,其一年需要支付14万元指数许可使用费,相当于资产规模的0.14%,远远大于0.03%。

券商中国记者统计,自今年以来,已经有多家公募基金调整了旗下ETF的指数许可使用费,截至3月17日,已经有近50只基金发布了相关公告。

根据公告来看,绝大多数基金仍保持0.03%的指数使用费年费率,针对规模在5000万元以上场内指基,收取下限多数从5万调低到3.5万,少数调低到1万,也有的基金公司按照0.03%年费基点与下限为3.5万元/季较高者收取;针对5000万以下的产品,多数不设收取下限,也有少数按照基点费收取,总体均呈现出降费趋势。

不同品种收费差异大

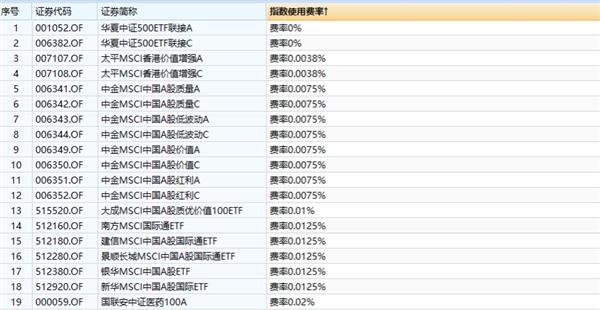

从国内全市场ETF的指数使用费情况来看,0.03%的费率似乎并不能算作太低。根据wi nd数据显示,300只(A/C份额分开计)以上的ETF指数使用费率均在0.02%及以下,其中,华夏中证500ETF联接A、C基金甚至不收取指数使用费。

实际上,指数使用费的差异与多方面因素有关。

按照国际惯例,完全被动复制指数的纯指数基金,每年被收取0.02%的指数使用费,而指数编制的难易程度和是否独占使用等也会影响费率,最高可达0.2%/年。对于加入主动管理的增强型指数基金,指数使用费可以打8折,按0.016%的年费率收取。

海外指数指数编制公司与国内指数编制公司的收费标准也存在差异。根据wi nd数据统计显示,部分跟踪MSCI系列指数的ETF,其指数使用费率在0.0038%-0.0125%间波动,相比跟踪国内编制的系列指数ETF来说,费率要低不少。

事实上,在多年以前,在到底由谁来负担指数使用费这一问题上,市场上也曾有过争议。从基民的角度看,指数使用费是基金公司运作产品的成本,而基民已经交了管理费,故这笔钱应由基金管理方承担;而对基金公司来说,指数使用费就像是基金买卖股票的证券交易费用,故应由持有人来付费。

ETF降费为长期趋势

指数使用费降低只是ETF降费的一个缩影。

“长期来看肯定是指数产品降低费率肯定是一个趋势,国际市场也经历了成熟的发展过程。在这个过程中,每家公司根据自己的实际情况去实施这件事。整个过程会比较长一点,也不是一蹴而就的。”南方基金指数投资部基金经理周豪表示,“我们也会走到这一步,但在某些阶段,客户关心的还有其他更重要的问题,比如说流动性、整个跟踪效果。”

汇添富基金ETF基金经理过蓓蓓表示,“降低费率,不论基金公司愿不愿意接受,这都已经成为事实。基金公司唯一可以应对的,就是去打造具备特色化的产品。”她认为,对于同质化产品,投资者大概率会选择费率更低的品种。然而基金公司对于指数产品,从设计到发行,从产品流动性维护到后期的营销,基本都在基金公司体系内完成,而美国市场,很多基金的外部销售是其他公司在推进,销售渠道这块就减少了很大的费用。

“基金公司维持这个业务需要一定的成本,没有任何商业可以在亏本的情况下长期维持。如果价格战蔓延,商业必然萎缩,最后就剩下几家基金公司在提供指数化产品,投资者的选择也更少了。这意味着,基金公司需要设计更多特色化产品应对价格战的趋势,另一方面,也希望投资者能理解目前基金市场的现状。”过蓓蓓说。

费率战的硝烟之下,行业如何探索主题创新产品,也成为热议的话题。

华泰柏瑞基金指数投资部总监柳军认为,如何让产品更具吸引力,除了降费这个方式以外,还包括营销、推广、产品的交易和流动性等综合因素。与此同时,基金行业开发更新颖的产品,如Smart Beta主动量化类基金更具有动力。

“我们不会主动去打响价格战,作为基金管理人,指数产品的生产成本是蛮高的,而且面临巨大的市场竞争。但另一方面,通过增加开发、扩大收益也能覆盖费率上的成本,这会反向推动Smart Beta产品成为市场主流。”柳军表示。