华金证券IPO迈出第一步,辅导机构为中信证券,中小券商上市预备营再添"新丁"

摘要 又有一家券商上市进入上市辅导阶段。3月24日上海证监局披露华金证券IPO辅导备案情况,此次担任辅导机构的为中信证券,辅导备案日期为20日。自2014年以来,公司股权结构持续在优化,航天科工逐步退出,上市目标正渐行渐近。券商上市潮仍在持续。公开资料显示,包括万联证券在内的5家券商目前在会排队;华龙证券

又有一家券商上市进入上市辅导阶段。

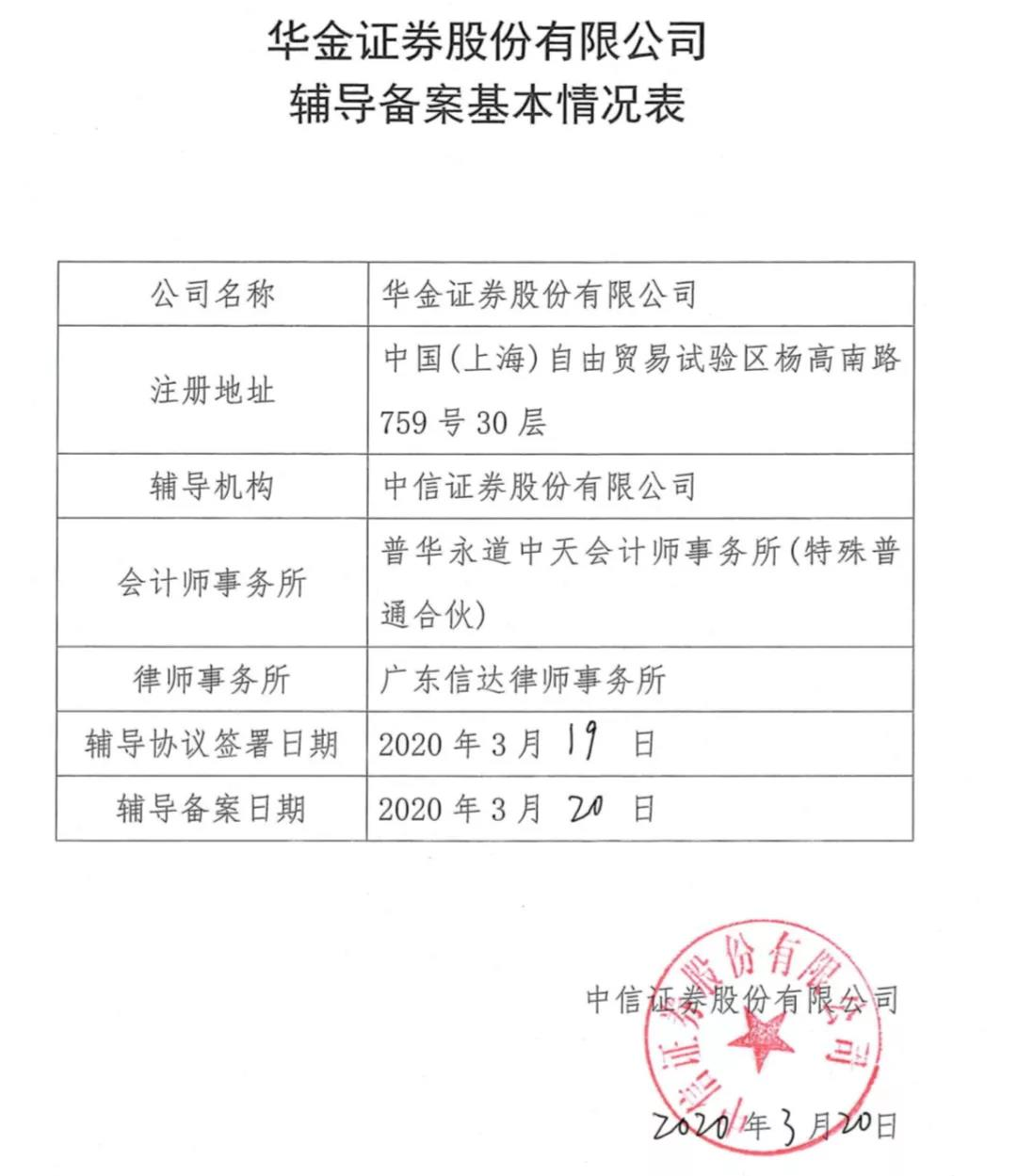

3月24日上海证监局披露华金证券IPO辅导备案情况,此次担任辅导机构的为中信证券,辅导备案日期为20日。

自2014年以来,公司股权结构持续在优化,航天科工逐步退出,上市目标正渐行渐近。

券商上市潮仍在持续。公开资料显示,包括万联证券在内的5家券商目前在会排队;华龙证券、国融证券、德邦证券等7家券商仍在上市辅导备案阶段。

3月24日,上海证监局披露华金证券IPO辅导备案基本情况。公开资料显示,辅导机构为中信证券,会计师事务所为普华永道,律所为广东信达律师事务所。此次辅导协议签署日期为3月19日,备案日期20日。

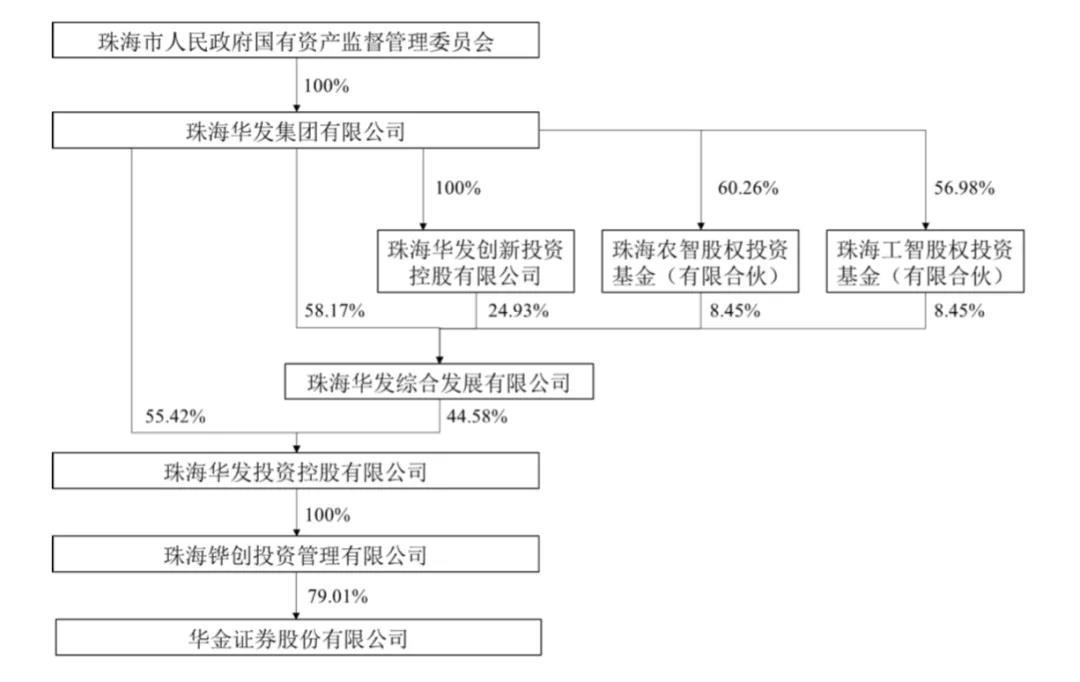

公开资料显示,华金证券的控股股东为珠海铧创投资管理有限公司,持股比例 79.01%,实际控制人为珠海市国资委。

早在2014年前,公司为航天科工旗下的航天证券。随后2014年公司增资扩股,注册资本由6 亿元增加至12.8 亿元,珠海铧创投资管理有限公司成为新的控股股东。同年更名为华金证券,总部搬迁至上海陆家嘴世纪金融广场。

珠海金控入主后,华金证券迅速取得资产管理和融资融券业务资格,同时获得股票质押式回购、企业债主承销、金融产品代销等资格,并申报基金代销、IB业务等。

后来,航天科工持续退出华金证券。2015年航天科工曾于北京产权交易所作价2.38亿元出售其持有华金证券10.94%的股权,受让方为珠海铧创投。

2018年5月,航天科工资管作价4.69亿元公开转让其持有的华金证券6.98%的股权;交易完成后,其在华金证券的股权占比仅余0.58%。

一年后,即2019年5月,航天科工资管在上海联合产权交易所公告转让剩余的0.58%,转让底价为3900万元。至此,完全退出。

根据证券业协会披露的2018年券商经营业绩指标排名,华金证券总资产88.78亿排在第82名;净资产40.08亿排第79名;净资本35.47亿排第83名。

营业收入方面,华金证券2018年以5.61亿元排在77名;净利润表现较好,以9728万元排在第57名。

经纪业务收入排名靠后。2018年代理买卖证券业务收入 (含席位租赁)仅2587万,排在第93名。两融利息收入3983万元排在第87名。这与公司网点偏少、而且绝大多数为2014年以后新设有关,目前公司共有45家营业部,主要集中在江浙地区,上海最多,共8家,浙江有6家,江苏有2家。

投行收入相对而言表现较强。2018年收入1.64亿,排在全行业第52名。其中并购重组财务顾问收入以2311万元排25名。债券业务也有不错表现,当年债券主承销佣金收入6603万元,排46名。此外,公司担任资产证券化管理人家数有12家,2018年排在全行业15名。

随着监管层将券商净资本与业务资质、规模上限直接或间接挂钩,融资补血对小券商而言迫在眉睫。近年来,地区券商掀起上市潮,2018-2019年来上市的券商有华西证券、天风证券、红塔证券等。

截至目前,已经在会排队审核的券商有5家。从进度上看,中泰证券已经通过发审会,国联证券已预披露更新;万联证券与财达证券“已反馈”;东莞证券中止审查。

除华金证券在辅导备案阶段外,还有国开证券、湘财证券、华龙证券、国融证券、德邦证券、恒泰证券、渤海证券7家券商。