从百亿私募到二十亿公募 投资"灵兽"朱雀基金为何长不大?

摘要 在朱雀投资的官网上,醒目刊登着口号:“持续创造价值的灵兽”,旁边是闪耀光芒的手指点亮地球的图片。无论怎么解读,这都是一颗气吞山河的“雄心”。但作为曾经的百亿私募、龙头机构——朱雀系在进入公募产业后,步履沉重艰难。截至最新年报数据,去年底朱雀旗下主动权益基金的规模仅14.4亿元,位列行业最后的梯队行列

在朱雀投资的官网上,醒目刊登着口号:“持续创造价值的灵兽”,旁边是闪耀光芒的手指点亮地球的图片。

无论怎么解读,这都是一颗气吞山河的“雄心”。

但作为曾经的百亿私募、龙头机构——朱雀系在进入公募产业后,步履沉重艰难。截至最新年报数据,去年底朱雀旗下主动权益基金的规模仅14.4亿元,位列行业最后的梯队行列。

这个由投资名将李华轮一手创建的中国一线私募机构,如今不仅远落后于陈光明的睿远基金,甚至也无法与其他“私转公”如鹏扬基金(杨爱斌创立)、博道基金(莫泰山创立)相比。

曾经光芒四射的私募“灵兽”朱雀,究竟做了什么导致如今的发展速度?又有什么因素拖累了它的成长?这个话题引人深思。

艰难2019

朱雀的发展是在2016年以后慢下来的,此前股市的几轮起伏,朱雀节奏踩得颇准,一直在私募行业里扮演“领头羊之一”的角色。

2018年下半年,朱雀基金获批设立公募基金公司,成为业内前五家“私募转公募”机构之一,羡煞旁人。

但获批后,朱雀似乎还在“慢节奏”,直至2019年3月仍无基金问世。当年3月25日,朱雀基金公告,有监管从业经历的首任总经理刘万方离职。朱雀“老臣”,常年负责市场业务的王欢继任总经理。

在此前后,朱雀又公布了多位高管任命,均为原朱雀的核心骨干上任副总经理的任命。包括:

原朱雀股权投资公司邬锦明(1983年生人)出任常务副总;

原朱雀股权投资公司黄振(1982年)出任副总经理负责专户业务;

原朱雀股权投资共识林林(1981年)出任副总经理。

加上后来任命的督察长谢琮和首任董事长梁跃军,朱雀基金几乎构建了一支由朱雀投资嫡系支撑的高管团队。

2019年中梳理完人事后的朱雀开始发力。新总经理王欢频频接受媒体采访,讲述“二次创业”的未来设想。

核心是两点,其一要延续朱雀以往的“合伙人文化”,且将公司35%的股权将在三年内变成员工持股。

其二是强打偏股混合产品。

这两个策略在实施大半年后,依然无法完全打开市场局面。

截至2020年初,朱雀的公募管理规模尚不足15亿。按此口径,算上今年3月新发的债基也不过刚过20亿规模。这个公募规模可能连支撑公司盈利都困难了。

▼附图:朱雀基金基本状况(来源:天天基金网,截至时间3月27日,下同)

为何规模上不去?

实现“私转公”之后的朱雀基金,公司核心班子和投资团队基本保持了原先朱雀投资的核心人员。其客户和原有委托资产也同步进入朱雀基金专户体系。

这样“人、财、物”的全面转型,为何难以打开公募局面呢?

业内人士认为,可能有以下几个原因。

其一、公募基金业绩平淡。

对于公募新公司是来说,要快速突破无非两个方面,要是有明星基金经理,比如睿远陈光明傅鹏博、或是中庚丘栋荣,要么有格外过硬出挑的业绩。

对于朱雀来说,以往私募期间的光环都集中在创始人李华轮身上,而如今李华轮基本淡出在朱雀基金的管理阵容之外。公司投资团队的“明星光环”就少了很多。

而业绩方面,新发的股票基金的表现平淡,首支股票基金由公司权益投资总监张延鹏和权益投资副总监何之渊联合管理,但任职至今收益只有8%,同期偏股基金行业平均在15%以上。

次一只基金,增加1987年出生的翟羽佳一起管理,业绩更加不理想,任职期间回报为负数,在同类基金中排名靠后。

▼附图:张延鹏历任基金业绩一览(来源、截至时间同上)

其二、渠道影响力较弱。

朱雀成立以来发行的三只基金(均有A级和C级),首发规模都不理想,后续规模增长也不力,显示其在销售渠道的影响力不够。

举例来说,其首支基金朱雀产业臻选,首发规模8.5亿(含基金经理认购的近800万),至年末净值上升至不到1.1元,但规模却只涨到8.6亿,显示赎回明显。

次一只基金朱雀产业智选,首发规模降到5.75亿(含公司认购500万,基金经理人认购40余万)。

第三只基金作为债基,规模依然比较迷你。

一些公募代销渠道反映,就是觉得朱雀基金的风格不够鲜明,投资团队也不太熟悉。这和当年朱雀在私募领域内如鱼得水的销售状况大相径庭。

朱雀未来投资思路

当然,客观的说,朱雀投资在所有“私转公”中不是业绩最垫底的。

年报显示,2019年,朱雀产业臻选A基金份额净值增长率为9.82%,同期业绩比较基准收益率为4.89%;这支产品还是跑赢了业绩基准大概5个百分点。

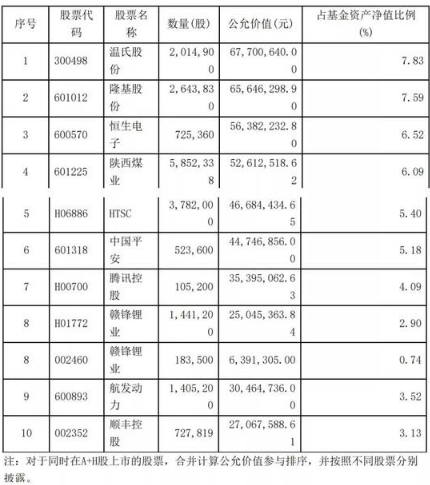

面对未来的走势,朱雀的投资团队在年报中表示,其在建仓期间,对先进制造中的光伏新能源,TMT产业中的苹果产业链、软件,大消费中的农业、物流、新零售等进行了重点配置。

随着重点品种股价上升,性价比下降,四季度进行了结构上的小幅度调整,增加了对新能源车产业链和具有重要产业价值但基本面处于拐点的品种、低估值品种等方向的配置。

▼附图:朱雀产业臻选的主要持仓(据基金年报)

对于2020年,该团队认为,未来全球货币宽松的趋势将延续甚至加码,中国资本市场的制度建设也将加速。

纵向看,3月份开始,经济逐步开始恢复的趋势确定,财政和产业政策的支持力度也将加大,基本面呈边际改善之势。横向比较,A股在估值和盈利增长层面继续保持相对优势。

因此,2020继续看好股票,相比其它资产,仍然是最优配置。

继续长期看好的方向有:光伏、新能源车、 现代农业、生物医药、消费升级、高端装备军工、云计算、5G、金融保险等。