多只涉“中铁系”私募产品逾期 钜派投资为谁揽财?

摘要 钜派投资又惹上了大麻烦。这家财富管理机构的多只洲实系列私募基金出现逾期无法兑付情况。界面新闻翻阅几只产品的宣介材料及基金合同发现,上述私募基金投资标的均为中铁中基供应链旗下项目公司,既包括以应收账款为抵押的供应链金融产品,也包括股权投资类产品,预期收益率普遍在9%-12%左右,且担保方均为中铁中基供

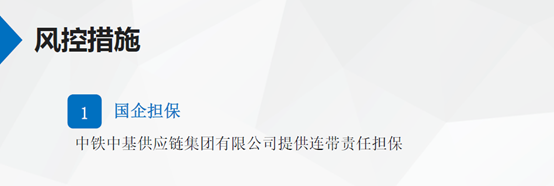

钜派投资又惹上了大麻烦。 这家财富管理机构的多只洲实系列私募基金出现逾期无法兑付情况。界面新闻翻阅几只产品的宣介材料及基金合同发现,上述私募基金投资标的均为中铁中基供应链旗下项目公司,既包括以应收账款为抵押的供应链金融产品,也包括股权投资类产品,预期收益率普遍在9%-12%左右,且担保方均为中铁中基供应链集团及其关联企业。 中铁中基供应链集团是何方神圣?一、融资方背后到底是谁? 据悉,洲实资产管理的“洲实并购基金2号”2018年5月便逾期,直到今年6月其余产品全面爆雷。

天眼查信息显示,基金管理人上海洲实资产管理公司(以下简称“洲实”)由钜洲资产管理(上海)有限公司和檀实资产管理有限公司于2014年共同成立,基金经理为岑鹏。钜洲资产为钜派旗下资产管理公司,曾任钜派联合创始人、首席运营官的姚伟示目前仍担任洲实资产监事,不过公开资料显示,姚伟示已于2017年年中从钜派离职。 洲实资产官网目前已无法打开。推介材料显示,洲实资产定位于成为中国优质资产管理与投资者,核心业务包括直接投资、供应链金融、结构融资、资产管理及财富管理,受托管理资金超过10亿人民币。 上述逾期产品(“2号”)融资方中铁中基(青岛)供应链100%控股股东为中铁中基供应链集团,岑鹏是中铁中基供应链集团总经理。在中铁中基供应链集团官方公众号发布的企业新闻中,岑鹏亦以公司总经理的身份出席内部活动。

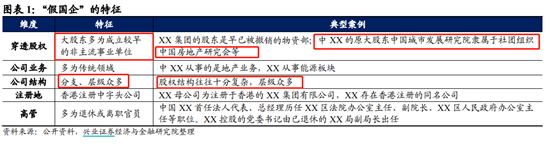

图片来源:中铁中基供应链集团官微 中铁中基供应链集团成立于2015年,当前注册资本2亿元,法人代表为孟晨。穿透多层股权后实际控制人为农村教育发展中心,注册资本30万元,法人代表阎志明,旗下公司多达上百家。界面新闻记者发现,2018年该机构曾因“不按照登记事项开展活动、年度报告内容与事实不符等行为”被国家事业单位登记管理局处罚。 “农村教育发展中心旗下很多公司应该只是挂靠关系,很多企业因此打着国企的旗号,这种操作很常见”。一名业内人士对界面新闻记者表示。 兴业证券分析师曾在一份研报中总结道,假国企往往股权结构十分复杂,层级众多,穿透后大股东多为成立较早的非主流事业单位。

图片来源:兴业证券研报 相关推介材料显示,洲实曾将担保兼融资方母公司中铁中基供应链作为“国企”进行宣传。但在后期的投后会议中,洲实又承认该公司为民企。

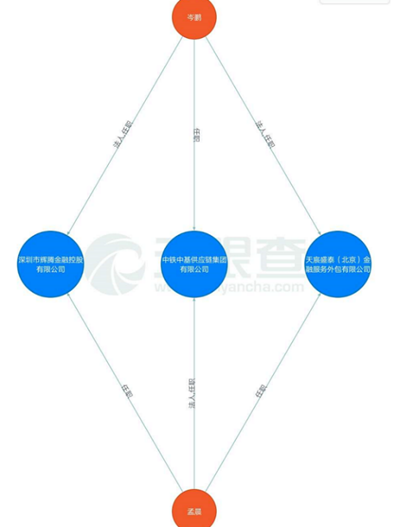

图片来源:洲实系列招募说明书 岑鹏是否为融资方实际控制人?在12月12日洲实召开的投资人线上会议中,岑鹏回应投资人质疑时一再强调“自己只是作为洲实管理人派驻董事的身份任职于中铁中基供应链集团,并不存在利益输送的情况”。 事实果真如此吗? 界面新闻记者发现,岑鹏与中铁中基供应链集团法人孟晨有多重交集。天眼查信息显示,岑鹏为天宸盛泰(北京)金融有限公司法人,该公司成立于2013年,而孟晨则为天宸盛泰董事长。此外,孟晨还曾在岑鹏作为法人的辉腾金控(现用名辉腾产业)担任高管。

更令人生疑的是,早在今年8月份,岑鹏代表洲实召开投资人线上会议时曾表示,正在准备相关材料起诉融资方,但迟迟未见行动。 投资人提供的一份法律咨询解答函显示,投资人提问,洲实方面为何还不起诉融资方?北京市中银律师事务所阮万锦律师表示:“融资方的实际控制人是岑鹏,所以不要指望岑鹏自己起诉自己。” 界面新闻记者获悉,早在今年7月份,中铁中基供应链集团便已人去楼空。记者于12月13日来到中铁中基供应链集团办公点金长安大厦C座31层,办公区域有几名员工在闲聊、打游戏。他们称:“老板岑鹏已经几个月没有出现了。” 公司前台已无人看管

图片来源:界面新闻记者实拍 公司管理层已不见踪影

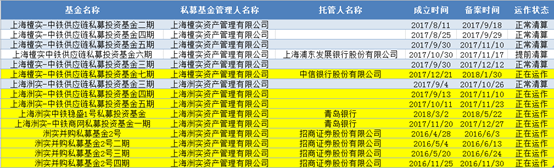

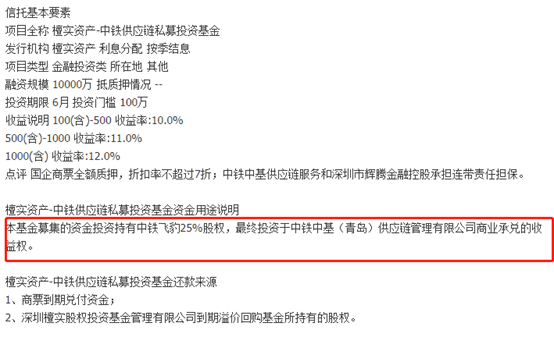

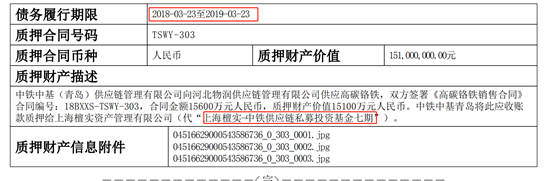

图片来源:界面新闻记者实拍二、存疑的底层资产与多个通道 岑鹏还是洲实资产的股东方之一檀实资本的法人兼董事总经理。公开资料显示,檀实资本于2012年4月设立,旗下管理金融资产规模超过200亿元,非金融资产管理规模超过60亿元。 中基协信息显示,檀实资本此前曾发行多只中铁供应链系列基金。其中,檀实-中铁供应链私募投资基金延期清算,六期为提前清算,二期、三期、四期、五期均已正常清算,基金最后更新时间均为2018年12月3日。檀实中铁供应链七期是唯一存续的以檀实通道发行的基金,该基金成立于2017年12月21日,备案时间为2018年1月30日。 界面新闻记者获得的一份檀实-中铁供应链私募投资基金宣介材料显示,该基金与洲实发行的中铁供应链基金融资方恰巧一致,底层标的均为中铁中基(青岛)供应链商业承兑汇票的收益权。在檀实供应链系列基金大多已经清盘情况下,洲实供应链系列却出现多只基金违约,且两者为同一投资项目。

(据不完全统计,檀实供应链系列基金与洲实系列基金备案与运作情况,标黄为已经违约的产品) “出现这种情况,很可能是管理人换了个通道滚动发行,试图通过借新还旧来掩盖风险。” 业内人士告诉界面新闻记者。

图片来源:产品招募书 前期这些清盘的檀实供应链基金还有应收账款质押的备查文件。然而,当前这些应收账款登记均已过期,且没有后续更新的质押信息。以尚在运作的檀实中铁供应链七期为例,其底层资产的应收账款质押在今年三月下旬便已到期。

图片来源:投资人提供 界面新闻记者查看应收账款合同还发现,这当中还存在着明显关联交易行为。一份总价9576万的购销合同显示,供方为中铁中基(青岛)供应链,而需方为中铁中基供应链集团。这种自买自卖的模式与承兴控股(2662.HK)应收账款融资方式如出一辙。 此外,部分洲实供应链系列基金自始至终均无相应的应收质押登记风控备查信息。界面新闻记者发现,目前在中登网唯一能查到的是光大银行青岛香港东路支行发放给中铁中基(青岛)供应链的应收质押贷款。 中基协信息显示,洲实资产、檀实资本均于2019年11月8日被上海证监局采取出具警示函的行政监管措施,且洲实资产目前已处于异常经营状态。 天眼查信息还显示,中铁中基供应链集团旗下7500万元股权已遭司法冻结。

图片来源:中基协官网 事实上,除了洲实、檀实以外,岑鹏还在旗下的辉腾金控销售相关私募基金产品,但辉腾金控并未在中基协备案,也无私募基金销售资质。 多位在辉腾金控平台购买产品的投资者告诉界面新闻记者,出事后,岑鹏让投资人签续投方案,到期3个月后,每个月按334比例兑付,但是二次违约了,续投方案没有实现。后来对方又提出了三个兑付方案,第一是股权收益权,第二是现金按季度兑付,时间都是5年,现金方案首期0.5%,第三是中铁中基实业项目经营回款,如果投资人不认可,那就一直解释说明,直到认可为止,谁先签谁先拿钱。 钜派方面则对投资人表示,目前已基本完成对底层材料的梳理,并与底层项目方中铁中基供应链集团王总进行沟通,但其对相关资金业务、融资业务等情况不知情。钜派还表示,将敦促诉讼事宜继续推进,进一步约谈底层项目方。 “尽管资金投向略有不同,但十余只产品项目方均为关联企业,所有项目标的同时逾期,背后可能存在发售假标、资金池运作的情况。”一名不愿具名的业内人士告诉界面新闻记者。他表示,在同一私募经理管理多只私募基金的情况下,这些基金很难做到监管要求的相互独立,现实情况往往是,在‘一拖多’的掩护下,基金管理人有了更多腾挪和资本运作空间三、钜派风控之殇 目前看,钜派似乎也遭遇了供应链金融骗局。业内人士表示,作为基金管理人洲实的股东之一,此事件暴露钜派风控方面存在重大缺陷。 界面新闻记者实地探访洲实资产位于上海市浦东新区金穗大厦的办公地址发现,有几名后台人员在办公,但均表示无法联系到岑鹏。值得注意的是,金穗大厦也曾是钜派投资办公地点。 钜派到底帮岑鹏发了多少只产品,无法兑付的金额总计有多少,目前界面新闻记者暂时无法获得确切数字。据悉,除了洲实发行的几只产品外,钜洲资产管理的樽享海外专项基金底层标的亦包括中铁中基(青岛)供应链集团及关联企业,该基金规模为2.5亿元。 值得一提的是,樽享海外专项基金此前投资方向为联想IPO,但因投资失利导致本金亏损50%。随后钜派方面与投资人沟通,提出将投资方向变更为与并购基金2号投资标的一致,并承诺120%保底收益,由檀实资本作担保。为证明担保方的实力,钜派方面表示:“檀实本身是中铁物流旗下的投资平台,也是与钜派有过多次合作的专业管理机构,钜洲还与檀实成立过合资公司洲实。” 相关路演音频显示,钜派方面宣称该产品项目方具有国企背景,并由国企担保。 钜派旗下易居资本高级副总裁、项目负责人杨杨在回复投资人质疑时承认销售人员曾将项目方宣传为国企一事,但她辩称:“无论如何,钜派方面都是获得管理人授权后才说的。” 2019年8月7日,最高院发布的《全国法院民商事审判工作会议纪要(征求意见稿)》(简称《会议纪要》)明确规定,卖方机构在推介、销售产品过程中未能按照上述文件所规定的标准完全履行适当性义务,导致投资者损失的,将承担缔约过失的赔偿责任。 “钜派作为洲实的股东,已构成关联关系,同时销售产品是钜派员工进行的,无论是作为产品销售方还是管理人股东都应对投资标的进行真实、客观性的审查。对于存在虚假宣传而给投资人造成损失的,管理人及销售机构应对投资人的损失承担赔偿责任。”广信君达律师事务所合伙人侯榆对界面新闻记者表示。 事实上,洲实资产成立以来历经多次股权变更。巧合的是,在洲实并购基金逾期后,2018年7月,钜洲资产便从洲实股东中退出,似乎意欲撇清关系。 一位资深业内人士告诉界面新闻记者,钜洲退出可能是为了后续能合规备案。“目前全国2万多家私募基金,但穿透实际控制人后就2000多家。所以私募后续会要求每一个实际控制人只有一个单一类型的私募牌照,以避免借新还旧,相互接盘的事情。钜派退出主要是为了不被协会看出是同一家,这样可以名正言顺的相互接盘,否则后期备案可能不会被通过,这样就违约了。” “从合规角度看,只要产品合规备案,操作流程没有违规,这样的产品发行没问题。但是这种项目通过简单尽调就能看出很问题,我相信他们不会不知道,所以这个是道德问题。最终实际是一种割高净值客户韭菜,丢失的是客户信任,对行业长期发展也是一种伤害。”一名三方财富机构高管对界面新闻记者表示。 经历了承兴事件的诺亚财富,下了狠心要全面清盘非标业务。而彼时传出钜派亦曾代销过承兴的应收账款抵押类产品,但所幸相关基金已于存续期内清算,从而躲过一劫。 尽管如此,创始人出走钜派近日被传失联、理财产品违约事件集中爆发、曾投资的P2P平台逾期、投资的长江钜派被举报利益输送、国资流失等11宗罪,钜派投资可谓麻烦不断。 财务数据亦显示,钜派的日子并不好过。11月25日,钜派投资(NYSE:JP)发布第三季度及2019前三季度业绩,净收入、净利润等核心财务数据同比均下滑,前三季度净利润同比由盈转亏,亏损额达1.35亿。 截止发稿,钜派方面尚未对界面新闻记者的提问做出回应。 (界面新闻实习记者崔秋阳对此文亦有贡献) |