广发基金精心策划“饥饿营销”:收智商税吃相很难看

摘要 来源:资本深潜号没出意外!截至晚间,由2019年冠军基金经理刘格菘挂名发行的新基金,已“吸金”800亿。由于新基金很早之前就发布公告,表示只卖1天,且限额80亿,所以今天一大早,各路认购资金就蜂拥而进。1小时100亿,2小时300亿,然后400亿、600亿、700亿、800亿……当这场狂欢逐渐冷却,

来源:资本深潜号

没出意外!截至晚间,由2019年冠军基金经理刘格菘挂名发行的新基金,已“吸金”800亿。

由于新基金很早之前就发布公告,表示只卖1天,且限额80亿,所以今天一大早,各路认购资金就蜂拥而进。

1小时100亿,2小时300亿,然后400亿、600亿、700亿、800亿……

当这场狂欢逐渐冷却,回头再看,这次刘格菘新基金的发行,前前后后隐隐透出“饥饿营销”的味道。

2019年,刘格菘一人包揽偏股主动基金业绩前三甲,但作为管理人的广发基金对于这3只产品1分钱都没跟投;跟投的另一只由刘格菘管理的广发小盘成长,在去年四季度末全部赎回。

这次,看好后市科技股行情的刘格菘,以及全力推刘格菘的广发基金,又会跟投多少呢?

150多家渠道“瓜分”80亿

根据广发基金安排,广发科技先锋混合基金仅卖1月17日一天,且募集规模上限为80亿,当认购超出上限将采用比例配售。

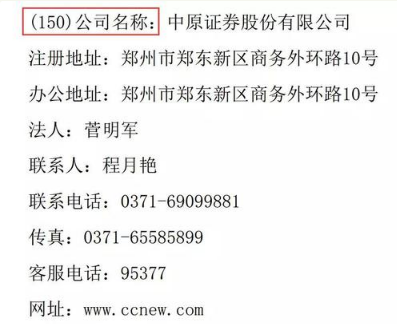

在基金发售公告中,广发基金还列出了这次参与新基金发行的销售渠道和销售网点名单。除了广发自己的4个直销机构外;还有包括新基金托管行建行,广发基金控股股东广发证券,以及第三方互联网基金销售平台天天基金、蚂蚁财富等在内的150家机构参与销售。

换句话说,这一次刘格菘新基金的发行,相当于150多家机构同时“瓜分”80亿规模,“饥饿营销”在这里已经埋下伏笔。

正式发售前宣传不断

在中国,做事通常讲究“天时地利人和”,对于广发新基金来说,A股行情走好,市场情绪回暖是天时;150多家销售机构一起参与发售是地利;而至于投资者买不买账,那就是人和了。

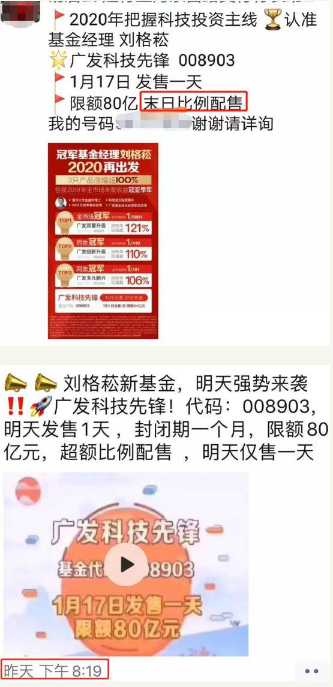

为了获得足够多的人气,包括广发基金和销售渠道在内,近日来可谓是花足了心思。

就拿“广发基金财富号”来说,一天就推了4条消息。该号从今天凌晨00:19分就开始推, 10:05和12:20又推送两次,到下午2:30左右,又发出了“15点募集结束”的信息;节奏可谓一刻不停歇。

与此同时,广发基金官方推的海报里面,也在用“一人包揽全市场公募基金业绩冠亚季军,投资实力出众”的字眼进行宣传。

此外,多位渠道经理也在朋友圈连日为新基金发行“预热”,大家一起感受下:

新基金“如期”大卖

最后,在今天新基金正式发售后,果然从一大早开始就火到不行。

据销售渠道的消息,截至早上10点,募集资金约100亿;截至11:30,募集资金约400亿;截至15:00,募资超过600亿;截至15:30,接近700亿;到了晚间,超过800亿……

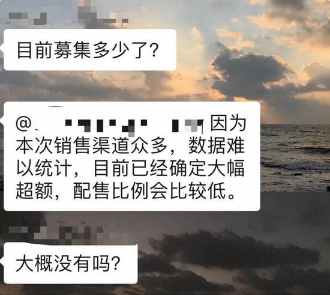

事实上,该数据只是一个参考,正如网传截图指出的那样,“因为本次销售渠道众多,数据难以统计,目前已经确定大幅超额,配售比例会比较低。”

另外有渠道经理透露,“为了增加AUM,建行工行会卖到下午5点。”

这也意味着,广发科技先锋混合全天的募集规模,可能会超出大多数人的预期。

有机构并不会主推

在这场精心布置的“饥饿营销”活动中,并不是每一个参与者都很狂欢,在业内还有另外一种声音,就是并不会主推刘格菘的基金。

为什么?

一家股份制大行一名渠道经理表示,“刘格菘是2019年的明星基金经理,但不是5年以上的明星,我们行是不推的。”

该渠道经理解释称,“我们要主推一只基金要考虑的因素还挺复杂的,市场、公司实力、基金经理资质都要去考虑。”

与此同时,上海一家龙头券商营业部一名渠道经理表示,广发基金刘格菘的产品他们有卖,但不会进行主推。

在选择产品去主推的角度上,该名客户经理称,“这两年我们自己选的产品,一个是类固收产品,也就是做量化的,年化收益率可以做到10%-20%。另外一个就是多头策略的股票基金,好的话在去年的收益率也有60%-70%。推这样的产品,对客户而言,利益可以最大化,而且对我们而言,收益也还不错。”

“从客户的角度看,太火的产品,盘子都比较大,初期表现都不会太好。这几年,我们销售私募比较多。都是我们自己从全国氛围内筛选的优质选手,收益比较可观,风险可控。公募基金,主要是根据客户的需求进行配置。”该名客户经理表示。

客户感受很重要

在与多名业内人士交流的过程中,他们都提到了一个点,就是:客户体验。

一名来自银行的渠道经理表示,“这段时间一直都是配售,客户受不了的。”

此外,一名北京的基金业人士表示,爆款基金给客户的体验并不是那么的好。

他分析称,“比如前段时间的300亿的‘日光基’,配售比例仅3%出头,也就是说客户申购了100万,最终只能买到3万。

爆款基往往会自我强化,比如某基金只募集10亿,上午数据一出来,已经募集20亿了,那么给客户的预期是,如果要买10万,就必须掏20万申购,所以客户不得不加码,然后数据一更新,客户发现自己还是买不满,所以继续加码,很多爆款基金都是被这样买起来的,浪费了客户很多的闲置资金。

与此同时,客户经理还要不断提示客户,‘这个基金配售比例又降低了,如果要买满10万,您需要再申购100万’——这样的客户体验是很不友善的。”

事实上,对于刘格菘这次新发行的基金来说,其未来配置方向仍将是科技主题,与刘格菘现在管理的其他几只基金配置组合方向几乎一致。

从刘格菘管理的去年业绩前三名基金的四季报可以看到,3只基金前十大重仓股重合度很高,且最后全年收益也相差不大。

▼ 附图:数据来自于基金四季报

刘格菘目前共管理8只基金(A/C份额分开算),除了前段时间刚发行成立的科创主题基金未开放申购外,其余几只都是敞开申购,且目前均已建仓完毕。

对于投资者而言,如果真的看好刘格菘的管理能力,申购老基金要比现在买新基金,资金利用效率更高,且想买多少买多少,还不用担心比例配售买不到。

对于广发基金而言,如果真的希望刘格菘为更多投资者创造价值,也应该主动销售已经在运作中的基金。

况且,刘格菘去年的“获奖基金”,在四季度已经引来众多投资者抢购,申购规模之大以至于基金经理都来不及建仓。

广发和刘格菘会跟投多少?

在广发基金大力宣传刘格菘,刘格菘坚定看好后市科技股行情,且对新钱“来者不拒”的情况下,这次大卖的新基金里,广发基金和刘格菘会跟投多少呢?

我们先来看一组数据:

在2019年,承揽权益市场业绩前三的广发双擎升级、广发创新升级、广发多元新兴三只基金,广发基金作为管理人,自身并未进行持有。

▼ 附图:广发双擎升级、广发创新升级、广发多元新兴股票基金的季报

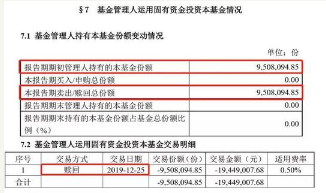

不仅如此,刘格菘管理的另外一个绩优基金“广发小盘成长混合”,虽然广发基金一度持有,但在去年12月底全部赎回。

数据显示,广发小盘成长混合在2019年的收益率为93.2%,在2019年偏股混合基金中排名第七。

不过,四季报显示,在2019年12月25日,相应持仓已被广发基金全部赎回,报告期期末管理人持有的该基金的份额为0。

虽然基金公司和基金经理有没有跟投与基金业绩之间并无直接关系,但作为“受人之托、代客理财”的资产管理机构,广发基金和刘格菘在追求自身管理规模增长的同时,更应站在投资者的角度,思考风险、用户体验等问题。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。