2019增收不增利背后:流动性或成山东国信最大"心病"

摘要 随着2019年信托行业增速的承压下行及持续放缓,山东国信的日子并不是太好过。2019年财报显示,年内山东国信经营收入同比增长11.33%至约18.87亿元。然而,增收的同时,利润却未能跟着一起增长。归属公司股东的净利润由2018年的人民币8.72亿元减少23.9%至2019年的6.64亿元。集团的净

随着2019年信托行业增速的承压下行及持续放缓,山东国信的日子并不是太好过。

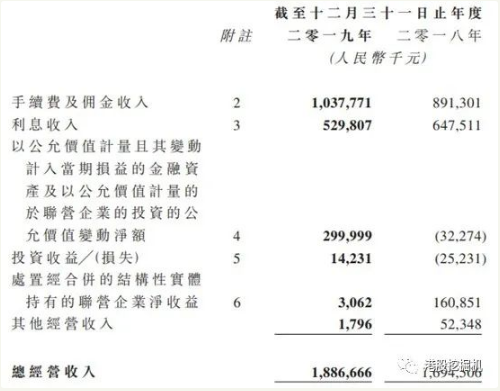

2019年财报显示,年内山东国信经营收入同比增长11.33%至约18.87亿元。然而,增收的同时,利润却未能跟着一起增长。归属公司股东的净利润由2018年的人民币8.72亿元减少23.9%至2019年的6.64亿元。集团的净利润率由2018年的51.5%下跌至2019年的35.2%。

公司有两个业务板块,即信托业务及固有业务,来自信托业务的手续费及佣金收入对公司的财务业绩产生重大影响。同时,公司也提供多种信托产品,包括信托报酬率较高的主动管理型信托和信托报酬率较低的事务管理型信托。另一块业务——固有业务主要包括公司自身的债权及股权投资。

主营业务信托业务方面,从规模上来看,2019年,公司的信托资产规模及信托业务收入同比均有所上升,主动管理型信托的信托资产规模及信托业务收入占全部信托业务的比重均保持增长。公司管理的信托资产规模由2018年末的2319.22亿元增加至2019年的2576.64亿元,信托总数由2018年的1,078个增长至1,202个。

业务层面上,自资管新规实施后,山东国信一直致力于转型以发力主动管理业务,以及拓展新业务。2019年末,公司管理的主动管理型信托资产规模为1096.77亿元,占公司管理的全部信托资产规模的42.6%,同比提高3.9个百分点;报告期内,公司管理的主动管理型信托产生的收入为人民币7.97亿元,占全部信托业务收入中的手续费及佣金收入的76.8%,同比上升6.4个百分点。

结构上来说,公司整体资产管理规模中依然以信托报酬率较低的事务管理型信托为主。属于主动管理型信托规模资产(融资类信托+投资类信托)虽然整体规模有所增长,但内部结构正在发生悄然改变。整体规模的增长主要是来自于投资类信托的大幅增长,而融资类信托已经是连续三年下降。

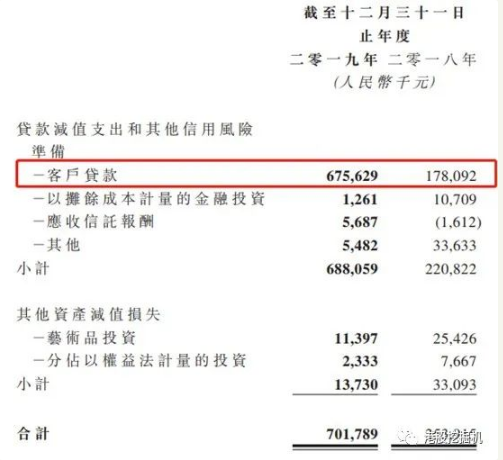

值得注意的是,随着近年来信托行业对风险业务的不断出清,集团的贷款减值支出和其他信用风险准备由2018年的2.2亿元上升211.6%至2019年的6.88亿元,主要由于集团持有的客户贷款减值拨备金额增加。

行业风险抬头,面临转型压力

2019年,对于资管行业来说是非常痛苦难熬的一年,在紧信用、经济下行、打破刚兑、资管新规等种种因素影响下的生存环境中,不断传出有产品逾期违约的消息。从数据方面来看,亦是不容乐观。

据中国信托协会数据显示,截止2019年4季度末,全国68家信托公司受托资产规模为21.6万亿元,较2018年年末的22.7万亿同比下降4.85%,小于2018年同期的13.50%。从4个季度的环比变化看,1季度环比增速为-0.7%,2季度和3季度环比增速分别是-0.02%和-2.39%,4季度则是-1.78%,3季度和4季度的环比有小幅抬头趋势。在经历了2018年较大幅度的调整后,2019年信托业资产规模下降幅度已经收窄,进入了波动相对较小的平稳下行阶段。

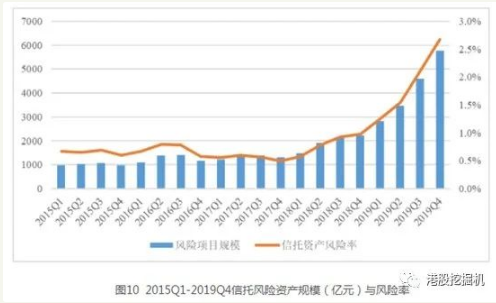

而从风险资产规模和风险项目数量的变动来看,2019年4季度末,信托行业风险资产规模为5770.47亿元,较2018年末增加3548.6亿元,增幅159.71%。从风险项目数量看,还是呈现逐步上升的趋势。2019年4季度末,信托业风险项目个数为1547个,较3季度增加242个,较2018年末增加675个。

2019年,信托业风险项目和风险资产规模显著增加最主要的原因,是监管部门加大了风险排查的力度和频率,之前被隐匿的风险得到了更充分的暴露。从环比看,2019年4个季度,风险资产规模的环比增速分别为,27.39%、22.74%、32.72%和25.14%。随着风险的充分暴露,预计信托风险资产规模变化将将趋于平稳,行业整体风险也将逐步从发散进入收敛状态。

然而事实上,在当前宏观经济环境持续低迷、实体经济去杠杆化、经济发展方式转变、资本市场不确定性增加以及资管市场同质化竞争加剧的背景下,信托行业作为金融业中的重要组成部分,行业内部公司的业务转型发展仍面临较大压力,虽然市场中有不少声音认为山东国信的业务范围和扩张较为保守,但这无疑是保存实力的最好做法。

流动性堪忧,股价难上行

犹记山东国信初次登陆港股市场敲钟,打破香港资本市场没有信托公司的标的的纪录,同时也打破了22年信托公司通过IPO方式上市的僵局,引起信托行业的一阵轰动。

然而,上市两年多以来,山东国信却似乎以自身资本市场之旅“劝退”了些许打着“赴港上市”主意的信托公司。

值得注意的是,山东国信登陆资本市场以来,估值和流动性一直是困扰公司股价上行的因素之一。公司于2017年12月登陆港股市场,彼时IPO价为4.56港元,对应1.14-1.31倍PB,显著高于四大行的0.69-0.92倍PB,而至今,山东国信的PB已经下降至0.3倍。

据了解,山东国信第一大股东为鲁信集团,是山东省最大的国有投融资平台和国有资本投资公司试点企业,第二大股东是中油资产为中石油旗下的金融板块,因此兼备地方政府和央企双重股东背景。

然而,山东国信上市后一路破发下跌,而今股价已经跌破1港元。而年初至今山东国信已经跌近20%,怎么看都已经来到了估值的低点。然而,国企背书+港股稀缺标的+低估值,种种利好加持也未能助攻山东国信的股价上攻。

另一边,据统计发现,近日以来,唯一一笔大额成交来自于4月1日。根据联交所最新权益披露资料显示,4月1日,山东国信获长信基金管理有限责任公司在场内以平均每股0.8港元首次买入约1.1326亿股,涉资约9061.06万港元。买入后,长信基金最新持股数目约为1.1326亿股,持股比例由0.00%升至9.72%,长信基金也由此跻身山东国信前五大股东行列。

而年初至今的68个交易日中,山东国信的总成交额仅1.01亿元,甚至发生了多个单日0成交,截止今日收盘,山东国信略涨1.43%,收盘价0.71港元,全日成交额1.01万港元。

“流动性之殇”似乎在这支港股稀缺标的上如影随形。