上市险企保证保险大刹车:人保巨亏29亿元,平安、太保成本率骤增5%、11%

摘要 受汽车销量下滑、商业费改等因素影响,车险增速近年来显著放缓,保险公司纷纷加大非车险业务开拓力度,这其中,保证保险更成为重中之重。2010年至今,保证保险保费规模从20多亿元增至600多亿元,10年间增长30倍,顺理成章坐上非车险头把交椅,人保财险、太保产险等公司也是在近年纷纷加大信用保证保险业务投入

受汽车销量下滑、商业费改等因素影响,车险增速近年来显著放缓,保险公司纷纷加大非车险业务开拓力度,这其中,保证保险更成为重中之重。2010年至今,保证保险保费规模从20多亿元增至600多亿元,10年间增长30倍,顺理成章坐上非车险头把交椅,人保财险、太保产险等公司也是在近年纷纷加大信用保证保险业务投入,保证保险顺利成章成为这些公司前五大险种之一。

不过近两年来,由于宏观经济低迷,金融平台暴雷等风险事件显著增加,消费金融企业面临大洗牌,也给信用保证保险业务发展带来极大不确定性,业务增速逐步走低。

从2019年的数据来看,保证保险发展的转折点似乎已经来到,无论是信用保险还是保证保险,在2019年都已经出现明显降速。2017、2018年,信用保险同比增速分别为6.89%、13%,但2019年已经降至-17.53%;2017、2018年,保证保险同比增速分别高达115.00%、70%,但2019年已经降至30.80%。

虽然整体仍在快速发展,但险企态度已经发生改变。『慧保天下』梳理了五大上市险企,包括人保财险、平安产险、太保产险、大地保险以及众安在线(太平财险未公布保证保险相关信息、西水股份尚未发布2019年年报)近年来的信用保证保险发展数据,发现2019年,多家险企已经开始有意收缩此类业务。

2020年新冠疫情肆虐全球,经济下行成为定局,社会信用风险进一步提升,保证保险业务加速收缩几乎也无可避免。

2015―2019年

财险保险公司信用保证保险业务情况(亿元)

人保财险

信用保证保险业务巨亏28.8亿元,综合成本率攀升至121.7%,开始策略收缩

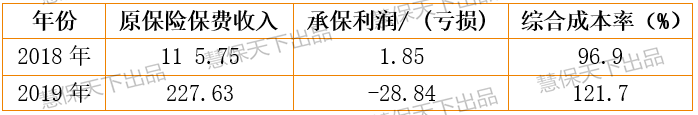

2018―2019年人保财险信用保证保险业务情况

作为近年来的热门险种,人保财险对此显得却颇为谨慎,一直到2018年,其“信用保证保险”才进入前五大险种。不过虽然起步慢,但人保财险发展该险种的势头却相当猛,2018年保费收入仅115.75亿元,到2019年已经发展到227.63亿元,同比增速高达96.7%,在上市险企中,规模仅次于平安产险。

不过人保财险显然没有赶上好时候,2018年尚能实现承保盈利(综合成本率96.9%),到2019年却已经是承保亏损,综合成本率在所有险种中排名首位,达121.7%,承保亏损额度也高达28.8亿元。

对此,人保财险副总裁沈东曾作出解释,称主要是受到融资性信用保证险的拖累,主要原因在于社会信用风险上行,导致赔付快速增长。

他同时表示,针对这种情况,从2019年第四季度开始,人保财险已经开始对融资性信用保证险加强风险敞口管理,该类业务发展速度在2019年四季度已经有所下降,2020年2月信用保证险业务更实现大幅度负增长。

此外,他也表示,非融资性信用保证险仍实现承保盈利,主要包括出口类、履约类、产品质量保证险等,2020年还将进一步大力发展这些非融资类信用保证险业务,加大资源投入,提高业务占比。

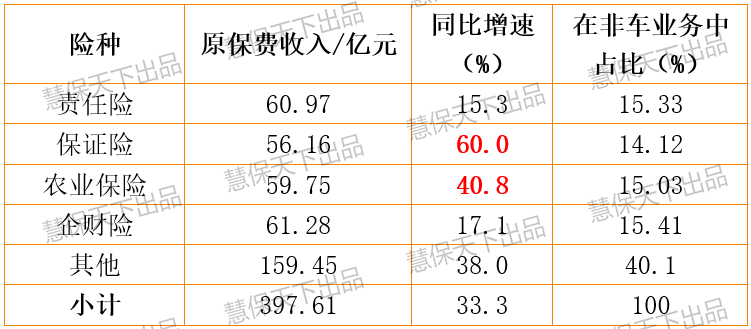

2019年人保产险非车险种

原保险保费收入、同比增速及业务占比

平安产险

保证保险5年盈利78亿元,2019年增速放缓、综合合成本率上升5个百分点

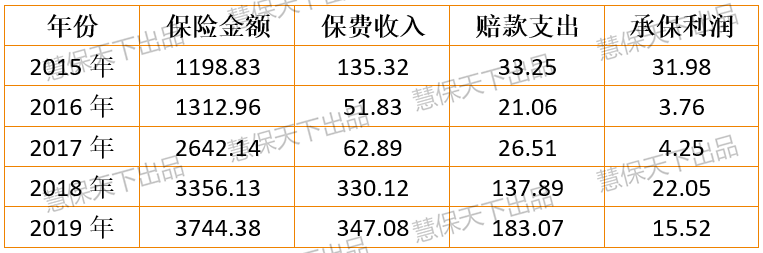

2015―2019年平安产险保证保险业务数据(亿元)

平安产险一直是保证保险大户,根据其年报披露的年度五大险种,从2010年开始,保证保险就已经跻身该名单,成为该公司最重要的业务来源之一。

不过,单纯从其年报给出的保费收入来看,其保证保险业务增速一直不稳定:2015年同比2014年负增长11.5%,2016年、2017年更是大幅缩减至51.83、62.89亿元,但到2018年,其保证保险业务又突然增加至330.12亿元,2019年更进一步增加至347.08亿元。数据显示,2019年,保证保险在其非车业务中的占比高达45.3%,远高于其他险种。

对于2016年、2017年保证保险保费收入锐减,业界的一直有传言称是平安产险改变了统计口径,以至于很多业务收入没有纳入相应的统计,但到2018年,这些业务重新纳入统计,所以出现了保费收入激增的情况。

值得注意的是,与人保保证保险业务主要对接第三方融资平台不同,平安的保证保险业务主要来源于自身生态,相较第三方平台业务,风险要更加可控。

也正是因为业务模式的不同,平安产险的保证保险业务从2015年至今始终都保持了承保盈利。2015-2019年,其保证保险分别实现承保盈利31.98、3.76、4.25、22.05、15.52亿元,5年合计实现承保盈利近78亿元。

即便保证保险依然是平安产险最重要的非车险种之一,从其2019年的表现来看,增速也已经明显趋缓,只有5.1%,很明显,平安产险正有意强化对于业务增量的控制。

原因不难理解,2019年,其保证保险业务综合成本率出现显著上升,达到93.6%,同比上升5个百分点――即便是对于平安产险而言,保证保险的风险水平都在快速上升中。

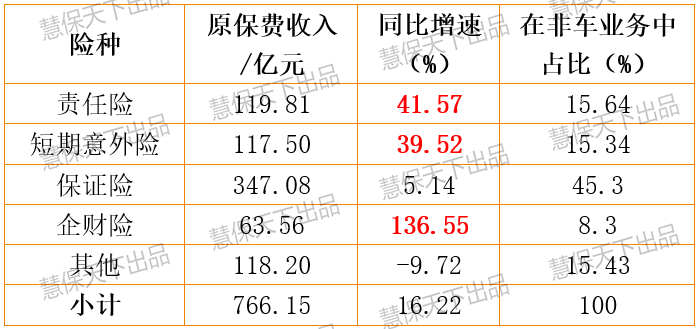

2019年平安产险非车险种

原保险保费收入、同比增速及业务占比

太保产险

保费持续快速增长,综合成本率骤增11个百分点

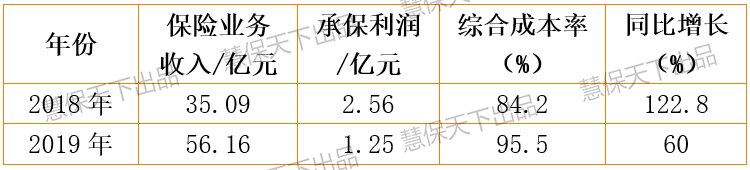

2018―2019年太保产险保证保险业务情况

与人保财险相似,太保产险发力保证保险业务也较晚,2018年,该险种才成为其五大险种之一。

这一年,其实现保证保险业务收入35.09亿元,同比增速高达122.8%,是其所有险种中增长最快的业务类型。

2018年,保证保险也让太保产险尝到了甜头,综合成本率仅84.2%,远低于公司整体水平,35.09亿元的业务收入实现承保利润2.56亿元,表现堪称优秀。

到2019年,太保保证保险业务仍保持高速发展态势,实现业务收入56.16亿元,同比增速高达60%,仍是该公司所有险种中增长最快的业务类型。

不过与此同时,受到社会信用风险增加,暴雷事件大增的影响,其综合成本率在2019年已经有了显著提升,从2018年的84.2%一跃升至95.5%,增长超过11个百分点。受此影响,虽然其业务收入大涨,承保利润却大幅下滑,从2018年的2.56亿元,降至2019年的1.25亿元。

2019年太保产险非车险种

原保险保费收入、同比增速及业务占比

大地保险

2019年保证保险业务同比增速大幅下降,涉合同纠纷投诉同比增39%

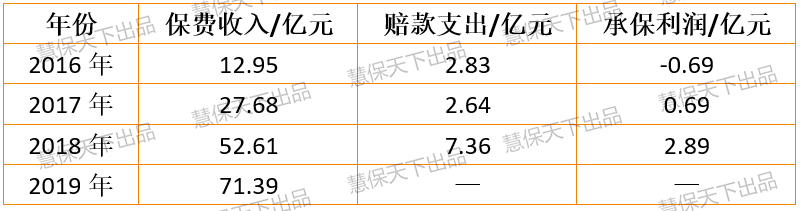

2016―2019年大地保险保证保险业务情况

与平安的保证保险模式有异曲同工之妙,大地保险也是保证保险重资产自营模式的代表之一。根据其官网显示,大地保险效仿平安产险用事业部制经营“平安易贷”品牌的做法,于2015年成立“大地时贷”,即大地保险个人贷款保证保险事业部,下设前中后台10个专业部门,在全国30个省(市)拥有286家门店。提出“有车、有房、有寿险、有房贷均可投保”。自此,大地保险保证保险业务走上发展快车道。

数据显示,2016-2019年,大地保险保证保险业务收入分别高达12.95、27.68、52.61、71.39亿元,始终在保持高速成长。不过,2019年同比增速36%,相较2018年的同比增速90%,也已经有了显著下降。

此外,大地保险保证保险业务2017年、2018年连续两年实现承保盈利,盈利额分别为0.69、2.89亿元,表现十分抢眼,大地保险一跃成为国内保证保险业务经营典范之一,但2019年年报中,其并没有公布有关承保盈利数据。

同时值得注意的是,在信保业务带来可观保费收入的同时,也带来了一系列问题。2019年媒体多次曝出有消费者因大地财险套路贷、搭售保险等发起投诉,银保监会公布数据表示,2019年大地财险涉合同纠纷投诉2528件,同比增39%,在财产险公司中排名第五。

2019年大地保险非车险种

原保险保费收入、同比增速及业务占比

众安在线

消费金融生态大幅削减,赔付率快速上涨至97.0%

2015―2019年

众安在线保证保险、信用保险业务情况

2019年,众安在线5大业务生态健康、消费金融、生活消费、汽车、航旅生态总保费分别占公司总保费的33%、21%、25%、9%及9%,而2018年分别为25%、31%、14%、10%及13%――以信用保证保险为主的消费金融生态成为业务占比降低最快的板块。

2019年,众安在线消费金融生态保费30.910 亿元,负增长12.2%,且占比从31%降至21%,一年时间下滑达10个百分点。为约1800万名用户提供服务。截至2019年12 月31 日,消费金融生态所承保的在贷余额为人民币256 亿元(截至2018年12月31日:人民币328亿元)。

与此同时,其赔付率也出现了快速的上涨,从72.3%跃升至97.0%,这就可以解释众安为什么会大幅缩减该类业务。

保险公司已经开始收缩业务,2020年,新冠疫情冲击全球经济,全面衰退几乎无可避免,随着经济下行、部分企业、居民的财务状况也势必会受到影响出现恶化,信用风险继续抬升,信用保证保险业务风险管控势必面临更大压力,而理性的险企也一定会在这种情况进一步强化保证保险增量管控,质量管控。

保证保险业务的转折点,就这样来了。

本文首发于微信公众号:慧保天下。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。

(责任编辑:李亦斐 HF063)