银行年报中的房价秘密:工行八成个贷为房贷,有银行投向房地产贷款涨122%

摘要 “房住不炒”定位下,流向房地产的资金被拦住去路。银保监会多次发文,严禁银行资金违规流入房地产领域。不过,在各行业公司类贷款投向中,房地产业仍受到不少银行的青睐。时代财经查询并统计五大国有商业银行2019年财报发现,截至2019年末,五大行发放的个人住房贷款总额为17.47万亿元,较2018年末的15

“房住不炒”定位下,流向房地产的资金被拦住去路。银保监会多次发文,严禁银行资金违规流入房地产领域。不过,在各行业公司类贷款投向中,房地产业仍受到不少银行的青睐。

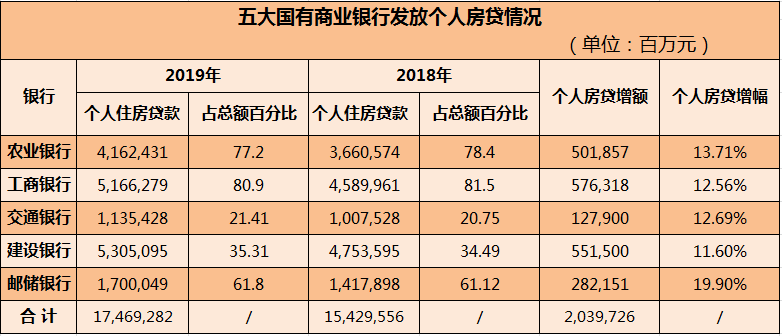

时代财经查询并统计五大国有商业银行2019年财报发现,截至2019年末,五大行发放的个人住房贷款总额为17.47万亿元,较2018年末的15.43万亿元增长13.21%。

国有五大行个人房贷情况

在各银行个人贷款中,个人住房贷款是重头戏。其中,工商银行发放的个人住房贷款在个人贷款中的占比最高,达80.9%,总额为5.17万亿元;农业银行、邮储银行、建设银行、交通银行个人住房贷款占比分别为77.2%、61.8%、35.31%、21.41%,金额分别为4.16万亿元、1.7万亿元、5.3万亿元、1.14万亿元。

部分银行个人房贷变化情况

地方银行对个人住房贷款更为青睐。2019年度,郑州银行个人房贷增长了137.87亿元,增幅达84.8%;苏州银行、长沙银行发放的个人房贷分别较2018年末增加了62.65亿元、121.84亿元,增幅分别为45.2%、44.4%。

投向房地产业的贷款中,地方银行也是“排头兵”。2019年内,青岛银行向房地产业发放的贷款为196.73亿元,较2018年大涨122.3%。郑州银行、无锡银行投向房地产业的贷款分别为266.78亿元、11.42亿元,分别比2018年上涨47.4%、40.6%。

部分银行投向房地产行业贷款明细

与2018年相比,中信银行、光大银行、民生银行投向房地产的不良贷款率出现较大增幅,分别增加了0.84、0.75、0.36个百分点。关于房地产业不良贷款上升的原因,中信银行解释称,“受房地产调控影响,部分房地产企业经营下滑,偿债能力下降;与房地产密切相关的建筑施工企业也受到房地产市场影响,出现经营下滑,现金流紧张。”

多家银行均在年报中表示,其严格按照国家政策规定和监管要求发展房贷业务,满足和支持居民家庭首套自住购房需求。但显然,它们仍较倚重房地产业。

苏宁金融研究院特约研究员江瀚向时代财经指出,“房贷是一种风险较低的信贷模式。目前各家商业银行几乎全部采用的是抵押贷款的模式,而房地产抵押往往是所有抵押物里面价值稳定性最高的。”

“一般情况下,抵押房地产的话,银行只会发放房产估值的70%左右,所以对银行来说风险相对较小,只要不出现大规模的房价下跌,商业银行出现坏账的概率就很低。”江瀚提醒道。

“对于银行来说,当前要防止的风险主要是出现房价下跌引发的坏账风险。对此,银行应当适当降低房地产信贷比例、提升给真正有效的实体经济信贷的比例才是最好的办法,不要把鸡蛋放在一个篮子里。对银行而言,房地产信贷占比过高也是风险较大的一种集中性表现。”

而今年,在新冠肺炎疫情影响下,为包括房地产业在内的行业提供贷款宽限支持,或为银行业增加信用成本。2月8日,中国人民银行下发《关于进一步加强金融服务全力支持新型冠状病毒感染肺炎疫情防控的通知》,要求湖北省内各金融机构做好相关金融服务和应急保障工作。通知要求对受疫情影响暂时失去收入来源的人群,合理延后住房按揭贷款、信用卡等个人信贷还款期限。中国银行、工商银行、建设银行、农业银行等湖北或武汉分行均推行了房贷延期政策

标普认为,给予借款人还款宽限期、削减利息费用及延长贷款期限等贷款宽限支持,将为中资银行增加近1.6万亿的信用成本。标普全球评级信用分析师胡旸瑞认为,“若不良贷款和拨备激增,银行的信用成本将有所上升,从而令银行利润率承压,并进一步挤压银行的内部资本生成能力和资本充足水平。这将导致银行难以向实体经济提供信贷刺激。”