揭秘失联私募之“中精国投”:卷走18亿 手法堪比“阜兴系”

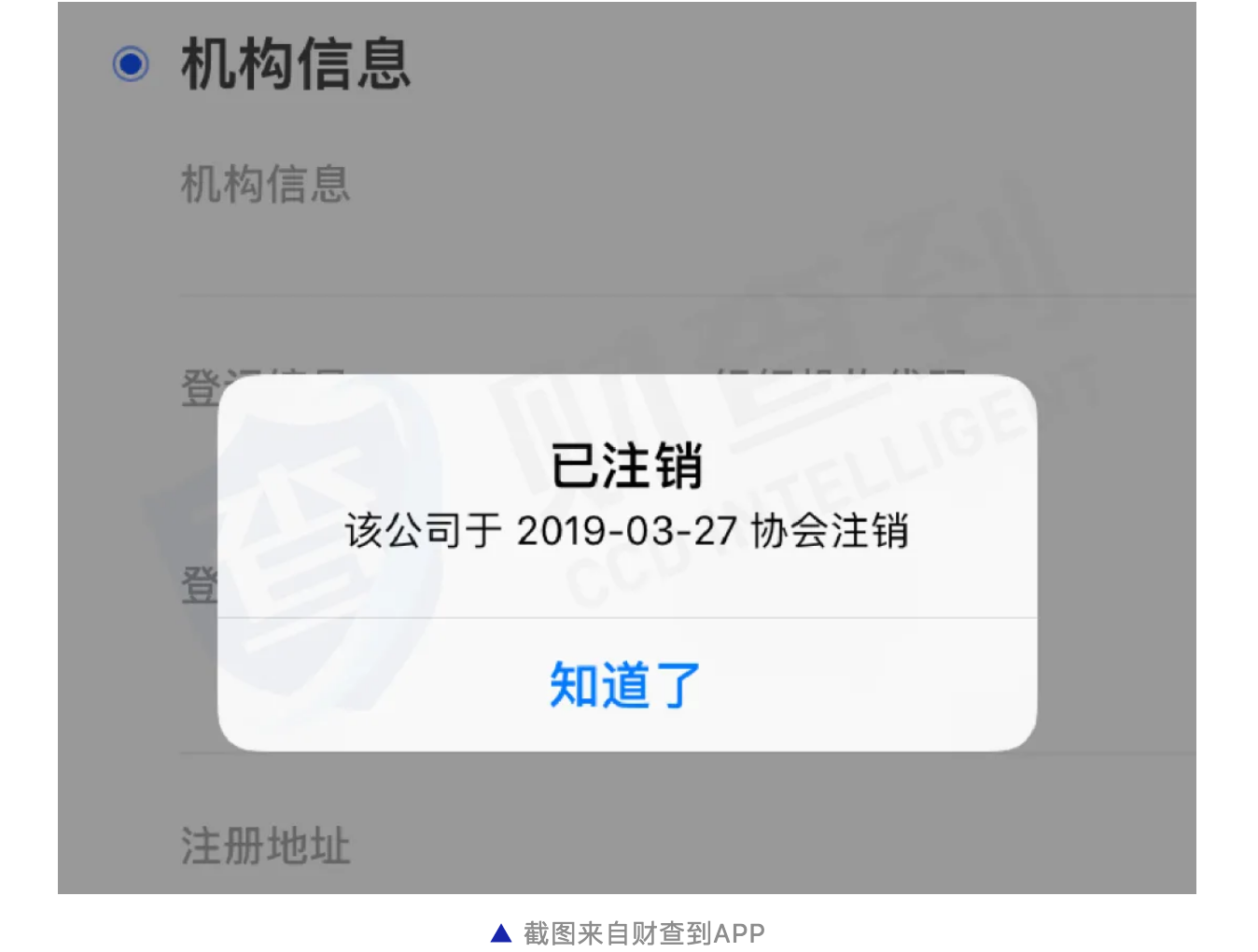

摘要 揭秘失联私募,学会防雷避雷!大家好,我是财小查。在前几期中我们曾揭秘了“百亿私募”阜兴系是如何从正规私募一步步演变成“超级骗局”的过程。今天让我们来揭秘一家与阜兴系作案手法类似的私募机构“中精国投”是如何卷走投资人18个亿的。据财查到APP显示,2019年3月27日,深圳市前海中精国投股权基金管理有

揭秘失联私募,学会防雷避雷!

大家好,我是财小查。在前几期中我们曾揭秘了“百亿私募”阜兴系是如何从正规私募一步步演变成“超级骗局”的过程。今天让我们来揭秘一家与阜兴系作案手法类似的私募机构“中精国投”是如何卷走投资人18个亿的。

据财查到APP显示,2019年3月27日,深圳市前海中精国投股权基金管理有限公司被中基协注销,这家曾经卷走投资人18亿的私募基金至此落下帷幕。

看似“靠谱”的票据私募基金

深圳市前海中精国投股权基金管理有限公司(简称“中精国投”)成立于2015年8月,注册资本为人民币5000万元。主要经营受托管理股权投资基金、受托资产管理、投资管理和创业投资业务等。

中精国投自成立之后共发行了10只产品,从产品名称看,均为票据私募基金。在运作的产品中有8只托管人为恒丰银行,管理规模达18亿。这样看来,这家私募机构似乎很靠谱。

在中精国投的私募基金合同中显示,6个月的利息是8.3%,12个月是9.3%,合同都是按12个月来签,利息都是按照合同给,每月付息。在这18亿中,有一家机构客户投了7.8亿,剩下的都是个人投资者。

而就在2018年5月开始,中精国投的产品陆续开始“爆雷”,据当时部分投资人透露,购买的产品以前都是按照合同给付每月付息。6月之前产品的利息都已支付,只是原定5月底支付的利息,是延迟到6月初才付息。6月产品到期后,本金和利息都无法兑付了。

当时,在“爆雷”事件持续发酵后,中精国投旗下多只私募产品的托管机构恒丰银行对中精国投旗下的7只私募产品的托管账户中的剩余资金做出冻结处理。

而当揭开中精国投多只票据私募产品违约的真相后,线索均指向同一家公司——外滩控股集团。

关联公司 涉嫌自融

据财查到APP关于中精国投的企业历史变更信息中显示,曾在去年6月27日进行过一次变更,股东由校华变更为徐云20%和董杰80%。

而按照当时中精国投内部人员透露的信息,中精国投其实已经换了主人,现在的实际控制人是外滩控股集团有限公司。中精国投其实是外滩控股旗下子公司,外滩控股收了这家私募的壳,两名股东只是员工,当时和外滩控股签了代持协议,而私募的核心员工大多来自外滩控股财富部。深圳鑫程商业保理这家公司也是外滩控股的子公司,背后实际操盘人是外滩控股。

而这家外滩控股,此前也已经人去楼空。

挪用资金配资炒股

当时,有知情人士透露,在经营过程中,中精国投将五个票据私募产品的投资款从太平洋证券打到了两个保理公司,但这两个保理公司并没有将全部资金用于购买银行承兑汇票,而是将一部分资金打到外滩控股和相关个人的账上。

也就是说,外滩控股左手用中精国投私募基金管理人身份募集资金,右手再用鑫程保理把钱倒腾出来。在这种类似“兄弟公司”的关系下,能指望管理方对融资方形成有效约束吗?相似的情况也出现在意隆财富管理的项目中,意隆财富用股权基金等项目募集来了钱,转身投入大股东阜兴集团下属的子公司,美其名曰“优先收益”,两者看上去相互独立,其实还是关联关系。

那么,外滩控股用这笔钱干什么去了?

公开信息显示,中精国投兑付危机应该与外滩控股系涉及一桩上市公司雷科防务股权收购有关。

2017年9月,外滩安防按照12.06元/股,股份转让总价款为12.06亿元,拿下9.07%的股份,成为了上市公司雷科防务的第二大股东。

此后雷科防务的股价持续走低,甚至一度跌破5元,较协议转让约定的12.06元腰斩有余。持续下跌的股价让外滩安防及其背后的外滩控股承受了巨大压力和资金风险。

2019年6月27日,雷科防务发布公告称,解除对被执行人外滩安防持有的9342.29万股雷科防务股票的冻结,并将上述股票作价人民币5.43亿元,交付申请人华融华侨抵偿相应的债务。

也就是说,曾经买入花了12.06亿,出来仅剩下5.46亿元,直接腰斩。

根据当时的一份外关于外滩控股集团金融中心总经理董琳和投资者的对话录音显示,董琳明确表明中精国投基金买入雷科防务。

在这份对话录音中,董琳甚至直言不讳地告诉投资者:“你要听实话吧,我手里的直客(即私募自行开发的客户)有4个亿,我们都是在一条船上的,没有必要骗你。你知道吧,我们去年做了一个雷科防务,现在雷科防务崩盘了,而我们整个中精的盘子在18亿左右”。

说白了,就是外滩控股用中精国投募集来的票据私募基金款挪用去炒股了。然后股价疯狂下跌,“割肉抛血”后自然也就没钱兑付给投资者了。

投资者启示

通过上述中精国投私募爆雷事件,投资者应该不难看出,这是一起典型的私募自融与资金挪用案件。

目前我国的私募基金托管流程有严格的规定,管理人募集资金时必须指定投资人将款项打入“第三方托管账户”,一般为银行或券商;募集完毕后由托管方根据管理方指令,将款项由“托管账户”打入“融资方账户”,管理人自有账户与“托管账户”、“融资人账户”完全独立,理论上来说排除了自融的可能。

但是,融资人拿到钱之后,是否投向了合同约定的方向,这就要看管理方能否强有力地约束融资方,如果二者相互独立,管理人自然要盯紧融资方,时刻督促还款。但如果二者有了关联,甚至其实是一家公司,那就不太好说了。或者干脆把钱挪到别的账户上。

财查到认为,私募基金投资中,“关联融资”是应当首先规避掉的情况。管理方管理职能失效,仅仅沦为融资工具,极有可能在幕后金主资金链断裂时陷入危机。