密集清仓式减持!弘毅投资拟清仓减持两股,合计套现超15亿,这些机构也出手了

摘要 机构密集出手进行清仓式减持。 最新消息显示,联想旗下私募弘毅投资计划清仓离场两家上市公司。4月14日晚,上海国资旗下的城投控股和上海环境齐发公告,股东弘毅投资计划对公司进行清仓式减持,估算下来或分别套现约9亿元、6亿元。而此前,弘毅投资已通过减持城投控股套现4.53亿元,通过减持上海环境套

机构密集出手进行清仓式减持。

最新消息显示,联想旗下私募弘毅投资计划清仓离场两家上市公司。4月14日晚,上海国资旗下的城投控股和上海环境齐发公告,股东弘毅投资计划对公司进行清仓式减持,估算下来或分别套现约9亿元、6亿元。而此前,弘毅投资已通过减持城投控股套现4.53亿元,通过减持上海环境套现4.09亿元。

同日,市值高达200多亿的金域医学也表示,国开博裕拟清仓式减持,最高套现超13亿元。4月9日盘中股价创出上市以来新高的司太立,公司大股东也欲清仓减持。而在几天前,重庆渝资大手笔减持京东方公司2.81亿股,套现约10.43亿元。

城投控股、上海环境遭弘毅投资清仓减持

或合计套现15亿元

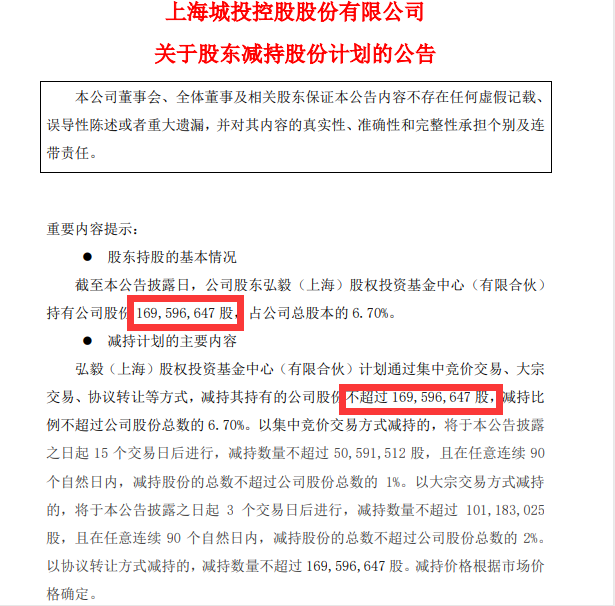

城投控股于4月14日盘后发布公告,披露了公司股东的减持计划。

公告显示,股东弘毅(上海)股权投资基金中心(有限合伙)计划通过集中竞价交易、大宗交易、协议转让等方式,减持其持有的公司股份不超过1.69亿股,减持比例不超过公司股份总数的6.7%。

截至本公告披露日,弘毅投资持有城投控股股份恰为1.69亿股,占公司总股本的6.70%。也就是说,在减持计划公告之日起十五个交易日后的六个月内弘毅投资或清仓城投控股。

如果按照4月14日城投控股最新收盘价5.3元/股估算,若本次按上限减持,弘毅投资将套现8.99亿元。

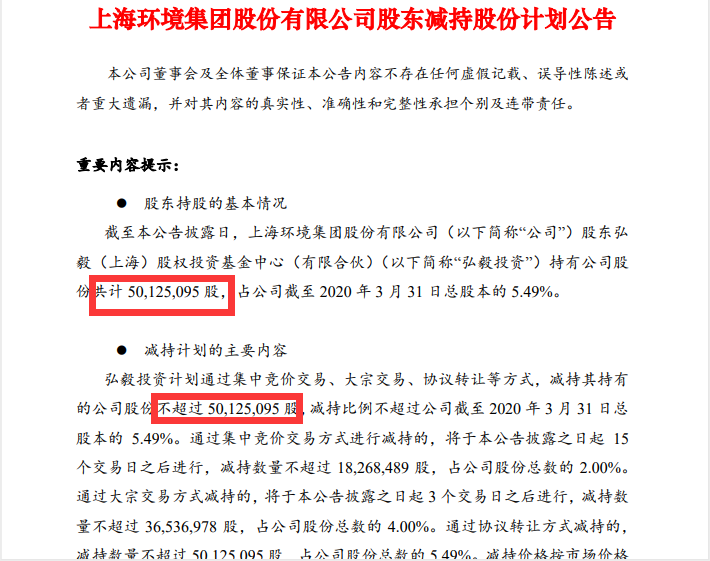

而就在同一天,另一家上市公司上海环境也公告称,持股5.49%的股东弘毅投资计划减持不超过5012.51万股,减持比例不超过公司总股本的5.49%。

可以看出,弘毅投资同样计划清仓式减持上海环境。按照4月14日上海环境最新收盘价12.39元/股估算,弘毅投资通过本次减持最多可能套现6.16亿元。

计算下来,通过对这两家上市公司的清仓减持,弘毅投资合计套现超15亿元。

从股价表现来看,2016年城投控股股价曾高达20余元。当然,与去年股价相比,目前股价仍未回暖。

而对于另一只个股上海环境而言,由于该股自2018年以来一路震荡下行,目前股价处于近半年高位,此时清仓式减持不排除逢高“止盈”的可能。

6年前参与国企混改成为股东

累计套现近24亿

公开资料显示,弘毅投资是联想控股旗下公司,股东为联想控股股份有限公司和北京弘毅资产管理有限公司。而弘毅投资所持城投控股和上海环境源于协议转让所得。

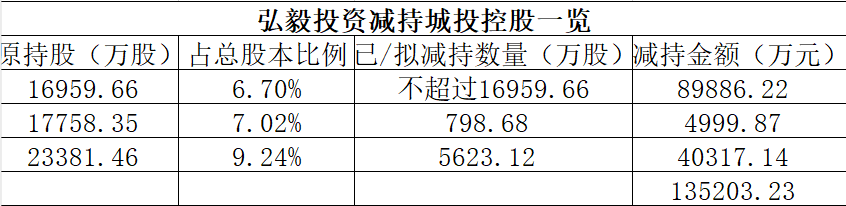

早在2013年,弘毅投资通过参与国资混改,出资17.93亿元受让了城投控股的大股东上海城投10%股权,锁定期为三年,转让价格为每股6元。借此,弘毅投资成为城投控股第二股东。这笔投资,至今长达6年之久。

2017年,城投控股实施分拆,水类、环境业务剥离至上海环境。资料显示,根据股票上市公告书,城投控股吸收合并阳晨B股,并分拆集团内环境业务进行A股上市。

此次方案在我国企业重组的历史上开辟了先河,解决了B股转A股的难题,并开创了国内首次分拆A股市场上市的先例。

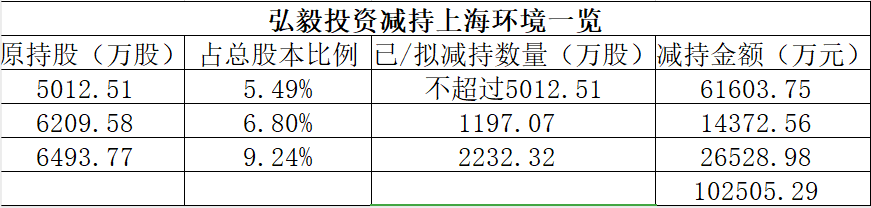

分拆之后,弘毅投资持有城投控股、上海环境的股权比例均为9.24%。

从2019年开始,从今年开始,弘毅投资实施了其撤离计划,先后分别对两家公司实施两次减持。加上最新披露的拟减持数据,若以最高减持比例计算,弘毅投资通过减持城投控股套现约13.52亿元,通过减持上海环境套现10.25亿元。

减持背后,是不尽人意的业绩表现。

今年上半年,城投控股营业收入和净利润双双接近腰斩,分别降至36.44亿元、6.38亿元。而从2016年以来,其净利润一直在走下坡路。2015年,其净利润为36.12亿元,2018年降至10.28亿元。

国开博裕拟清仓式减持金域医学

最高套现逾13亿元

最近的大手笔减持中,不乏第一次减持便直接清仓式减持的股东。

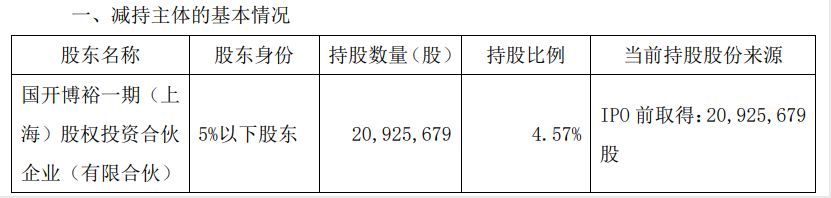

同样在4月14日晚,金域医学公告,国开博裕拟通过集中竞价、大宗交易或协议转让的方式减持其持有的公司股份,其中通过集中竞价或大宗交易减持不超过4.57%。截止至公告披露之日,国开博裕持有公司股份4.57%。

此前,国开博裕尚未减持过金域医学。按照金域医学的最新股价,通过这次减持,国开博裕可能会套现13亿元以上的金额。

公告显示,去年2月以来,金域医学股价走出上市新高,此时多位原始股东却计划清仓式出售股份。据基金君不完全统计,截至4月14日,金域医学多位股东总减仓参考市值已超过公司最新市值的十分之一。

其中,第二大股东国开博裕、第六大股东君睿祺及其一致行动人君联茂林等陆续在金域医学股价高点时,选择将所持上市公司股权几乎清仓抛出。

公开资料显示,金域医学于2017年9月上市,是一家以第三方医学检验及病理诊断外包业务为核心的医学诊断信息整合服务提供商。

财报显示,2016年至2018年,金域医学营收分别为32.22亿元、37.92亿元、45.25亿元;实现归属于上市公司股东的净利润分别为1.70亿元、1.89亿元、2.33亿元。公司在2019年前三季度实现营收39.20亿元,同比增长18.17%;实现净利润3.19亿元。

盘中股价创上市新高

司太立三股东计划清仓套现

近期,同样在股价高点大股东抛出清仓式减持计划的,还有司太立。

近期司太立股价涨势如虹,其中4月9日盘中股价一度达到70.95元/股,创下上市以来新高。截至当日收盘,司太立股价收于69.36元/股,涨幅7.53%。

当晚,司太立披露公告显示,持有公司4%股份的朗生投资拟清仓式减持。根据司太立2019年年报,朗生投资系公司单一第三大股东。按照当天股价,朗生投资或套现近5亿元。

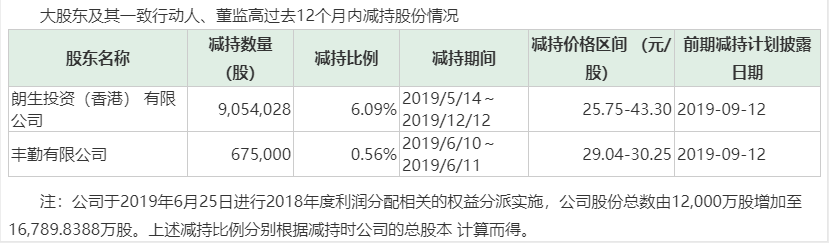

根据司太立最新披露的2019年年报显示,朗生投资位列公司第三大股东。公告显示,朗生投资在近12个月内已减持其所持上市公司905.4万股,依照其减持价格区间测算,朗生投资套现2.33亿元至3.92亿元;其一致行动人丰勤有限公司在近12个月内减持67.5万股,套现1960.2万元至2041.88万元。

据了解,司太立是一家医药高新技术企业,成立于1997年,2016年登陆A股,主要从事医药特色原料药生产,主营产品为非离子型碘造影剂及喹诺酮类抗菌药等药物的原料药及中间体的研发与生产。

尽管股价一路上涨,但其债务负担重。

截至2019年,公司有息负债合计达到20.81亿元,其中短期借款、一年内到期的非流动负债、长期借款分别为10.46亿元、1.93亿元、8.42亿元。公司账面货币资金余额仅为4.34亿元。

套现逾10亿元

重庆渝资减持京东方A

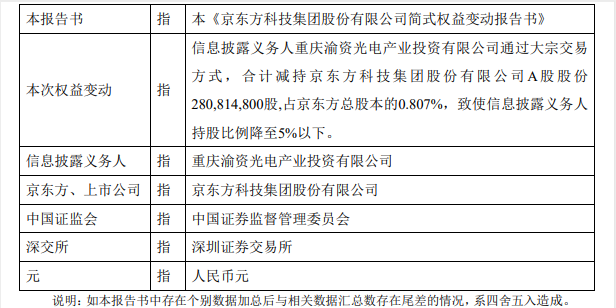

同样在4月9日晚间,京东方A发布公告称,因经营计划需要,重庆渝资于4月9日通过深交所系统大宗交易方式减持公司2.81亿股,占公司总股份的0.807%,减持后重庆渝资持股比例不足5%,此次减持套现约10亿元。

历史公告显示,重庆渝资在2014年通过定增方式成为了京东方A的大股东,彼时持股比例达8.5%。

2017年12月-2019年7月之间,重庆渝资通过集中竞价方式减持京东方A两次,通过上述两度减持,重庆渝资持有京东方A 7.6%的股份,位列公司第二大股东。

2019年12月,重庆渝资进行了第三次减持,也系减持力度最大的一次。减持完成后,重庆渝资持有京东方A的股份的比例变为5.807%,成为京东方A第三大股东。

在4月9日减持完成后,重庆渝资持有京东方A股份达17.4亿股,占京东方A总股本不足5%。业内认为,可能存在进一步减持甚至清仓减持的可能。