募资2.84亿冲刺创业板 浩明科技招股书牵出实控人“抽屉协议”?

摘要 作者|柳川编辑|缪凌云来源|首席科创官实控人的承诺与招股书前后不一近日,欲在创业板上市的浩明科技披露招股说明书。公司拟公开发行新股2501万股,募集3.24亿元。其中2.84亿元用于PETG膜项目,4000万元用于补充流动资金。2015年7月22日,浩明科技已经登陆新三板。首席科创官则注意到,此次I

作者 | 柳川

编辑 | 缪凌云

来源 | 首席科创官

实控人的承诺与招股书前后不一

近日,欲在创业板上市的浩明科技披露招股说明书。公司拟公开发行新股2501万股,募集3.24亿元。其中2.84亿元用于PETG膜项目,4000万元用于补充流动资金。

2015年7月22日,浩明科技已经登陆新三板。首席科创官则注意到,此次IPO招股书,牵出了公司在2018年定增时,实控人和定增机构之间的“抽屉协议”。

“抽屉协议”为何此前不披露?

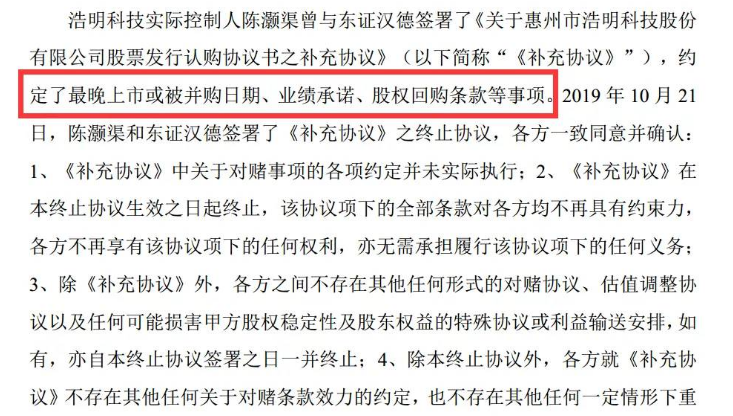

浩明科技本次发布的IPO招股说明书显示,浩明科技实控人陈灏渠,曾与定增机构海宁东证汉德投资合伙企业(有限合伙)(以下简称“东证汉德”)签署了《关于惠州市浩明科技股份有限公司股票发行认购协议书之补充协议》。

也就是说,在浩明科技进行定增时,浩明科技的实控人陈灏渠与东证汉德签署了一份“抽屉协议”。在这份“抽屉协议”中,双方进行了对赌,对赌的内容为浩明科技最晚上市或被收购日期、业绩承诺、以及股权回购。

这是怎么回事呢?

2017年11月16日,浩明科技发布《2017年第二次股票发行方案》,公司拟发行股票募集资金将主要用于RTO及配套设施、购置生产线设备、研发中心投入、偿还部分银行借款以及补充流动资金。

2018年3月1日,浩明科技发布定增发行报告,公司以23.73元/股的价格,向东证汉德等5家机构发行了421.4万股,募集1亿元。

其中东证汉德为第一大发行对象。认购147.49万股,认购3500万元。在10转15.42的高送转之后,目前东证汉德持股数量为374.95万股。资料显示,东证汉德的GP为上海东方证券资本投资有限公司,宁波奥克斯投资管理有限公司为主要的LP,出资2亿元,出资比例44.44%。

科创君发现,无论是2017年股票发行方案,还是2018年的发行报告里,均未提及上述对赌协议。

那么隐瞒实控人和定增机构对赌协议不披露的行为,是否合规呢?盈科律师事务所律师臧小丽表示,根据《证券法》第63条,上市公司信息披露应遵循及时、准确、完整的原则。浩明科技未披露实控人与定增机构之间的对赌协议,已涉嫌虚假陈述和重大遗漏。

但在2018年3月的发行报告里,浩明科技董监高依然承诺,不存在虚假记载、误导性陈述或重大遗漏,并对其真实性、准确性和完整性承担个别和连带的法律责任。

招股书实力打脸浩明科技董监高当初的定增承诺,定增信息披露涉嫌违规,浩明科技又如何看待呢?2020年3月19日和3月20日,科创君多次拨打浩明科技的公示电话,但最终均未能接通。

客户遍及著名快消品牌

资料显示,浩明科技主要生产不干胶标签胶粘材料、电子级胶粘材料、消费电子功能性薄膜材料、高阻隔功能性薄膜材料。

目前公司拥有5项发明专利、104项实用新型专利。公司的高性能环保防爆膜、显示屏防蓝光薄膜等11种产品被广东省高新技术企业协会认定为广东省高新技术产品。

科创君发现,尽管浩明科技并不为公众熟知,但在日常生活中,我们耳熟能详的快销品牌有不少在使用浩明科技的产品。

招股书显示,公司产品已广泛应用于宝洁、纳爱斯、立白、云南白药、 茅台、 红星二锅头酒、劲酒、 OPPO 手机、 vivo 手机等知名品牌或产品。

2016年~2019年1~6月份,公司分别实现营业收入2.07亿元、3.29亿元、3.51亿元和1.77亿元;分别实现净利润2897.98万元、3708.34万元、5389.3万元和2324.82万元。

浩明科技在本次招股书中表示,募投项目建成并达产后,公司将新增5条环保型多层高阻隔膜生产线和1条纵向PETG膜生产线,每年将拥有12000吨环保型多层高阻隔膜和800吨纵向PETG膜的生产能力。

公司预计,募投项目全部达产后,将年新增营业收入2.36亿元,净利润3912.67万元,将有利于公司优化产品结构,巩固主营业务体系,提高公司产品的市场占有率和持续竞争力。

然而科创君发现,浩明科技在2018年新三板定增时,1亿元募集资金还没“捂热”,两个月后,浩明科技就开始变更募资用途。一年以后,浩明科技又将募资资金改为建楼了。

浩明科技总的变更用途资金,占到募集资金总额的29.66%。