破纪录!安信这只基金居然只募到了2.5万?

摘要 9月4日,一款名为安信量化优选股票型发起式基金的公募基金发布公告称,募集期结束,5天共募集了1002.63万元,其中A份额1000.03万元,C份额2.6万元,募集有效认购总户数为5户。也就是说除去安信基金本身认购的1000.1万元以外,5天仅仅募集了5户共计2.6万元,这显然创下了今年来公募基金发

9月4日,一款名为安信量化优选股票型发起式基金的公募基金发布公告称,募集期结束,5天共募集了1002.63万元,其中A份额1000.03万元,C份额2.6万元,募集有效认购总户数为5户。也就是说除去安信基金本身认购的1000.1万元以外,5天仅仅募集了5户共计2.6万元,这显然创下了今年来公募基金发行之“最迷你”。这似乎并不是金融通缩的第一个标志,早在此之前,近期余额宝等众多货基日渐低迷的收益率,已经说明了金融市场上不仅募资难,似乎收益率都在直线下滑。

2017年伊始,在其他行业实行已久的去杠杆终于来到了金融业。金融业开始大面积去杠杆,中小企业贷款难,地方债先后违约,大量上市公司质押股票爆仓,P2P也开始频繁暴雷,似乎之前埋藏在金融市场上的一个个“隐雷”,现在开始纷纷炸裂。

在这些状况发生的同时,央行也开始逐步稳定金融市场,为了防范系统性风险,开始多次定向降准。然而随着降准和去杠杆的同时进行,金融市场也出现了募资难、收益率直线下滑的情况。

安信基金出现多只迷你型基金!

地方债和P2P先后暴雷,普通投资者似乎只信得过把现金紧握在手上,就连去年业绩普遍大好的公募基金,现在都出现了募资难的情况。9月4日,安信量化优选股票型发起式基金发布合同生效公告显示,该基金自8月24日开始募集,至8月28日募集结束,5天共募集1002.63万元,其中A份额1000.03万元,C份额2.6万元,募集有效认购总户数为5户。

根据发起式基金要求,资金提供方认购本基金的金额应不少于1000万元,且持有期限不少于3年。因此基金管理人安信基金于8月28日使用固有资金1000.1万元认购本基金A份额,作为本基金的发起资金,认购费用为1000元,折合基金份额1000万份(不含利息结转的份额),占基金总份额比99.74%。

除去基金公司的1000万元以外,这只基金5天募集了4户共计2.63万元,平均一户才6500多元。根据基金的相关规定,在发起式基金合同生效起三年后的对应日,若基金资产规模低于2亿元的,基金合同自动终止,同时不得通过召开基金份额持有人大会延续基金合同期限。也就是说,如果三年内这只基金的规模达不到2亿,那么届时投资者或将面临基金合同终止的风险。

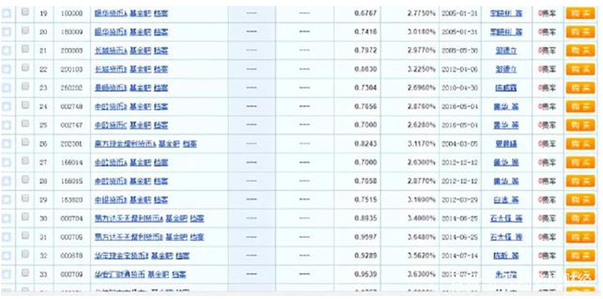

这并不是第一只迷你型基金,早在此前,2015年成立的广发原材料联接等多只发起式基金就已发布过到期可能触发清盘的提示性公告。事实上,根据数据显示,市场上的619只发起式基金中,有多达258只份额合计规模低于2亿元,或面临着清盘的风险。

而成立于2011年的安信基金,注册资本50625万元,五矿资本控股有限公司、安信证券股份有限公司、佛山市顺德区新碧贸易有限公司、中广核财务有限责任公司分别持股占比39.84%、33.95%、20.28%和5.93%。安信基金旗下更是有不止一只发起式基金面临着清盘的风险。仅刚成立的这只安信量化优选股票型发起式基金的基金经理,手上就有数只发起式基金的基金规模过小。

成立于2016年的安信沪深300指数增强、成立于2017年的安信稳健阿尔法定期开放混合均为该基金经理龙川操盘的发起式基金,这两只基金目前规模分别仅有0.4亿元和0.1亿元,距离2亿元的安全红线相差甚远。

而这只安信稳健阿尔法定期开放混合基金在成立之初,成立规模也仅有1029万,其中有1000万是安信基金自购的发起份额。基金经理龙川操盘的另一只量化多因子混合A基金,2017年7月3日刚刚成立,成立规模刚过2亿,但是到了当年第三季度末却只剩1200多万的规模。

作为中小型基金的安信基金,也曾一度借助牛市行情在2015年一季度首次突破一百亿元,甚至在同年二季度末达到了684.84亿元的高峰。随后却因为股市暴跌、基金亏损等原因,安信基金的管理规模一直维持在400亿元左右。

目前安信基金旗下共有68只公募基金(按不同份额分开计算),其中36只基金规模低于2亿元,12只基金规模低于5000万元的清盘线,占比达到17.65%。

安信基金的基金规模长久没有改变,也许还在于其的投研团队的不稳定以及投研能力较弱。根据统计,截至目前,安信基金共有基金经理19位,但平均任职年限竟不到2年。近一年来,68只安信基金更有20只基金业绩告负。

“破3”的货基,萎缩的私募

截至7月底,公募基金总规模已经达到了13.83亿元。公募基金规模日益创新高的同时,却是中小型基金公司规模日益萎缩,也许公募基金规模扩大,靠的是货币基金的不断扩容。根据数据统计,截至7月底,货币基金单月增长了9282.46亿元,月增幅高达12.03%,规模由7.72万亿元增至8.64万亿元,已经占据了公募基金总规模的62.5%。

然而货币基金规模在不断扩大的同时,收益率却在持续走低。

继银华货币A基金的7日年化收益率跌破3%后,博时现金收益货币A的收益率也跌破3%。8月29日,博时现金收益货币A的7日年化收益率创下新低,仅为2.932%。截至目前,博时现金收益货币A的7日年化收益仅为2.752%。

除了上述两只货基们,其余的货基距离破3似乎也只有一步之遥。华安日日鑫货币A、农银天天利货币A、景顺长城景益货币A在9月6日的七日年化分别为3.0630%、3.029%和3.030%。

而诺安天天宝A、长城货币A、中欧货币A的七日年化收益也早已破3。金融市场对于风险的偏好程度偏低的情况下,对货币基金需求的有增无减,也许这正反应了投资者们资金的“无处安放”。实体通胀的同时,金融业呈现出的却是通缩的景象。各类投资收益率不断下行,中小企业融资难,地方债P2P纷纷暴雷,地方债破刚兑之后更是迎来了单日发债1200亿的狂欢。

事实上,2018年1月至5月,货基的7日年化收益率均值还保持在4.13%左右,到了8月份,货币基金的平均七日年化收益率就已经降至3.38%左右,并且还处于下滑的趋势当中。

公募基金尤其是货基规模暴增的同时,私募基金却在不断缩水。截至7月底,已备案私募证券投资基金36280只,基金规模2.41万亿元,较上月减少1261.56亿元,减少4.97%,这也是证券类私募连续第六个月管理规模缩水。

发起式基金不敢投,投资者改投货币基金,哪知货币基金的收益率却不断下降,实体的通胀,最后却使得金融业迎来了通缩。