公募基金最新持仓曝光,平安格力招行被减持最狠!猛加仓一大板块

摘要 公募基金2020年一季报披露完毕,各类基金规模变化、投资情况均新鲜出炉。虽然疫情影响下一季度市场震荡调整,但不妨碍公募基金规模节节攀升。同时,公募基金市场亮点纷呈:广发、易方达、华夏在扣除货币和短期理财基金后,规模大幅增长,抓住了一季度市场风口。而目前超千亿基金公司达到27家;权益类基金进一步新增规

公募基金2020年一季报披露完毕,各类基金规模变化、投资情况均新鲜出炉。

虽然疫情影响下一季度市场震荡调整,但不妨碍公募基金规模节节攀升。同时,公募基金市场亮点纷呈:广发、易方达、华夏在扣除货币和短期理财基金后,规模大幅增长,抓住了一季度市场风口。而目前超千亿基金公司达到27家;权益类基金进一步新增规模向行业龙头集中的趋势明显。

虽然股市受到疫情影响在一季度波动幅度较大,但主动偏股基金仓位只是小幅减仓,更多精力放在调仓换股上,其中迈瑞医疗、中兴通讯、恒瑞医药、永辉超市、顺丰控股位列基金增持榜前五位,中国平安、格力电器、招商银行、美的集团、中国国旅则位列基金减持榜前五名。按照重仓市值计算,贵州茅台继续稳居基金头号重仓股宝座,五粮液和立讯精密紧随其后。

27家基金公司规模超千亿

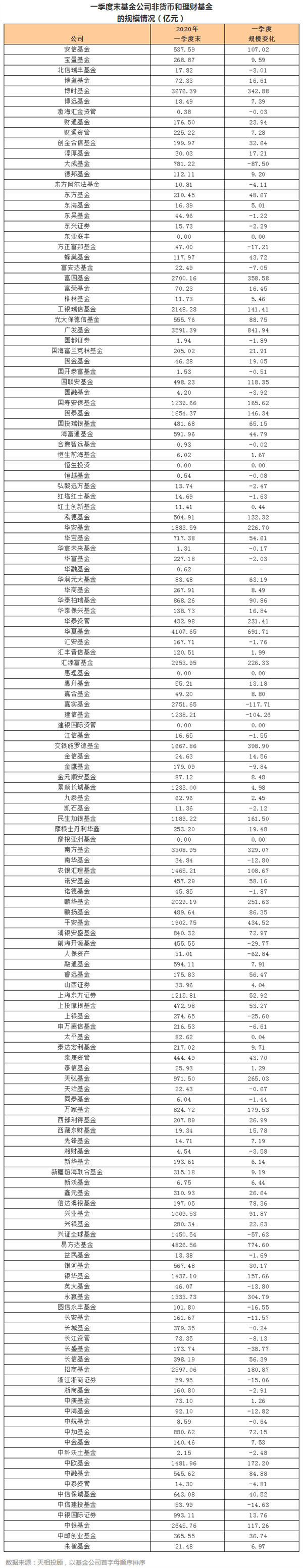

一批优秀基金公司抓住了市场机遇,实现规模的大幅增长,27家基金公司非货币和理财债券的规模超过1000亿,更有12家基金公司非货币和理财债券的规模超过2000亿,比去年底有所增长。

根据天相投 顾数据统计,扣除货币和短期理财基金规模,包括联接基金在内,同时2020年2-3月新成立且未披露一季报基金以3月31日净值估算规模计算,截至2020年一季度末,扣除货币和短期理财基金规模,易方达基金规模为4826.56亿元。而一季度规模增长快速的华夏基金,规模也站上4000亿元大关,达到4107.65亿元。

而博时基金、广发基金、南方基金等规模站上3000亿元关口,一季度末规模分别达到3676.39亿元、3591.39亿元、3308.95亿元。

汇添富基金、嘉实基金、富国基金、中银基金、招商基金、工银瑞信基金、鹏华基金一季度末规模也超过2000亿,此外,平安基金等基金公司规模也超1900亿元,离2000亿很近。

从公司规模增长情况看,目前规模超过千亿级的有27家公司,在一季度不少公司都出现大踏步的增长势头。

“广州双雄”成为基金行业一季度规模增长最猛的两家公司。广发基金一季度规模大增近841.94亿元,是一季度规模增长最多的基金公司;而行业老大易方达基金规模增长也高达774.6亿元,吸金强悍。

而紧随“广州双雄”的是华夏基金,一季度规模增长达到691.71亿元。此外,平安、交银施罗德、富国基金、博时基金、南方基金、永赢基金一季度规模增长也超过300亿元,同样实现了规模的快速攀升。

11家公募权益规模超千亿

华夏、易方达、广发权益规模超2000亿

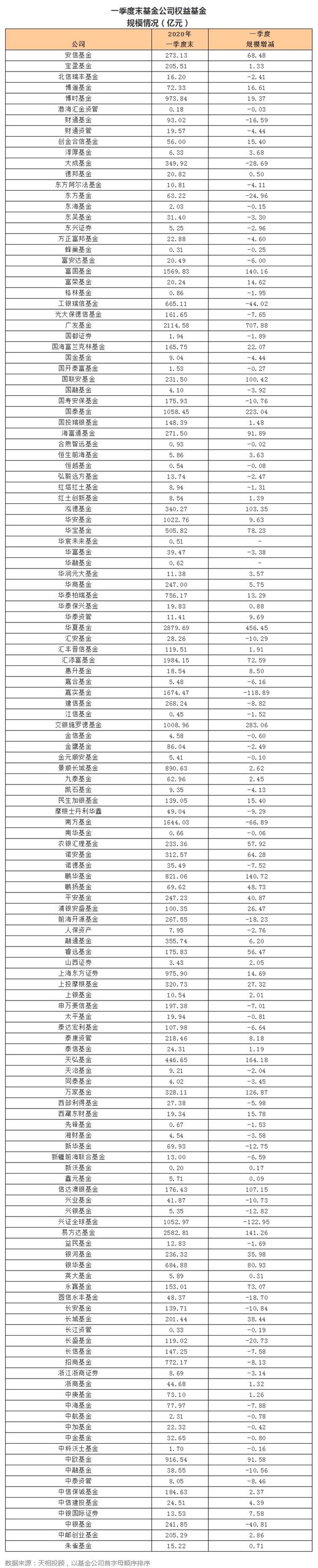

作为基金公司投资管理能力的重要指标,权益类基金规模也受到市场的关注。而一季度前两月权益基金频频出现爆款产品,一批业绩优秀的基金公司也因此获得市场追捧,规模节节攀升。

数据显示,截至2020一季度末,华夏基金权益类基金规模达到2879.69亿元。易方达基金权益基金规模也达到2582.81亿元。值得一提的是,广发基金一季度权益基金规模一口气增长了707.88亿元,让整体权益基金规模突破2000亿大关,达到2114.58亿元。

汇添富基金旗下权益类基金规模1984.15亿元,逼近了2000亿元关口。嘉实、南方、富国国泰、兴证全球、华安基金、交银施罗德等基金公司权益类规模也超过千亿元。

一季度前两个月延续了去年股市赚钱效应,同时监管层多举措大力发展权益类基金的市场环境下,虽然疫情导致市场波动,但投资者申购基金情绪高涨,权益类基金持股市值攀升,权益类基金规模快速扩容。不过,在3月份伴随市场大跌,权益类基金发行已经回归平淡了。

数据也显示,广发基金、华夏基金、交银施罗德基金、国泰基金是一季度权益类基金规模增长较快的公司,这些公司较去年权益基金规模增长分别为707.88亿元、456.45亿元、283.06亿元、223.04亿元,天弘、易方达、鹏华、富国等权益基金规模增长也较多。

值得注意的是,权益基金规模增长中,“强者恒强”的格局更为凸显。

易方达、汇添富、广发、华夏

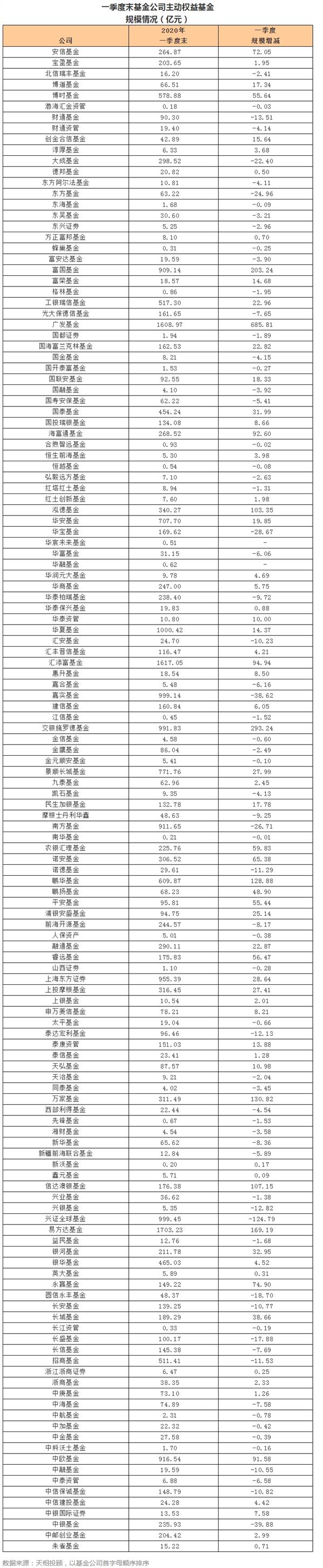

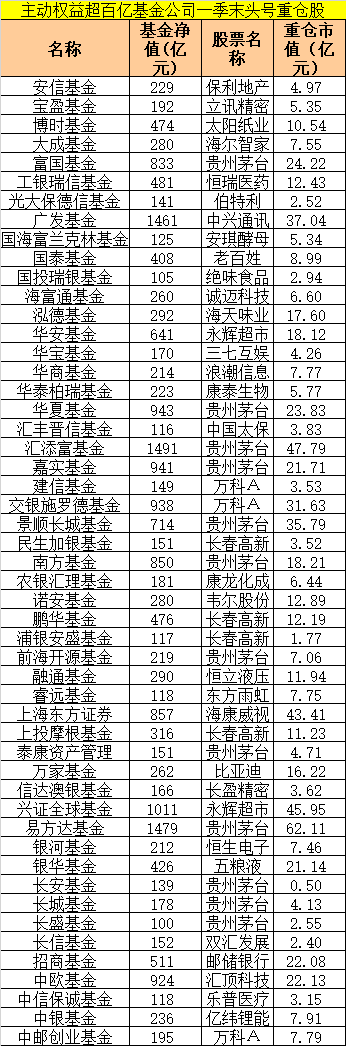

主动权益基金规模超过1000亿

在权益类基金中,体现基金公司主动管理能力的主动权益类基金规模,更能体现基金公司的主动管理能力和受投资者青睐的程度,这一规模指标也备受市场关注。

数据显示,截至2020一季度末,易方达、汇添富、广发、华夏基金的主动管理基金规模皆超过千亿,易方达基金、汇添富基金主动权益基金规模分别为1703.23亿元,1617.05亿元,广发、华夏基金分别为1608.97亿元、1000.42亿元。

兴证全球,嘉实基金、交银施罗德基金等三家公司主动权益基金规模也超过950亿元,逼近千亿体量。

业内人士称,自2019年以来,公募基金通过专业的投资研究去挖掘公司价值,主动权益类基金投资业绩表现突出,跑赢了同期大盘增长,这也导致主动权益类基金受到投资者的青睐,基金规模持续攀升,“炒股不如买基金”的理念也正在深入人心。

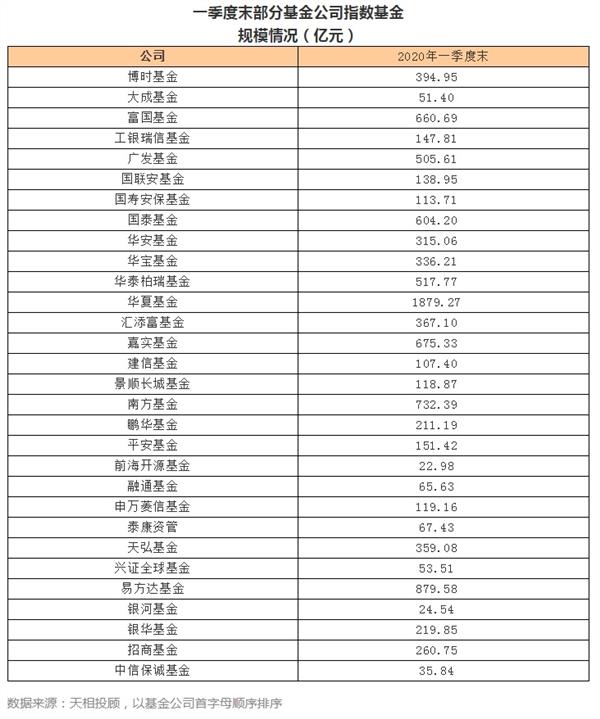

华夏基金指数型基金突破1800亿

ETF大发展是近两年的趋势,今年一季度ETF也发展较快,也有一批基金公司获得较大发展。

一季度末,华夏基金以1879.27亿元的指数基金规模成为行业领头羊,而且一季度规模增长也达到442.08亿元,抓住行业ETF发展的风口。此外,易方达、南方、嘉实、富国、国泰、华泰柏瑞、广发等基金公司指数基金规模也超过500亿元。

公募基金一季度积极调仓换股

虽然股市受到疫情影响在一季度波动幅度较大,但主动偏股基金仓位只是小幅减仓。

据天相投 顾统计,一季度末包括开放式股票型、开放式混合型和封闭式股票型基金在内的2849只偏股基金平均仓位为73.43%,较去年底的(仅计算可比数据)74.87%下滑1.45个百分点,显然权益基金在这个波动的一季度依靠调整仓位和持仓结构来应对。

从基金类型来看,一季度末可比的混合型基金、股票型基金平均仓位分别为71.54%、85.97%,较去年底下滑1.73个百分点、0.98个百分点。

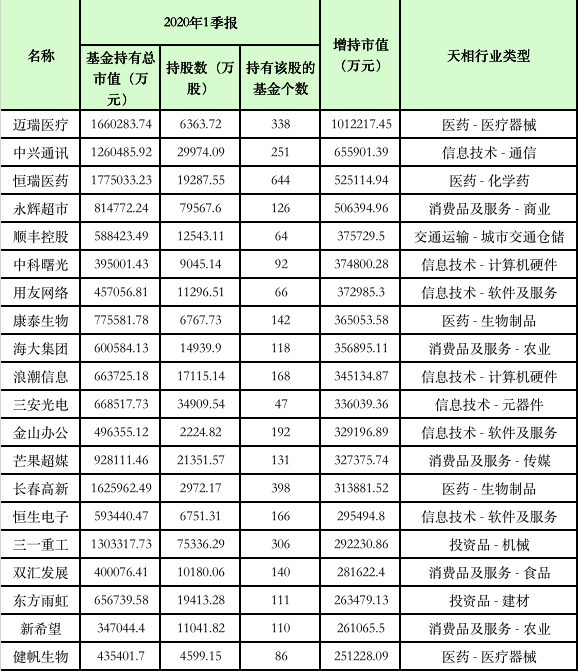

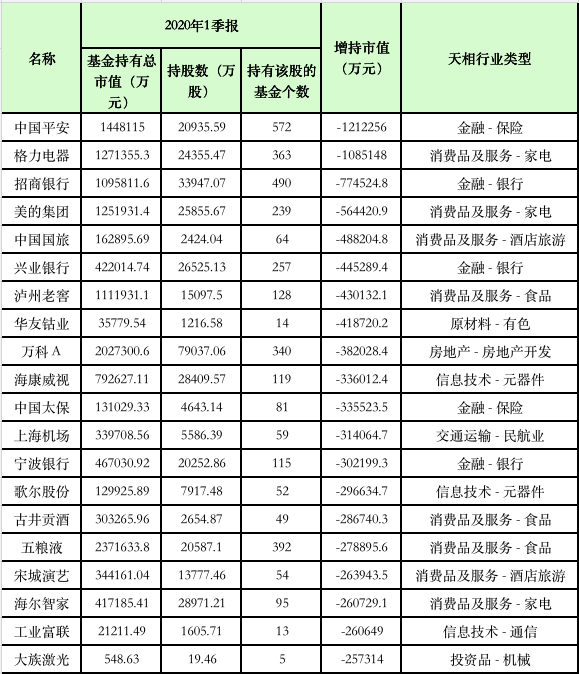

基金更多精力放在调仓换股上,其中迈瑞医疗、中兴通讯、恒瑞医药、永辉超市、顺丰控股位列基金增持榜前五位,重仓这些个股的基金数量大幅增加,中国平安、格力电器、招商银银行、美的集团、中国国旅则位列基金减持榜前五名。

一季度基金重仓股中增持前20名

一季度基金重仓股中减持前20名

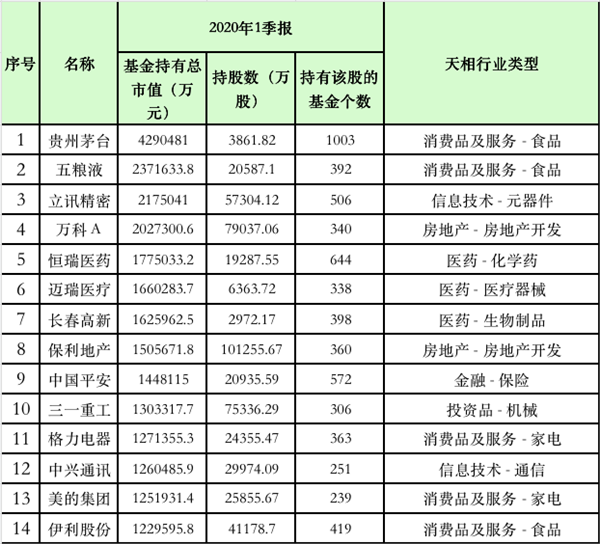

按照重仓市值计算,贵州茅台继续稳居基金头号重仓股宝座,一季末重仓该股的基金数多达1003只,五粮液和立讯精密紧随其后,重仓的基金数分别达到392只和506只。

一季度末基金重仓股中重仓前30名

从行业配置变化看,一季度信息传输软件和信息技术服务业、批发零售业、水利环境和公共设施管理业成基金增持三大板块,而金融业减持最多。而一季度末基金重仓前三大行业分别为制造业、信息传输软件和信息技术服务业、金融业。

部分知名基金经理的后市观点曝光

此前市场关注度较高的董承非、林鹏、张金涛、刘彦春、傅鹏博、刘格菘、谢治宇等基金经理的观点曝光,其实还有一批质量级基金经理的观点值得关注。

比如今年市场爆款基金,一日吸金超500亿的交银内核驱动基金,背后正是对基金经理杨浩的追捧。

交银内核驱动基金杨浩在季报中写道,2020年一季度,市场主要受到新冠疫情的影响。二月在短期的流动性刺激下,科技板块表现出较大的弹性进而泡沫化,而随着疫情蔓延到全球,海外疫情超预期的发展,市场逐步形成全球衰退预期,三月市场遭遇较大回撤。整体而言,必选消费、公共服务等行业表现较为抗跌,而能源、出口型消费和制造企业跌幅很大。

疫情的影响目前尚未结束,对疫情后国际关系、全球化进程、对国内今年的经济增长目标、刺激政策的动向市场众说纷纭,我们认为这都是非常难以判断的事情,我们也不会基于某一个宏观的判断,而大幅度的去做仓位选择和行业配置调整。在疫情中,我们观察到优秀的公司没有停下修炼内功的步伐,过去持续的研发投入,较好的资金储备,规整的管理体系,使得他们在疫情期间表现出较好的经营稳定性,这也有助于他们在疫情结束后,获得更大的市场份额。经济进入较低增长期间,结构性,供给面研究我们认为是一个消除不确定性的可行之道。

而银华中小盘精选基金经理李晓星表示,市场震荡下跌,分板块来看,农林牧渔、医药涨幅领先,科技、消费有所分化,金融地产、周期跌幅居前。因为疫情黑天鹅事件的发生,在稳增长和控通胀的选择题里,政府选择了增长优先,流动性继续提升,市场节后下跌后有所反弹。随后由于疫情全球化,叠加全球流动性风险的担心,海外市场波动加大,A股随之调整。保持高仓位,配置相对均衡,以成长为主,兼顾消费,重点配置了电子、传媒、计算机、新能源、食品饮料、医药、农林牧渔等行业,精选高景气行业中高增长的个股。

从国常会释放信息来看,政府以就业为首要目标,我们判断,消费刺激政策可能会超预期,基建还会发力托底,但新增部分会更倾向于新基建,地产大幅度放松难度加大,我们认为流动性会持续宽松。

通过此次疫情,中国在全球竞争力越来越凸显,当前在全球资产配置中仍处于低配。我们认为A股市场在二季度受外部环境影响会有波动,但展望下半年,随着经济季度数据环比数据提升,以及风险偏好触底回升,我们对后市持乐观态度。

未来一段时间我们的选股主线继续围绕消费升级和科技创新,我们会选择两大方向子行业中景气度持续或者向上的,业绩和估值相匹配的优质公司,选择的行业集中在白酒、食品、农业、医药、电子、传媒、计算机、新能源等领域。在不发生新的增量利空的情况下,我们会维持偏高的仓位,力争给持有人带来绝对收益。

富国新动力灵活配置混合型于洋:2020年1季度,万得全A下跌6.79%,本基金的策略是通过在优质的赛道中选择优秀的公司,在公司合理估值时买入,力争分享行业与公司成长。相信随着时间的推移,优质资产的价值会被市场逐渐发现。