A股大跌30%,为何高毅东方港湾林园等37家私募逆势翻倍?

摘要 从2015年3月到2020年3月,A股依旧深陷下跌泥沼。美股在今年3月虽有历史罕见的多番熔断,但得益于前期累计的涨幅,近五年纳斯达克指数依旧以55.64%的涨幅“秒杀”A股,再次印证了美股牛长熊短,而A股牛短熊长的“残忍”规律。自2015年开启股灾模式后,A股投资者仅在2017年感受到蓝筹股大牛市的

从2015年3月到2020年3月,A股依旧深陷下跌泥沼。美股在今年3月虽有历史罕见的多番熔断,但得益于前期累计的涨幅,近五年纳斯达克指数依旧以55.64%的涨幅“秒杀”A股,再次印证了美股牛长熊短,而A股牛短熊长的“残忍”规律。

自2015年开启股灾模式后,A股投资者仅在2017年感受到蓝筹股大牛市的温暖,2019年虽有科技与消费并驾齐驱,但是2020年疫情与原油对全球金融市场的冲击又让A股逐渐抹平前期涨幅。抓住宏观经济和行业趋势的脉络再来精选个股,自上而下选股的方法也让不少私募在近五年赚得盆满钵满。

根据私募排排网数据,截至3月底,公司运行中股票策略产品数量在3只以上(含3只),且30%的股票策略产品当月净值已更新,且公司规模在1亿以上的私募公司共有208家,近五年平均收益59.72%,获得正收益私募占比为86.06%,更有明汯投资、林园投资、磐耀资产、东方港湾、高毅资产、优波资本等多家私募近五年收益实现翻倍。有公众号大V加持的“网红私募”北京橙色印象近五年收益也是入围前十。

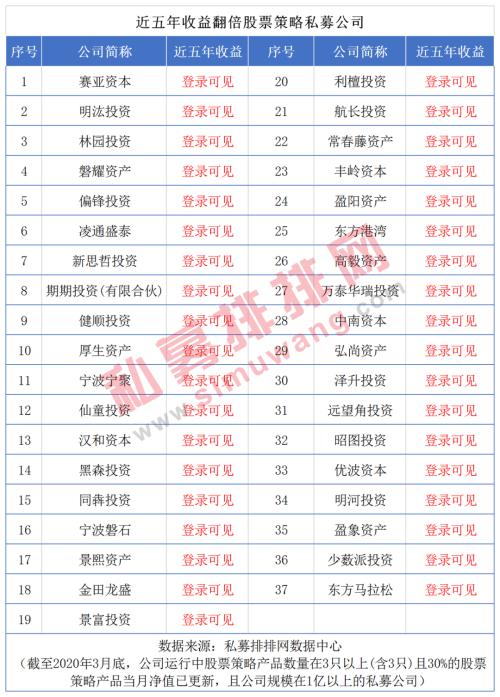

近五年A股大跌近30%,37家私募逆势翻倍

从全球资本市场的主要指数近五年的涨跌幅情况来看,2015年3月至2020年3月,A股上证综指下跌27.37%,深圳成指和创业板指分别下跌24.49%和18.27%,中证500跌幅高达30.42%,上证50与沪深300跌幅较小,分别下跌3.41%和9.83%。从美股三大股指的情况来看,纳斯达克指数、标普500、道琼斯工业指数从2015年3月到2020年3月的涨幅分别为55.64%、23.89%、21.92%。A股表现明显落后于美股。

在申万28个一级行业指数中,仅有家用电器、农林牧渔、电子等6个行业指数涨幅为正,其中食品饮料以134.47%的涨幅大幅领先,钢铁、建筑装饰、采掘等行业同期跌幅超过45%,更有传媒以59.78%的跌幅垫底。选取好赛道,投资买好股,近五年也有一批绩优私募脱颖而出,交出一份亮眼的成绩单。

公司运行中股票策略产品数量在3只以上(含3只),且30%的股票策略产品当月净值已更新,且公司规模在1亿以上,近五年有业绩记录的私募公司共有208家,近五年平均收益59.72%,179家获得正收益私募占比为86.06%。从高收益来看,近五年有37家私募收益成功实现翻倍,其中最高斩获逾五倍收益。

赛亚资本不仅位列收益近五年收益冠军,无论是五年期、三年期、一年期,还是今年一季度,赛亚资本的表现也均处于市场前列。据私募排排网了解,赛亚资本是一家来自深圳的私募,公司成立于2014年10月。截至目前,赛亚资本旗下共计备案14只产品。

从净值曲线图来看,赛亚资本的业绩从2019年年初开始大幅增长,期间多次创出净值新高。赛亚资本的个股持仓时间较长,目前持仓个股从2016年开始布局后至今未换仓,个股卖出时点为企业盈利增速不达预期(低于30%),或出现新的性价比更高的标的,才会分批进行调仓。从行业配置风格漂移图来看,赛亚资本较大仓位配置了消费股,不过截至发稿并未得到罗伟冬证实。

明汯投资是近五年股票策略私募亚军。2014年裘慧明创办明汯投资,,裘慧明拥有十多年的华尔街从业经历,在回国前,裘慧明历任国外顶级对冲基金HAP capital高级投资经理、千禧年投资经理,还曾供职于德意志银行,在瑞士信贷投资银行的自营量化交易部门担任投资经理。目前明汯投资不仅成为国内量化私募中的佼佼者,公司管理规模在2019年更是跻身百亿。

近五年股票策略私募公司收益的第三名是林园投资。林园不仅拥有30年投资经验,还有“民间股神”的称号,是多次穿越牛熊市的A股价值投资者。林园在股市的传奇在于1989年8000元入市,2020年家族持股超百亿。林园表示,“坚持价值投资,抛开一切的私心杂念,只买估值不贵的好公司,不借钱炒股、不追高就一定有赚钱的机会。近几年林园多次公开表示看好医药股,从组合大师数据来看,林园旗下有多只基金对中证医药的持仓超过五成。

在37家收益翻倍的私募中,除了明汯投资,还有高毅资产与少薮派投资两家百亿私募现身其中。高毅资产在行业内以打造明星基金经理为显著特征,公司六位基金经理的投资也是各有所长。截至4月17日,高毅资产今年以来已经备案了19只产品,其中又多以邻山1号远望系列为主,该产品由冯柳担任基金经理。此外,宁波宁聚、汉和资本、同犇投资、东方港湾等管理规模超过50亿的私募机构近五年收益同样翻倍。

上海地区私募业绩领跑,网红私募入榜前十

从国内私募地区分布来看,北京、上海、深圳和江浙地区一直是我国私募基金大本营。中国基金业协会最新一期私募基金管理人登记及私募基金产品备案月报数据显示,上海、深圳、北京、浙江(除宁波)、广东(除深圳)的私募基金管理人数量占总数的70.88%;其中,上海4714家、深圳4543家、北京4381家、浙江(除宁波)2066家、广东(除深圳)1722家,数量占比分别为19.18%、18.48%、17.82%、8.40%、7.00%。在此我们将成立满五年的股票策略私募分为北京地区、广深地区、上海地区,以及除此之外的其他地区进行统计。

在上述满足条件的208家股票策略私募中,上海地区数量占比最大,86家私募入围,占比41.35%。广深地区次之,59家私募纳入五年期股票策略私募统计,北京地区也有27家。作为主流投资策略,股票策略私募的分布与私募地域分布基本吻合。

不同地区的私募投资风格不尽相同,北京地区私募普遍趋于谨慎,涨跌幅均处于中间位置,这从北京地区私募首尾业绩差也能看出。广深地区私募在风格上更为粗犷,并且由于近五年股票策略私募冠军私募由深圳私募贡献,这也导致广深地区私募首尾差近六倍。上海私募表现则中规中矩,无论是平均收益还是正收益占比,均是可圈可点。

凭借优异的业绩表现,凌通盛泰、赛亚资本、明汯投资分别是北京地区、深圳地区、上海地区近五年股票策略私募冠军。从其他地区的前十私募来看,既有来自宁波的宁波宁聚、宁波磐石,以及来自杭州的盈阳资产,此外天津、长沙、南京、拉萨、厦门、大连、珠海等地也均有非私募重镇地区私募上榜。