持牌私募30亿巨雷背后:75只基金,募资近86亿,连续踩雷上市公司

摘要 有时候厂长不得不感叹,很多非标债权类私募,和跑路的P2P平台的区别,只有那个高达100万的产品购买门槛。2018年10月22日,深圳市前海汇能金融控股集团有限公司出现兑付危机,今年3月,深圳市人民检察院对其审查起诉。厂长翻看了各媒体的报道,在中基协网站等网站查了资料发现,故事还是用的那个资金池、挪用

有时候厂长不得不感叹,很多非标债权类私募,和跑路的P2P平台的区别,只有那个高达100万的产品购买门槛。2018年10月22日,深圳市前海汇能金融控股集团有限公司出现兑付危机,今年3月,深圳市人民检察院对其审查起诉。厂长翻看了各媒体的报道,在中基协网站等网站查了资料发现,故事还是用的那个资金池、挪用、承诺高收益的模板,但其中几个细节,还是蛮有参考价值的。

近30亿资金未兑付

据深圳市福田区人民检察院的通报显示,2014年1月至2018年10月期间,汇能金控共发行75只私募基金产品,总募资85.94亿元,返还投资者人本金总计55.85亿元,未兑付资金总计29.53亿元,吸收1507名投资人的资金。

厂长从天眼查查到,汇能金控成立于2013年9月,注册资本2亿,大股东是康媛媛,持股比例90%,然而是徐山,持股比例10%。徐山为康媛媛的丈夫,同时也是公司的法定代表人、董事长,一手导演了汇能金控的爆雷事件。

东窗事发后,康媛媛在申辩意见中称,其并非前海汇能董事长和法定代表人,也未实际参与前海汇能的经营管理,其持有的前海汇能部分股权实际为徐山所有,因此不是直接负责的主管人员。

四大问题

汇能金控的资本运作,就是是借新还旧,承诺高收益,通过不断发行新的产品募集资金,来给前面的投资者兑付。厂长看下来,主要是四个问题:

1、承诺高收益。

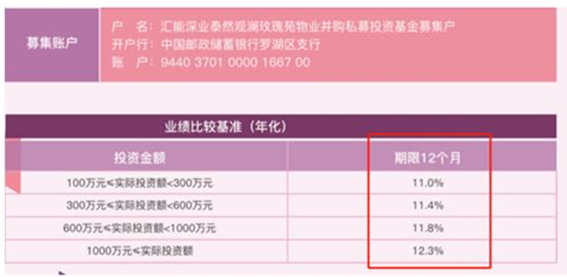

“汇能深业泰然观澜玫瑰苑物业并购私募投资基金”的产品宣传册显示,产品期限为12个月,根据投资金额的不同,收益率在11%~12.3%。

募资用于投资深圳前海汇能天宝投资管理企业(有限合伙)持有的位于深圳市龙华区观澜大道深业泰然观澜玫瑰苑商业物业的收益权,第一还款来源为深圳观澜玫瑰苑商铺销售回款,第二还款来源为项目合作方公司所持其他房产项目销售回款。

产品一共有两期,分别募集资金1.501亿元和2.302亿元,合计3.803亿元。

据证券时报报道,有投资者在购买产品时,对接的理财经理宣称产品有公司兜底,签订“预约受让协议”合同,并且以合同形式承诺保本回购,甚至规定了逾期预约受让违约金等。

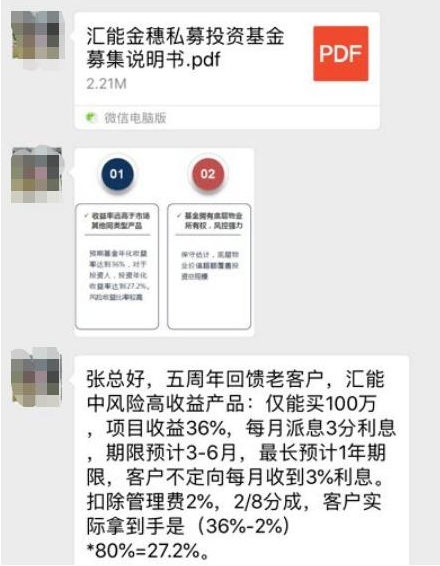

像这样承诺保本保息的产品,不下于10只。在爆雷前一个月,收益更是高得疯狂。

2、产品未备案。

12月30日,根据深圳证监局的调查,前海汇能发行深圳前海汇能天源贰号信息咨询企业(有限合伙)等24只私募基金产品未在基金业协会办理备案手续。

从中基协的备案信息来看,前海汇能一共只有18只产品做了备案,按发行了75只私募基金来看,未备案的产品恐怕要多得多。

3、挪用资产。

前面提到的产品深圳前海汇能天宝投资管理企业(有限合伙),未在中基协备案。

而根据深圳证监局的处罚,两只基金募集的3.803亿,全部转移至关联公司深圳前海汇能天宝投资管理企业(有限合伙)银行账户。

根据《汇能财务审计报告》,从汇能金控向关联企业和个人账户单向资金流水高达90.9亿元。其中,由徐跻(徐山的姐姐)控股的深圳市国渠贸易有限公司从汇能基金收到的资金流水就高达46.9亿元,而她和徐山控制的深圳市海星威汽车用品有限公司与汇能单向的资金流水接近40亿。

而给投资兑付时,资金很多是从徐山个人账户打出。

按理说,利息和本金的兑付,都是要从募集户打给投资人的,徐山越过托管户和募集户,那资金就是想干嘛干嘛了。

是炒个股,还是做个期货,都没有人监管。像是阜兴的朱一栋,不就是把弄到的钱拿去炒股坐庄,结果操盘手坑爹,弄砸了,资金链断裂。

4、销售成本极高。

汇能金控第一大股东康媛媛曾称“公司销售人员累计有200多人,销售人员的提成平均在4%左右,投资人购买100万理财产品,销售人员提成4万,这在行业里算是比较有竞争力的。

4%可以说是一个很恐怖的数字了,远高于行业平均。要知道,中低风险的银行理财,一年的收益也就是4%。

一年期的产品,收益是12%,再加上销售成本,项目没有个20%的收益是基本维持不下去的。

踩雷上市公司

2018年P2P连环炸的时候,大多数爆雷的平台都存在一个问题,单个企业的借款数额巨大,少则百万,多的几千万甚至上亿。

汇能金控爆雷,引线就是企业贷款收不回,特别是踩雷一些上市公司,数额巨大。

2017年5月,汇能金控借款汉柏科技(上市公司*ST高新子公司)7200万,至今未收到回款。

2017年8月,汇能金控借款5000万给金盾股份,金盾股份还款1500万利息,借款利息30%,本金5000万并未收回。

2017年9月,汇能金控与*ST天马(维权)签订《借款合同》,合同约定汇能金控向*ST天马借款人民币1亿元,借款期限6个月,借款利率为年化固定利率36%。但最终实际借款2500万元,该笔借款已逾期,尚未收回。

75只基金,历年募资86亿元,一笔坏账动辄几千万,直接提升了近一个点的坏账率。

根据汇能财务审计报告,汇能5年下来,借出了38.02亿,只收回27.28亿,坏账率高达28.2%。风控能力就是一坨XX。。。

未雨绸缪

2019年下半年到现在,雷声已经小了不少,其他类私募基金的备案也基本停滞,每月就几只新增基金。

不过,各种非标债权类产品依然不少,不少地方金交所、第三方财富机构,依然在发直接融资类和收益权类等类资管产品。特别现在信托平均收益率跌破8%,年化收益近10%的金交所产品看起来又很香了。

旧瓶装新酒,不同的壳子,同样的路数。厂长自己现在是不怎么买这些产品,但如果有小伙伴在找这些类固收产品,得注意好几个点:

(1)警惕过高收益。这是一句废话,但就是总有人记不住啊。。。

(2)想买私募基金的话,在“中国证券投资基金业协会”上查查,是不是做好了备案。

现在其他类私募备案很少,那能上的,自然是经过千挑万选,资质好了。

但是啊,就怕一些私募基金,明明没备案,却招摇撞骗出了忽悠。还有的可能会说,我们现在私募都是去金交所备案,或者金交所备案和中基协差不多,信了邪哦。。。

(3)关注其他产品资金投向和动态。

小到P2P,大到安信信托这种曾经的行业第一梯队的正规军,出了几个雷后,后面往往都是一连串。

当然,这个要和行业平均比较,看违约率,如果只有2%到3%的违约率,还是可以接受的。

同时,事后处理态度也很重要。

最近,“保融通(融通四海)2019年收益分享合约产品”,今年2月到期后未能兑付。该产品由保险公司资金债务履约保证保险承保本息兑付,因为有了保险的增信,很多投资人跑去买了。

但是事发后,各方互相踢皮球:

据21世纪经济报道的消息,易安财险称,融通四海高管与投资人代表到我司要求我司履行赔付义务,并沟通理赔流转时效等问题。我司2020年1月16日上午10时左右启动理赔程序,正式委托保险公估公司介入本批次案件的理赔收集工作。但至今为止,公估公司多次邮件催促情况下,所需要提供的理赔资料都未收到。

融通四海方则表示,早已提交了相关材料,保险公司内部有矛盾,不愿意履行赔偿义务。

呵呵,出几个雷不可怕,就怕这种出事后拿投资人当皮球踢的。

(4)关注公司实控人的实时变化,可以用天眼查这类软件的预警功能,及时嗅到风向变化。

汇能金控的事件中,徐山在2018年10月22日主动爆雷前,已经将其实际控制的多家公司进行转让,包括2018年10月先后转让了深圳天光云影视传媒有限公司、2018年6月转让深圳市合昌利投资有限公司等。

如果出现了诉讼事件,案件纠纷等,那更要小心了。

这种没办法做很大的提前量,但至少能帮助避免在爆雷前一两个月还跑去接盘。

投资有风险,但风险并未完全无迹可寻,还是要多留点心眼。