原油基金高溢价风险仍凸显,"抄底"资金竟大规模进场

摘要 (原标题:原油市场遭血洗,这些油气QDII跌惨!原油基金高溢价风险仍凸显,"抄底"资金竟大规模进场)原油市场遭血洗,这些油气QDII跌惨!上一周,原油市场遭血洗,WTI5月期货合约价格曾一路下跌至-40美元,跌幅超过300%。受此影响,国内油气QDII也损失惨重,其中国泰大宗商品4月21日当日暴跌2

(原标题:原油市场遭血洗,这些油气QDII跌惨!原油基金高溢价风险仍凸显,"抄底"资金竟大规模进场)

原油市场遭血洗,这些油气QDII跌惨!

上一周,原油市场遭血洗,WTI5月期货合约价格曾一路下跌至-40美元,跌幅超过300%。受此影响,国内油气QDII也损失惨重,其中国泰大宗商品4月21日当日暴跌22.17%,净值仅剩0.1580,这也刷新了此前华宝油气0.1663的净值纪录,成为了目前最惨的油气类QDII。

根据国泰大宗商品一季报,基金并没有均衡地配置各类大宗商品,而是选择了重仓原油相关投资品种。基金前十大重仓品种中,有6只为原油ETF基金,合计占比58.95%,USO、UCO、DBO、BRNT、OIL、USL等均在其前十大持仓之列,其中USO占基金资产净值比例18.11%,UCO占17.03%,DBO占比10.40%。

目前,原油市场的动荡吸引了大批投资者进场博弈,油气QDII的规模也随之暴涨。其中,嘉实原油的一季度基金规模环比增长1490%,华安标普全球石油的一季度基金规模环比增长787%,诺安油气能源的一季度基金规模环比增长573%。但原油基金目前大多存在高溢价风险,投资者还需谨慎考量。

国泰大宗商品成最惨油气QDII

对于原油投资者来说,上一周市场绝对是“活久见”的存在,WTI原油的价格于4月21日暴跌35.63%,收盘价13.15美元/桶,最低曾触达6.47美元/桶。截至4月27日下午3点,WTI原油当日又下跌超10%。

原油市场遭血洗,直接导致一大批油气类QDII基金损失惨重。其中,据wind数据统计显示,国泰大宗商品当日暴跌22.17%,净值仅剩0.1580。截至4月24日,国泰大宗商品净值稍有回升,最新净值0.1610,自今年以来,已累计跌去了67.86%。

而国泰大宗商品基金0.1580的最低净值也刷新了此前华宝油气0.1663的净值纪录,成为了目前最惨的油气类QDII。

据悉国泰大宗商品的投资目标,该基金旨在通过在大宗商品各品种间的分散配置以及在商品类、固定收益类资产间的动态配置,力求在有效控制基金资产整体波动性的前提下分享大宗商品市场增长的收益。

然而,根据国泰大宗商品披露的2020年一季报,该基金并没有均衡地配置各类大宗商品,而是选择了重仓原油相关投资品种,这才导致了基金的巨幅回撤。

基金经理吴向军表示,“原油方面,需要密切关注4月初沙特和俄罗斯能否重返谈判桌,达成减产协议。目前原油正在经历历史性的累库,沙特和俄罗斯的减产已迫在眉睫。但鉴于他们要求美国一同加入减产,而特朗普尚未正面回应,谈判仍有破裂风险,这可能导致4月以来强劲反弹的油价再度承压回落。目前国泰大宗商品基金相对重仓原油相关投资品种,未来我们会密切跟踪全球大宗商品,尤其是油市基本面、消息面和情绪面的变化。”

基金存在高溢价风险

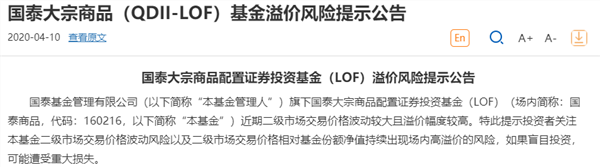

据悉,国泰大宗商品此前曾发布多则基金溢价风险提示公告称,基金目前近期二级市场交易价格波动较大且溢价幅度较高,提示投资者关注二级市场交易价格波动风险以及二级市场交易价格相对基金份额净值持续出现场内高溢价的风险。

然而,风险提示公告并不能遏制投资者的“抄底”热情,根据一季报披露数据显示,截至2020年一季末,国泰大宗商品基金总份额为16.55亿,而2019年四季度末,基金总份额仅为5.46亿,一季度环比增长了203%。

这一现象不仅仅存在于国泰大宗商品基金。根据券商中国记者统计,油气类QDII基金普遍存在溢价率高企的现象,其中,易方达原油A人民币份额的溢价率高达98.43%,南方原油A的溢价率为94.85%,而国泰大宗商品基金的溢价率为52.80%,风险较大。

然而,油气类QDII基金的规模却实现了爆炸式增长。其中,嘉实原油的一季度基金规模环比增长1490%,华安标普全球石油的一季度基金规模环比增长787%,诺安油气能源的一季度基金规模环比增长573%。

自2020年以来,嘉实原油、易方达原油A人民币、国泰大宗商品、南方原油A的基金净值均遭遇腰斩。

据悉,大量的“抄底”资金涌入,导致原油基金外汇额度接近告罄,多只QDII基金已限制大额申购交易甚至全面暂停申购。

重仓原油ETF导致回撤巨大

根据国泰大宗商品基金一季报显示,其资产配置情况为66.81%的基金与33.19%的银行存款。

而报告期末,基金前十大重仓中,有6只为原油ETF基金,合计占比58.95%,USO、UCO、DBO、BRNT、OIL、USL等均在其前十大持仓之列,其中USO占基金资产净值比例18.11%,UCO占17.03%,DBO占比10.40%。

与油气公司ETF不同,原油ETF跟踪现货原油的价格指数,故在油价大幅下挫时,原油ETF将产生较大回撤。

相比之下,油气公司ETF则是以美国油气公司的一揽子股票为跟踪目标,在油价大幅下挫时,相对抗跌。如华宝油气的标的指数为标普石油天然气上游股票指数,该指数是基于标普全市场指数的精选子行业指数之一,选择在美国主要交易所(纽约证券交易所、美国证券交易所、纳斯达克等)上市的石油天然气勘探、采掘和生产等上游 行业的公司为标的,采用等市值加权的方法计算。

自4月20日以来,截至4月27日收盘,华宝油气区间跌幅仅1.98%,要远低于国泰大宗商品的跌幅。