2019信托公司年报深度解读:转型与分化

摘要 5月8日,本报社与中诚信托战略研发部联合推出“2019年信托公司年报分析”。从已披露的66家年报数据看,2019年信托公司受到了宏观经济、金融市场和监管政策的多重影响,资产规模持续下降,经营业绩相对平稳,业务结构不断调整。信托公司的转型发展已取得一定成效,但在转型过程中行业内部分化格局更加明显。一、

5月8日,本报社与中诚信托战略研发部联合推出“2019年信托公司年报分析”。从已披露的66家年报数据看,2019年信托公司受到了宏观经济、金融市场和监管政策的多重影响,资产规模持续下降,经营业绩相对平稳,业务结构不断调整。信托公司的转型发展已取得一定成效,但在转型过程中行业内部分化格局更加明显。

一、资本实力普遍增强,行业内部差距拉大

2019年,信托行业资本实力普遍增强,行业注册资本、固有资产、净资产等指标分别保持7%-10%左右的同比增速。与此同时,信托公司资本实力发展不均衡趋势也更加明显,行业分化进一步加剧,头部公司利润留存比例更高,因而资本实力的增长幅度领先于行业平均水平。

(一)信托公司资本实力普遍增强

2019年,信托业务资本实力继续保持增长。根据中国信托业协会数据,2019年底行业注册资本规模2,842.40亿元,同比增长7.09%;固有资产规模7,677.12亿元,同比增长6.73%;净资产规模6,316.27亿元,同比增长9.86%%。资本实力的持续增长,信托公司长期稳健发展的基础进一步巩固。

从行业内部来看,资本实力的增强是普遍现象。2019年注册资本、总资产、净资产等指标的平均数和中位数全面提升。2019年,有9家信托公司完成增资,合计增加注册资本208.96亿元,平均每家公司增加注册资本23.22亿元。47家信托公司总资产保持了增长,61家信托公司净资产实现增长。

头部公司资本实力增长幅度更大。2019年,注册资本、总资产、净资产排名TOP10的信托公司,相应指标增速显著高于行业平均值和中位数。注册资本方面,TOP10公司平均增长12.46%,比平均值和中位数分别提高3.68和2.59个百分点。总资产方面,TOP10公司平均增长12.36%,比平均值和中位数分别提高5.12和4.99个百分点。净资产方面,TOP10公司的增速尤为突出,平均增长17.18%,比平均值和中位数分别提高6.30和15.03个百分点。

(二)信托公司资本实力差距加大

一方面,总资产、净资产的行业集中度双双显著提升。2019年总资产CR4为15.85%,比2018提升1.06个百分点;总资产CR8为28.13%,比2018年提升1.17个百分点。2019年净资产CR4为16.20%,比2018年提升1.00个百分点,净资产CR8为27.45%,比2018年提升1.55个百分点,显示出头部公司的领先优势进一步加强。

另一方面,总资产、净资产的首尾差距进一步增加。2019年信托公司总资产最高值达320.54亿元,是最低值的24.97倍,该项比值比2018年提升0.48;2019年净资产最高值达296.83亿元,是最低值的27.75倍,该项比值比2018年提升了1.24。可见,信托公司之间的分化程度在进一步加大。

(三)利润留存是固有资产增长的主要原因

信托公司固有资产增长主要来自三个方面,分别是股东资金投入、公司自身利润留存以及负债增长。2019年,信托公司资产增长的来源结构发生了较大变化,利润留存取代股东投入成为资产增长的最主要贡献来源。

2019年,信托公司固有资产增加了483.97亿元,其中利润留存的贡献金额达409.74亿元,贡献比例达84.66%,金额和占比较2018年均显著提升。这主要得益于信托公司股东分红比例的大幅下降。经统计,2019年,信托公司平均分红比例仅为28.39%,比2018年下降了近10个百分点,体现了股东对信托公司持续发展能力的支持。

2019年,股东投入对信托公司固有资产增长的贡献有所降低,贡献金额157.23亿元,贡献比例为32.49%,金额和比例较2018年均有所下降。这一方面由于信托公司减少了股东分红,相应也降低了对股东投入的需求;另一方面也是2019年度以现金增资的信托公司数量相对较少所致。

2019年信托公司负债规模同比下降了83亿元,这也是自2011年以来信托公司负债规模首次同比下降,对资产增长的贡献率由正转负。由于负债规模下降,信托公司财务结构普遍更加稳健,2019年行业资产负债率仅为17.73%,比2018年下降了2.35个百分点,2/3的信托公司的资产负债率低于20%。

二、信托规模整体下降,新增规模差异明显

2019年,信托业管理资产规模延续2018年下降趋势,但是新增信托资产规模已实现略微增长,行业主动管理水平普遍提升。新增信托资产规模反映的行业分化程度更加显著。

(一)信托资产规模整体下降

2019年,信托公司资产规模整体有所下降。行业信托资产规模余额21.60万亿元,平均每家信托公司管理的信托资产规模3,177.20亿元,同比下降4.83%。披露年报的66家信托公司中,信托资产规模同比下降的信托公司超过七成(46家),其中下降10%以内和下降10%-30%区间的信托公司最多,分别有19家和22家。仅三成信托公司(20家)信托资产规模同比实现增长,幅度集中在增长30%以内的区间。

(二)信托资产规模分化程度加剧

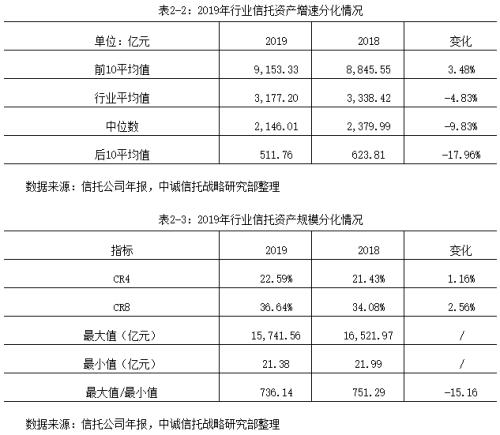

从行业内部看,信托资产规模的分化程度亦在加剧,表现在四个方面。一是信托资产中位数与行业均值偏离度进一步加大。2019年,行业信托资产规模的中位数为2,146.01亿元,仅为平均数的2/3;比2018年中位数下降9.83%,降幅高于平均值的变动。二是领先公司信托资产规模降幅更小。2019年该指标排名前10的信托公司,平均信托资产规模同比增长了3.48%;而排名后10的信托公司,平均信托资产规模同比下降幅度高达17.96%。三是行业集中度进一步提升,2019年,信托资产规模的CR4和CR8分别为22.59%和36.64%,分别比2018年提升了1.16和2.56个百分点。四是首尾差距依旧显著,2019年信托资产规模最高值仍有1.57万亿元,是最低值的736倍。

(三)新增信托资产规模差异显著

尽管2019年行业信托资产规模仍持续下降,但是新增信托资产规模已止跌并实现微增。2019年,行业新增信托资产规模合计8.17万亿元,同比增长1.36%。平均每家信托公司新增1237.88亿元。其中,集合信托的新增规模占比最高,增速最快。2019年,集合资金信托新增信托规模达4.37万亿元,占当年全部新增信托资产规模的53.49%;其规模比2018年增长了25.21%,增长态势强劲。与此同时,单一资金信托和财产权信托的新增信托规模同比继续下降,尤其是单一资金信托的新增信托规模下降幅度依旧较大。

从行业内部看,新增信托资产规模的分化程度更加显著。2019年,新增信托资产规模的CR4和CR8分别达24.47%和40.49%,分别比2018年大幅提高4.75和7.93个百分点。与信托资产规模余额的集中度相比,新增信托资产规模的CR4和CR8分别高1.88%和3.85个百分点。可见,在去通道、降规模的经营环境下,头部信托公司的新业务拓展能力更强,并将带动行业集中度的进一步提升。

三、经营业绩稳中有增,行业格局有所调整

2019年,66家信托公司经营业绩实现了稳中有增,但行业格局有所调整,部分信托公司实现了业绩的较快增长。

(一)信托公司主要业绩指标稳中有增

从营业收入来看,2019年66家信托公司平均实现营业收入17.33亿元,同比增长13.76%;TOP10公司实现更快增长,同比增速达到17.09%;共有42家信托公司营业收入实现增长,24家有所下降。从利润总额来看,行业均值为10.54亿元,同比略增0.98%;TOP10公司利润总额增长较快,同比增速达到14.37%;共有39家信托公司实现增长,27家有所下降。从净利润来看,行业均值为8.13亿元,同比略增0.09%;TOP10公司同比增速达到13.20%;共38家信托公司实现增长,28家有所下降,其中4家信托公司出现亏损。

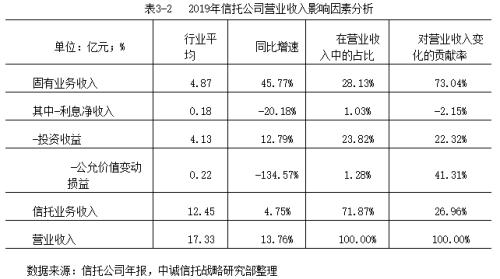

(二)固有业务收入是营业收入变化的主要因素

2019年,66家信托公司固有业务收入均值为4.87亿元,信托业务收入均值为12.45亿元,在营业收入中的占比分别达到28.13%和71.87%。其中,固有业务收入实现了45.77%的更快增速,在营业收入增长中的贡献度达到了73.04%;信托业务收入同比增速仅为4.75%,对营业收入的贡献为26.96%。

投资收益和公允价值变动损益是固有业务收入变化的主要因素。2019年,固有业务投资收益均值为4.13亿元,同比增长0.47亿元,对营业收入均值变化的贡献度为22.32%;公允价值变动损益均值为0.22亿元,同比增长0.87亿元,对营业收入均值变化的贡献达到41.31%。

(三)成本费用和资产减值损失对利润总额影响较大

尽管营业收入实现了一定增长,但是信托公司的业务及管理费也在快速增加。从66家公司的数据来看,业务及管理费均值为4.19亿元,较2018年增加了0.42亿,在营业收入均值中的占比达到了24.18%。

此外,信托公司对资产减值损失的计提增长显著,66家公司的均值为2.11亿元,较2018年增加了1.05亿,基本上翻了一番,在营业收入均值中的占比达到了12.17%,严重侵蚀了信托公司的经营成果。

(四)信托公司经营业绩的行业格局有所调整

一是领先信托公司的经营业绩依然具有明显优势。2019年营业收入CR4为18.03%,同比略降0.56个百分点;CR8为31.37%,同比提高0.67个百分点。利润总额CR4为22.43%,同比提高0.95个百分点;CR8为39.64%,同比提高4.15个百分点;净利润CR4为22.70%,同比提高1.29个百分点;CR8为39.94%,同比提高4.43个百分点。2019年营业收入、利润总额和净利润指标行业排名首尾差距为68.57亿元、97.53亿元和73.72亿元,同比分别增加了7.64亿元、25.30亿元和19.17亿元。

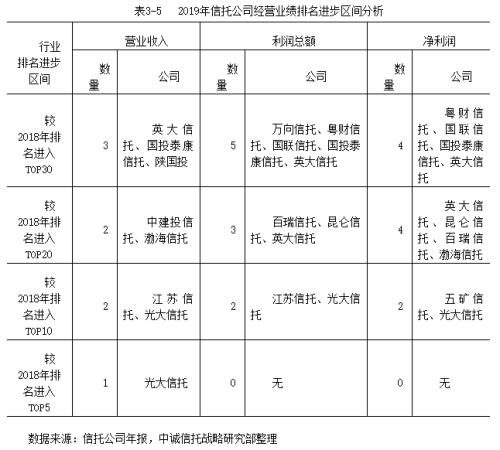

二是部分信托公司经营业绩指标排名实现了较大提升,行业格局变化隐现。2019年,在营业收入和利润总额指标行业排名方面,光大信托、江苏信托较2018年进入行业TOP10,光大信托甚至进入TOP5;净利润指标行业排名方面,五矿信托、光大信托较2018年进入行业TOP10。

四、业务结构有所调整,转型创新深入推进

2019年,信托公司主动管理类信托资产规模快速增长,融资类信托业务发展迅速,信托公司的转型创新深入推进并取得明显成效。

(一)主动管理业务规模显著提高

2019年,信托业在管理资产规模下降的情况下,主动管理水平大幅提升,年末主动管理信托资产规模9.24万亿元,同比增长23.98%,平均每家信托公司主动管理信托规模达到1400.19亿元。行业主动管理信托资产规模的占比达43.44%,较2018年大幅提升10.71个百分点。

从行业分布来看,2019年信托公司主动管理水平普遍提升,其中48家信托公司主动管理信托资产规模实现增长,56家信托公司主动管理信托占比得到提升。主动管理规模占比50%以上的公司数量增长最为迅速,从2018年的12家增长到2019年的22家。

(二)融资类信托业务增长迅速

根据中国信托业协会披露的数据,截至2019年末,信托行业信托资产规模总计21.60万亿元,其中融资类信托资产规模达到5.83万亿元,同比增长34.17%,占比达到26.99%,比2018年年末分别提高7.84个百分点。

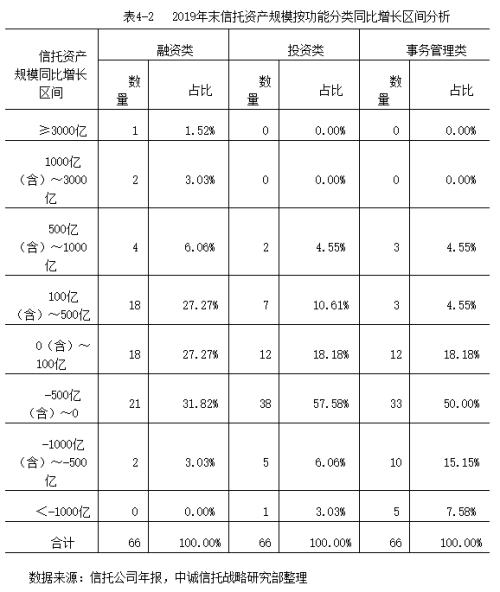

从66家信托公司年报披露的数据来看,融资类信托资产规模的增长成为行业多数现象。2019年,共43家信托公司的融资类信托规模同比增长,23家有所减少;增长最多的公司增长规模超过了3000亿元。全行业投资类信托资产规模总体持平,66家公司中有22家取得同比增长,44家有所减少。全行业事务管理类信托资产规模同比略有下滑,66家公司中仅有18家取得同比增长,48家有所减少,减少规模超过500亿的达到15家。

(三)信托资金运用领域有所调整

从66家信托公司年报披露的数据来看,信托资金运用领域结构变化主要体现在三个方面。一是信托业持续加大服务实体经济力度,工商企业投向的信托资产规模均值为889.27亿元,居所有投向之首,规模占比达到了27.59%。二是基础产业、房地产投向的信托资产规模同比增长,其中基础产业领域的信托资金规模均值为476.09亿元,同比增速2.30%;房地产领域的信托资金规模均值为424.07亿元,同比增速达到了4.44%。三是金融机构投向的信托资产规模降幅较大,均值为507.74亿元,同比降幅达到了16.20%,这充分反映了2019年信托行业去通道取得的显著成果。

(四)信托公司深入推进转型创新并取得一定成效

从66家信托公司年报披露的内容可以看出,2019年信托公司普遍加大了转型创新业务的推进力度,并取得一定成效。具体体现在以下三个方面:

一是积极拓展转型创新的业务领域,将服务信托作为未来重要的发展方向。2019年,多家信托公司积极拓展转型创新的业务领域,在供应链金融、消费金融、资本市场业务、特殊资产投资业务等方面持续布局,结合自身资源禀赋形成特色化、差异化的发展道路。此外,多家信托公司将服务信托作为未来重要的发展方向,大力开展资产证券化、家族信托、慈善信托等业务,深入探索服务信托的内涵,为客户提供专业、高效、差异化的服务等。

二是不断提高转型创新业务的专业能力,在加强风险控制能力的同时提升业务价值贡献。部分信托公司深耕普惠金融业务,深入普惠金融业务场景,不断提升风险把控能力;部分信托公司将特殊资产投资业务作为重要方向,不断提升该类业务的专业能力,形成差异化的市场竞争力;部分信托公司积极提升资本市场投资研发能力,形成了系列化的产品布局;部分信托公司围绕实体经济产业链的资金需求开展业务,在供应链金融等方面实现了业务的规模化发展。

三是做好转型创新的机制和资源保障,切实推动公司转型创新业务落地发展。多家信托公司在2019年成立了创新业务的专业部门,加大专业人才引进力度,探索建立转型创新业务的激励机制;多家信托公司对金融科技促进业务发展的重视程度不断提高,金融科技对转型创新的支撑作用更为显著。

五、经营效率趋于下降,创效能力分化明显

从信托公司的经营效率来看,66家公司年报数据显示,行业整体经营效率在2019年趋于下降,信托公司之间的创效能力分化明显。

(一)资本利润率水平整体下滑

由于净利润增长水平低于净资产的增长速度,因此2019年66家信托公司资本利润率水平较上年整体有所下滑,其均值为9.15%,较2018年下降了0.92个百分点。66家公司中,资本利润率最高值为22.37%,同比也有较大幅度的下降。

从行业内部来看,大多数信托公司资本利润率同比下降,且资本利润率分布区间下移。一是资本利润率同比下降的信托公司数量较多,2019年共27家信托公司资本利润率同比上升,共39家信托公司同比下降。二是部分信托公司经营业绩有所下滑,较低资本利润率的信托公司数量随之增加,其中资本利润率低于5%的信托公司占比已提高至接近五分之一。三是亏损信托公司数量有所增加,导致行业有4家信托公司资本利润率为负值,其中亏损最为严重的信托公司其资本利润率同比下降达到了62.06个百分点。

(二)人均净利润水平分化明显

根据中国信托业协会披露的数据,2019年信托业实现人均利润244.23万元,为2011年以来最低。根据66家信托公司年报数据统计,2019年行业实现人均净利润的简单算术平均值为297.76万元,较2018年略降1.80%;同时行业实现人均净利润的中位数水平为251.18万元,较2018年略降0.37%。

从行业内部来看,2019年信托公司人均创效能力差异较大。一是2019年共39家信托公司人均净利润同比增长,共27家信托公司该指标同比下滑。其中,国联信托由于净利润的大幅增长和人员的小幅增长,人均净利润同比增长871.09万元至1115.33万元,另外西藏信托、英大信托、华润信托、华能信托等六家信托公司的人均净利润也同比增长超过百万元。二是2019年共17家信托公司人均净利润超过四百万元,其中重庆信托、江苏信托、国联信托3家信托公司人均净利润超过千万元,实现了较高的人均能效。

(三)信托报酬率水平略有提高

2019年,66家信托公司中有50家披露了信托报酬率,其简单算术平均值同比提高了0.02个百分点,中位数水平与2018年持平;行业信托报酬率最大值较2018年提高了0.17个百分点。得益于主动管理信托资产规模增加、占比提高,行业整体信托报酬率水平略有提高。

从行业内部来看,信托公司之间的信托报酬率差异仍然较大。2019年共有32家信托公司信托报酬率水平同比上升,其中16家信托公司信托报酬率同比上升超过10个BP;同比上升最多的是杭工商信托,从2018年的1.71%上升至2019年的2.51%,其信托报酬率提高了80个BP;信托报酬率位于0.5%(含)-1%区间的信托公司从2018年的7家提高至2019年的15家。与此同时,有18家信托公司信托报酬率同比下降,29家信托公司的信托报酬率在0.5%以下。

六、战略方向更加明确,持续发展更为重要

在2019年年报中,信托公司对发展战略的描述更加明确,持续发展能力对信托公司更加重要,尤其是净资本充足情况、人力资本情况以及资产质量等指标成为影响信托公司持续发展的重要因素。

(一)战略方向更加明确

尽管信托公司年报对战略的表述各有特色,但总体来看呈现三个方面的特点:

一是战略目标更加明确。部分信托公司的战略目标是打造一流综合性金融机构,如:光大信托明确“全方位领先,具有可持续竞争能力的中国一流信托”愿景;建信信托致力于成为“一流全能型资管机构”;五矿信托建设成为国际一流综合金融服务商;中信信托致力于成为国内行业领先、综合实力卓越、富有品牌影响力的综合金融解决方案的提供商和多种金融功能的集成者;等等。另一部分信托公司的战略目标则立足于特色化、差异化的发展导向,打造精品型信托公司,如:云南信托深耕普惠金融、资产证券化、银信合作等业务领域打造差异化战略;昆仑信托建设具有“石油特色”的、行业一流、有知名度、有影响力、有竞争力的信托公司;民生信托致力将公司打造成为具有差异化、专业化、盈利化特征的“投资银行管理型金融机构”。

二是特色优势更加聚焦。部分信托公司聚焦于股东资源优势,如五矿信托依托中国五矿集团有限公司产业背景服务实体经济;华宝信托立足中国宝武集团钢铁生态圈专业化信托服务,为上下游机构和高端客户提供各类金融服务;兴业信托充分发挥兴业银行(601166,诊股)等主要股东资源优势,战略聚焦主动管理类业务和股权投资类业务;等等。部分信托公司聚焦于自身专业优势,如外贸信托聚焦于小微金融、产业金融、资本市场、财富管理四大领域,推进价值导向、激发活力的竞争机制;建信信托着力提升证券投资管理能力,做大做强证券业务。部分信托公司聚焦于深耕特定领域,如东莞信托深耕粤港澳大湾区,打造具备专业能力和地区特色的综合型信托公司;重庆信托立足重庆,紧跟国家重大战略部署,以基础设施建设和金融投资为核心业务领域。

三是战略措施更加突出。多家信托公司在战略描述中均提到金融科技的重要性,如:平安信托依托集团“金融+科技”、“金融+生态”战略优势和行业领先的团队优势,以科技赋能数据化经营,做金融支持实体经济发展的典范;中航信托提出通过智慧与资源的整合,依托信托科技的核心赋能,为客户提供专业化、全方位的金融解决方案。

(二)可用净资本规模有一定提升

净资本是信托公司持续发展的重要基础。从年报披露的数据来看,2019年66家信托公司净资本规模总体有所增强,其均值为72.07亿元,同比增长9.06%;中位值为58.36亿元,同比增长3.11%。净资本TOP10的信托公司同比增长达到了18.95%,远高于均值和中位值的增长速度。此外,净资本排名首尾的信托公司之间差距在不断拉大。66家信托公司中,2019年净资本最大值与最小值之差为206.80亿元,同比增加了15.99亿元。

根据年报披露的净资本数据,可以进一步计算出各家信托公司可用净资本规模,即净资本减去各项业务风险资本之和的数值。66家信托公司可用净资本规模的均值为32.99亿元,同比增长2.18亿元,反映出行业整体可用净资本的提升。但是信托公司之间可用净资本规模的差距在加大,2019年的极值差达到了167.3亿元,同比扩大了51.59亿元,扩大幅度为44.59%。尽管存在个别公司2019年风险资本占用已超过净资本的特殊情况,但行业内部差距的扩大已呈现一定趋势。

(三)信托公司人力资本持续加强并有所分化

2019年,信托行业的人力资本持续提升,行业从业人员数量持续增长,员工高学历化趋势更加显著,形成促进行业未来发展的有力支撑。整体来看,2019年信托公司员工数量均值达到324人,较2018年增长接近9%;其中硕士以上学历的员工数量均值达到178人,较2018年增长接近11%,硕士以上学历员工占比也从2018年的54%提高到了55%。

从行业内部来看,2019年各家信托公司人力资本分化较大。一是各家公司员工数量和硕士以上学历人数差异较大,2019年员工数量、硕士以上员工数量最多的信托公司均为光大信托,分别达到945人和585人,较2018年行业该指标均增加超过一百人;2019年员工数量、硕士以上员工数量最少为88人和36人,较2018年仅增加不足十人。二是行业从业人员进一步流向员工数量较多的信托公司,行业员工数量超过500人的公司由2018年的7家增长至2019年的11家,行业员工数和硕士以上员工数的CR4和CR8指标均进一步提高。

(四)固有资产质量影响部分信托公司持续发展

信托公司的固有资产不良率在一定程度上反映了风险负担程度。自2007年新两规实施以来,在行业快速发展的大背景下,有的信托公司虽然在较短时间内实现了快速激进发展,但也背负了大量风险项目形成的历史包袱,影响其可持续发展能力。

从2019年年报数据来看,有64家信托公司披露了固有资产不良率指标。值得关注的是,42家信托公司固有资产出现不同程度的不良,不良率在10%以上的信托公司数量有12家,占比达到了18.75%;不良率在20%以上的信托公司有4家,其中一家信托公司达到了82.4%,持续发展能力受到严重影响。

作者:李 珮,胡 萍, 陈 彦 蓉