再次踩雷1.8亿,这次国海证券能要回多少?

摘要 作者:券业观察经过一轮的半年报、8月份财报披露之后,小券发现有不少券商因股权质押业务踩雷。今天小券要说的踩雷事件主角是国海证券(000750.SZ)。国海证券自经历了2016年的“萝卜章”事件后,资管、经纪、投行三大业务被暂停一年,公司业务受到了严重影响,营业收入更是连续三年大幅下滑。2017年,在

作者:券业观察

经过一轮的半年报、8月份财报披露之后,小券发现有不少券商因股权质押业务踩雷。今天小券要说的踩雷事件主角是国海证券(000750.SZ)。

国海证券自经历了2016年的“萝卜章”事件后,资管、经纪、投行三大业务被暂停一年,公司业务受到了严重影响,营业收入更是连续三年大幅下滑。2017年,在当时30家A股上市券商中,净利润增长率排名倒数第二。

本来境况不是很好的国海证券又被曝踩雷,以后可要长点心了。

1

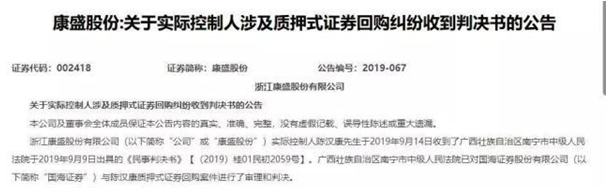

法院宣判3600万违约金

近日康盛股份(002418.SZ)发布了一则公告,公司实际控制人与国海证券的质押式证券回购纠纷案有了最终结果。

2018年5月21日,国海证券与康盛股份实际控制人陈汉康签署了合作协议。协议规定,陈汉康将其持有的4620万康盛股份股票质押给国海证券,国海证券为陈汉康提供1.8亿元的融资款;同时合同到期后,陈汉康按照约定购回股票。

然而事实上,陈汉康只归还了部分本金0.07亿元,尚欠本金1.73亿元。2018年7月4日,履约保障比例低于双方协议的平仓线,国海证券通知陈汉康,要求采取履约保障。陈汉康未按协议履行合同内容,构成违约。

对此,国海证券将其告上法庭。

2019年8月29日法院做出判决,要求陈汉康支付国海证券回购本金1.73亿元、利息及滞纳金0.06亿元、违约金0.36亿元,合计2.15亿元。同时国海证券有权对陈汉康质押的610.3万股康盛股份股票折价、拍卖或变卖所得价款享有优先受偿权利。

虽然本次事件有了最终结果,但让国海证券“头疼”的股票质押式回购业务可不止这一桩。

2

踩雷最大金额达4.7亿

高升控股(000971.SZ)的两起股份司法拍卖公告,更是牵扯出隐藏在背后的国海证券踩雷事件。

高升控股的第一大股东和第二大股东将所持高升控股的大部分股权进行质押。据了解高升控股的第一大股东和第二大股东分为北京宇驰瑞德投资有限公司(简称“宇驰瑞德”)、蓝鼎实业(湖北)有限公司(简称“蓝鼎实业”)。其中,宇驰瑞德将手中所持股权的99.21%进行质押,蓝鼎实业则质押了99.87%的股权。同时这两家公司所持高升控股的全部股份都已被司法冻结及轮候冻结。

值得注意的是,宇驰瑞德和蓝鼎实业分别将所持高升控股股份的63.07%和61.91%股份质押给了宁波保税区宇睿鑫通股权投资合伙企业(有限合伙)(简称“宇睿鑫通”)。国海证券正好是宇睿鑫通的第一大股东,持股64.1%。换言之,高升控股第一、第二大股东将大部分股份质押给了国海证券。

股票质押当日高升控股的收盘价为26元/股,今日(9月19日)收盘价仅为2.12元/股,国海证券手中的质押标的价值大大缩水。此前《华夏时报》曾估算,在这只股票上,宇睿鑫通累计浮亏约19亿元。

根据国海证券此前发布的公告,2019年上半年公司累计计提各项资产减值准备金额共计1.26亿元。其中,涉及3笔股票质押式回购交易业务,买入返售金融资产计提资产减值准备约1.07亿元。

2018年国海证券曾发布了两次计提资产减值公告。2018年前三季度累计计提各项资产准备共计0.39亿元,其中股票质押式回购业务单项计提资产减值准备为0.2亿元;股票质押式回购业务按组合计提资产减值准备0.1亿元。

第四季度计提各项资产减值准备为0.9亿元,其中买入返售金融资产计提资产减值准备0.4亿元。

值得注意的是,国海证券2018年报中还披露了10起涉及股票质押式回购诉讼案件。其中2017年3月2日,国海证券与某投资控股有限公司签订的股票质押式回购交易业务协议涉及的金额最大为4.7亿元。

3

频频踩雷,原因何在?

国海证券为何频频“踩雷”?

或许从国海证券的“萝卜章”事件中我们可以找到原因。

事情追溯到2016年,国海证券原员工张杨、郭亮用萝卜伪造国海证券公章,在外开展债券代持交易,涉及金融机构20余家,金额高达200亿元,然而国海证券却全然不知。

对此,中国证监会对国海证券进行全面检查,并指出公司内部管理混乱,业务部门管理松散,员工激励约束机制失衡;公司审查制度流于表面,形同虚设;资产、投行等部门业务不够专业,产品发生重大变化不能及时告知客户等问题。

与此同时,公司参与的项目多次发生违约,除了少数不可控因素之外,有业内人士向媒体表示,也反映了国海证券在前期调研、风控和后期监管上的不足。

业内人士分析称,券商行业是一个看天吃饭的行业,近来受市场行情影响,再加上资管新规,券商面临业绩和转型双重压力,机构之间竞争激烈。而国海证券在业内不少人看来管理风格属于“激进派”——激励大,所以团队可能会比较冒进。

在牛市里,激进的策略对于业绩贡献巨大,但在熊市中,带来的风险也不小。在证券市场中,都是双刃剑。貌似,国海证券除了妥善处理踩雷造成的后续问题,或许更应该思考下,如何加强管理和内控,如何避开雷。

踩雷不断的国海证券,应该如何扭转局势?欢迎留言发表你的观点。