中山证券困局:一边是债券承销爆发增长,一边是风控短板屡接罚单,究竟是何隐情?

摘要 财联社(深圳,记者覃泽俊)讯,作为广东老牌综合券商,近年来年的中山证券一直给行业以风控不足的别样印象,究竟是何原因导致风控短板?锦龙股份(000712.SZ)最新披露了子公司中山证券2019年未经审计财报。公司2019年实现营收为12.36亿元,同比增长30.63%,净利润为2.3亿元,同比增长33

财联社(深圳,记者覃泽俊)讯,作为广东老牌综合券商,近年来年的中山证券一直给行业以风控不足的别样印象, 究竟是何原因导致风控短板?

锦龙股份(000712.SZ)最新披露了子公司中山证券2019年未经审计财报。公司2019年实现营收为12.36亿元,同比增长30.63%,净利润为2.3亿元,同比增长331.13%,其中,投行业务手续费净收入达6.13亿元,占营收比重为49.6%,同期投行并无IPO收入。这份财务数据再度显示中山证券债券承销业务的飞速发展,而风控不足同时是致命短板。

长期以来,中山证券的业绩和资产排名均位于中位数之下,但债券承销业务却一直位列第一梯队之中。从债券承销规模上看,2015年~2018年,中山证券是连续四年承销金额排名前十的券商。2019年更是中山证券债券业务爆发增长的一年,增速高达60.65%,而2018年同比速度仅22%。与此同时,近一年来在债券业务上也是风险不断,罚单不断。

2017年,杨志茂因在收购东莞证券中犯单位行贿罪,被判处有期徒刑2年,缓刑3年。据知情人士透露,正是由于杨志茂的变化,导致锦龙股份动荡,因此中山证券管理层也缺少制约,“这也是导致业务部门赚钱业务发展快,风控缺失的重要原因”。

2019债券承销爆发式增长

公开信息显示,中山证券成立于1992年,注册资本为17亿元,总部位于广东深圳,大股东为广东锦龙发展股份有限公司,持股比例为70.96%。2019年,是中山证券债券业务规模持续上升的一年,同比增速达到60.65%。

根据同花顺iFinD统计,2017年,中山证券发行承销88只债券产品,承销规模为392.56亿元,其中单独发行51只;2018年,中山证券发行债券92只,发行规模为480.61亿元,其中单独发行42只。到了2019年,中山证券发行承销177只债券,承销规模为771.63亿元,其中单独发行88只,增速高达60.65%。

从2018年证券公司各项排名来看,中山证券总资产为160.5亿元排在证券公司第69名;净资产为50.3亿元,排名71。但投资银行业务排名22,承销与保荐业务收入排名22;债券主承销佣金收入排名更是靠前,排在第17位。

债券业务确是中山证券投行业务的亮点。公司官网显示,在券商公司债券承销业务排行榜中,中山证券2015年承销金额位列全国第6,承销债券只数排名第2;2016年承销金额和承销只数均位列全国第8,独家主承销总数量位列全国第4;2017年与2018年承销金额位列全国第10,为连续四年承销金额排名前十的券商。

一边是债券承销爆发式增长,一边却是风控的短板。

债券业务具有周期短,规模效应下盈利增长快的优势。在债券业务规模快速发展的同时,中山证券却存在业务流程管理不到位的问题。

总裁上任仅三月,公司遭遇警示函

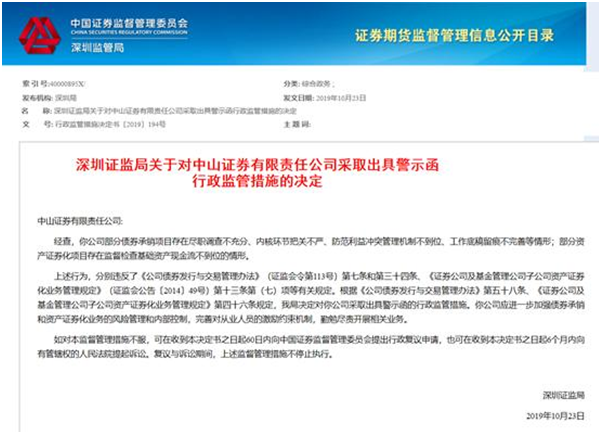

2019年10月23日,深圳证监局对中山证券发出了警示函。深圳证监局认为,公司部分债券承销项目存在尽职调查不充分、内核环节把关不严、防范利益冲突管理机制不到位、工作底稿留痕不完善等情形;部分资产证券化项目存在监督检查基础资产现金流不到位的情形。

证监局在警示函中称,上述行为分别违反了《公司债券发行与交易管理办法》(证监会令第113号)第七条和第三十四条、《证券公司及基金管理公司子公司资产证券化业务管理规定》(证监会公告〔2014〕49号)第十三条第(七)项等有关规定。

根据《公司债券发行与交易管理办法》第五十八条、《证券公司及基金管理公司子公司资产证券化业务管理规定》第四十六条规定,深圳证监局局决定对中山证券采取出具警示函的行政监管措施。中山证券应进一步加强债券承销和资产证券化业务的风险管理和内部控制,完善对从业人员的激励约束机制,勤勉尽责开展相关业务。

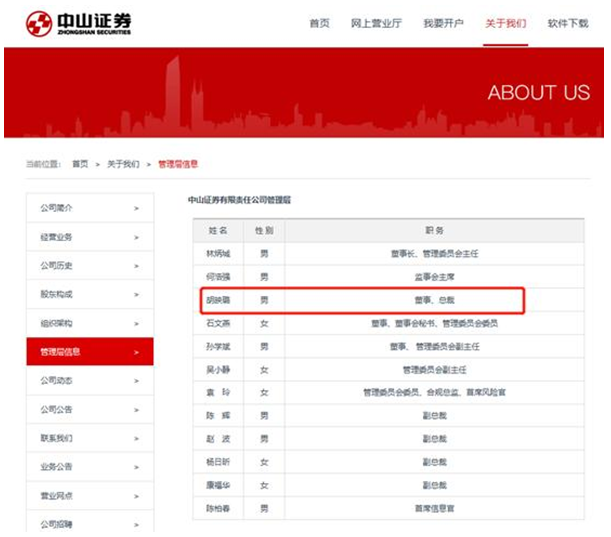

值得一提的是,此时距离中山证券新总裁胡映璐上任仅三个月左右。公开资料显示,胡映璐生于1971年12月,硕士学历。现任中山证券有限责任公司总裁、投资银行管理总部总经理。2004年加入中山证券后历任研究所副经理、资本市场部总经理、质量控制部总经理、投资银行事业部总经理、公司副总裁等职务。2019年7月29日任中山证券董事长,距离警示函出具之时,胡映璐的总裁任职仅三个月。

根据证监会发布的《证券公司分类监管规定》第九条第四点,评价期内证券公司因违法违规行为被中国证监会及其派出机构实施行政处罚、监管措施或者被司法机关刑事处罚的,按以下原则给予相应扣分:公司被采取出具警示函并在全行业通报,责令停止职权或解除职务,责令更换董事、监事、高级管理人员或限制其权利,限制股东权利或责令转让股权的,每次扣2分。

一单1亿元私募债发行,暴露尽调不足

2019年5月10日,裁判文书网发布的一则判决书显示,2013年3月,被告单位北极皓天公司在中山证券负责的《江苏北极皓天科技有限公司2013年中小企业私募债券募集说明书》中隐瞒公司尚未建成投产的重大事项,提交虚假的审计报告、纳税证明等材料骗取上海证券交易所备案。2013年9月,在投资者认购意向不足,“13北皓天”债券面临发行失败时,由杨某1及被告人杨某甲借款人民币6700万元(以下币种均为人民币)进行虚假认购,最终实际募集到嘉实资本管理有限公司(以下简称“嘉实公司”)认购的2700万元资金。该债券到期后造成投资者2700万元无法兑付。

中山证券为承销商,被债权人告上法庭。

财联社(深圳,记者覃泽俊)讯,作为广东老牌综合券商,近年来年的中山证券一直给行业以风控不足的别样印象, 究竟是何原因导致风控短板?

锦龙股份(000712.SZ)最新披露了子公司中山证券2019年未经审计财报。公司2019年实现营收为12.36亿元,同比增长30.63%,净利润为2.3亿元,同比增长331.13%,其中,投行业务手续费净收入达6.13亿元,占营收比重为49.6%,同期投行并无IPO收入。这份财务数据再度显示中山证券债券承销业务的飞速发展,而风控不足同时是致命短板。

长期以来,中山证券的业绩和资产排名均位于中位数之下,但债券承销业务却一直位列第一梯队之中。从债券承销规模上看,2015年~2018年,中山证券是连续四年承销金额排名前十的券商。2019年更是中山证券债券业务爆发增长的一年,增速高达60.65%,而2018年同比速度仅22%。与此同时,近一年来在债券业务上也是风险不断,罚单不断。

2017年,杨志茂因在收购东莞证券中犯单位行贿罪,被判处有期徒刑2年,缓刑3年。据知情人士透露,正是由于杨志茂的变化,导致锦龙股份动荡,因此中山证券管理层也缺少制约,“这也是导致业务部门赚钱业务发展快,风控缺失的重要原因”。

2019债券承销爆发式增长

公开信息显示,中山证券成立于1992年,注册资本为17亿元,总部位于广东深圳,大股东为广东锦龙发展股份有限公司,持股比例为70.96%。2019年,是中山证券债券业务规模持续上升的一年,同比增速达到60.65%。

根据同花顺iFinD统计,2017年,中山证券发行承销88只债券产品,承销规模为392.56亿元,其中单独发行51只;2018年,中山证券发行债券92只,发行规模为480.61亿元,其中单独发行42只。到了2019年,中山证券发行承销177只债券,承销规模为771.63亿元,其中单独发行88只,增速高达60.65%。

从2018年证券公司各项排名来看,中山证券总资产为160.5亿元排在证券公司第69名;净资产为50.3亿元,排名71。但投资银行业务排名22,承销与保荐业务收入排名22;债券主承销佣金收入排名更是靠前,排在第17位。

债券业务确是中山证券投行业务的亮点。公司官网显示,在券商公司债券承销业务排行榜中,中山证券2015年承销金额位列全国第6,承销债券只数排名第2;2016年承销金额和承销只数均位列全国第8,独家主承销总数量位列全国第4;2017年与2018年承销金额位列全国第10,为连续四年承销金额排名前十的券商。

一边是债券承销爆发式增长,一边却是风控的短板。

债券业务具有周期短,规模效应下盈利增长快的优势。在债券业务规模快速发展的同时,中山证券却存在业务流程管理不到位的问题。

总裁上任仅三月,公司遭遇警示函

2019年10月23日,深圳证监局对中山证券发出了警示函。深圳证监局认为,公司部分债券承销项目存在尽职调查不充分、内核环节把关不严、防范利益冲突管理机制不到位、工作底稿留痕不完善等情形;部分资产证券化项目存在监督检查基础资产现金流不到位的情形。

证监局在警示函中称,上述行为分别违反了《公司债券发行与交易管理办法》(证监会令第113号)第七条和第三十四条、《证券公司及基金管理公司子公司资产证券化业务管理规定》(证监会公告〔2014〕49号)第十三条第(七)项等有关规定。

根据《公司债券发行与交易管理办法》第五十八条、《证券公司及基金管理公司子公司资产证券化业务管理规定》第四十六条规定,深圳证监局局决定对中山证券采取出具警示函的行政监管措施。中山证券应进一步加强债券承销和资产证券化业务的风险管理和内部控制,完善对从业人员的激励约束机制,勤勉尽责开展相关业务。

值得一提的是,此时距离中山证券新总裁胡映璐上任仅三个月左右。公开资料显示,胡映璐生于1971年12月,硕士学历。现任中山证券有限责任公司总裁、投资银行管理总部总经理。2004年加入中山证券后历任研究所副经理、资本市场部总经理、质量控制部总经理、投资银行事业部总经理、公司副总裁等职务。2019年7月29日任中山证券董事长,距离警示函出具之时,胡映璐的总裁任职仅三个月。

根据证监会发布的《证券公司分类监管规定》第九条第四点,评价期内证券公司因违法违规行为被中国证监会及其派出机构实施行政处罚、监管措施或者被司法机关刑事处罚的,按以下原则给予相应扣分:公司被采取出具警示函并在全行业通报,责令停止职权或解除职务,责令更换董事、监事、高级管理人员或限制其权利,限制股东权利或责令转让股权的,每次扣2分。

一单1亿元私募债发行,暴露尽调不足

2019年5月10日,裁判文书网发布的一则判决书显示,2013年3月,被告单位北极皓天公司在中山证券负责的《江苏北极皓天科技有限公司2013年中小企业私募债券募集说明书》中隐瞒公司尚未建成投产的重大事项,提交虚假的审计报告、纳税证明等材料骗取上海证券交易所备案。2013年9月,在投资者认购意向不足,“13北皓天”债券面临发行失败时,由杨某1及被告人杨某甲借款人民币6700万元(以下币种均为人民币)进行虚假认购,最终实际募集到嘉实资本管理有限公司(以下简称“嘉实公司”)认购的2700万元资金。该债券到期后造成投资者2700万元无法兑付。

中山证券为承销商,被债权人告上法庭。

江苏省无锡市中级人民法院在判决书中称,江苏北极皓天科技有限公司(以下简称“北极皓天公司”)于2009年底注册成立,因缺少资金,公司一直未建成投产。2012年时,北极皓天公司实际控制人杨某1和法定代表人被告人杨某甲经合意后,联系中山证券有限责任公司(以下简称“中山证券”),拟向上海证券交易所申请非公开发行中小企业私募债券,金额不超过1亿元。

判决书显示,2012年北极皓天公司法人杨某甲听闻政策支持发行中小企业私募债,选择中山证券帮其发行中小企业私募债,刚开始约定是包销,后来改为代销,中山证券项目经理是徐某甲。2012年8月左右,中山证券徐某甲在宋某甲介绍下前往北极皓天公司,杨某1和杨某甲还有几个员工来接待。其中,北极皓天公司崔某负责财务尽职调查,徐某甲负责财务以外的尽职调查,然后其与崔某把尽职调查报告和其他备案材料报公司内核。杨某甲按照徐某甲提供的材料清单准备相应的材料。为通过备案,杨某甲伪造了北极皓天公司审计报告和纳税证明。2013年3月上海证券交易所备案通过,取得了备案通知书。

在尽职调查中,崔某通过企业邮寄和实地带回材料来整理财务报表、原始凭证、记账凭证、纳税申报表、审计报告、担保人的审计报告、担保函,然后进行分析性审核,其认为没有问题就在募集说明书和尽职报告填上财务数据,完成其本职工作。其余尽职调查都由徐某甲负责。

当时北极皓天公司没有生产经营。杨某1和杨某甲都和徐某甲说过,他们在北京工业大学有生产线,另外还从其他厂家调拨销售,具体销售情况不清楚等情况。但徐某甲当时并未发现公司造假行为。

债权经过转让后,债权人中金创新公司人员去工厂实地查看后发现北极皓天公司根本没有投产。2017年6月23日,中金创新公司向法院提起诉讼,中山证券被要求承担连带责任,但因涉及刑事诉讼,2018年11月,南京市中院依法裁定中止诉讼。

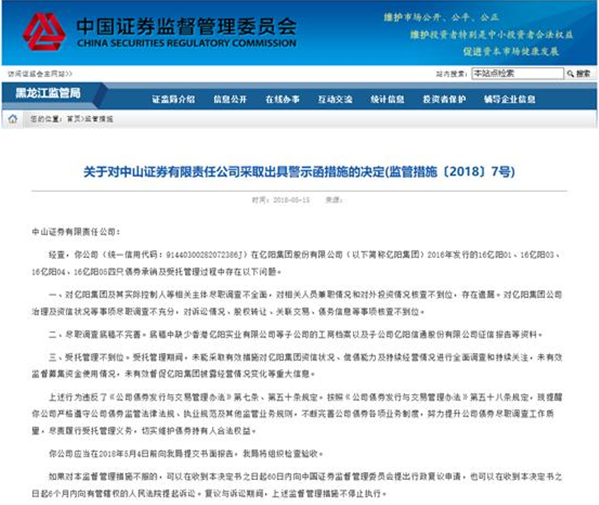

2018年4月,中山证券还因一单债券承销违规屡被处罚。因在亿阳集团2016年发行的4只债券承销及受托管理过程中存在尽职调查不充分、尽职调查底稿不完善、受托管理不到位等情况,黑龙江证监局给中山证券出具了警示函。

实控人缺位的中山证券

实控人缺失,是中山证券风控不足重要原因。伴随着锦龙股份高层动荡,包括东莞证券和中山证券的发展进程都不顺利。

2016年6月15日,杨志茂辞去锦龙股份董事长职务,由时任公司总经理的刘伟代为履行董事长职责。2017年,杨志茂因在收购东莞证券中犯单位行贿罪,被判处有期徒刑2年,缓刑3年。2018年6月起,由朱凤廉出任锦龙股份董事长,据悉,朱凤廉是锦龙股份实际控制人杨志茂的妻子。天眼查数据显示,朱凤廉同时担任中山证券有限责任公司董事和东莞证券股份有限公司董事。公开资料显示,锦龙股份2013年8月起成为中山证券控股股东。

锦龙股份披露的公开信息显示,朱凤廉拥有本科学历,于1985年毕业于中山大学中文系,于公司管理方面拥有丰富经验。2006年6月起,朱凤廉即担任锦龙股份董事。

据知情人士透露,正是由于杨志茂的变化,导致锦龙股份的动荡,而中山证券管理层也缺少制约,“这也是导致业务部门赚钱的业务发展快,风控缺失的重要原因”。

券商债券业务执业能力评价将于2020年启动

近来债券市场监管力度正在逐渐加大。据华南某券商风险总部负责人表示,债券常见的有市场、信用风险,券商来说,投行有质量合规风险。

2019年10月18日,中证协发出通知,《证券公司公司债券业务执业能力评价办法(试行)》发布。中证协将在每年发布证券公司公司债券业务执业能力评价通知时,公布公司债券制度清单,作为公司债券制度建设指标的计分依据。首次证券公司公司债券业务执业能力评价将于2020年启动。

中证协指出,自《公司债券发行与交易管理办法》实施以来,公司债券发行审核程序进一步简化,交易所债券市场迅速壮大,服务实体经济能力大幅提升。与此同时,审核理念和市场规模的实质性变化也要求承销机构必须全面提升执业能力,强化风控合规,切实履行好“看门人”义务。

中国邮政储蓄银行总行高级经济师卜振兴表示,从近两年的情况来看,债券市场的信用风险不断增加。2019年全年,债券市场出现了179只债券违约,涉及金额1444.08亿;2018年是125只债券违约,涉及金额1209.61亿。这一数据是2016年、2017年的三倍。显示出当前债券市场投资风险增加。卜振兴指出,目前,从商业银行投资角度来看,只是不断提升信用资质,还没有紧缩规模的安排。违约高发的民企、低评级企业,发债难度不断增加。