牛牛优选:震荡市下收益排名前9%,擅于在波动中掘金暗藏收益!

摘要 从2015年到2020年,资本市场跌宕起伏,在这五年里,指数从5000多点到3000点上下,市场经历了小牛市、熔断、千股跌停、百股涨停……在牛熊交替之中市场风格也切换频繁,从白酒家电等消费白马股到煤炭钢铁等资源周期股再到电子、计算机为代表的科技成长股。在不同的市场风格下,不少基金的业绩收益也不尽相同

从2015年到2020年,资本市场跌宕起伏,在这五年里,指数从5000多点到3000点上下,市场经历了小牛市、熔断、千股跌停、百股涨停……在牛熊交替之中市场风格也切换频繁,从白酒家电等消费白马股到煤炭钢铁等资源周期股再到电子、计算机为代表的科技成长股。在不同的市场风格下,不少基金的业绩收益也不尽相同。

正所谓烈火现真金,大浪淘沙之中也有不少私募不惧市场震荡,在与资本市场的博弈中为投资者献上了靓丽的成绩单,它们有业绩常青的老牌私募,也有迅速崛起的后起之秀。从私募新人到量化黑马,牛牛优选这五年以来不断迭代优化策略,目前已经成为国内顶尖的量化T+1策略团队。

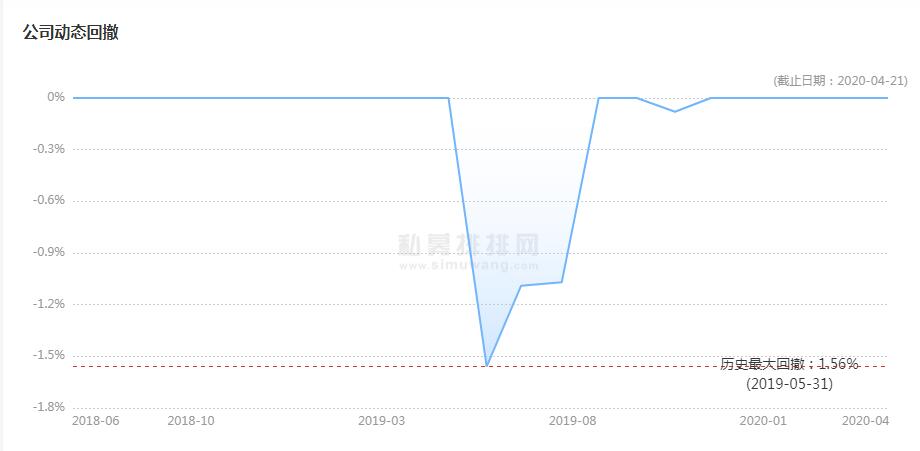

牛市里能涨的私募遍地都是,但熊市中抗跌的私募却屈指可数。历经市场牛熊交替,牛牛优选不仅在牛市中斩获了令市场满意的成绩,在熊市里还能在严格的风控下逆势走出强势行情。根据历史业绩显示,2016年熔断的极端行情下最大回撤控制在5%以内,2016-2018年的漫长熊市中最大回撤控制在2%,风险收益比10以上,夏普率在3以上,基于此,多家 FOF都对其进行了跟踪和投资。

多背景复合人才,量化模型优质选股

量化私募,人才先行。人才是对私募业绩的最大支撑,对于量化私募而言尤其凸显。牛牛优选拥有国内顶尖的量化T+1策略团队,核心成员各司其职,实现强强联合。其策略研究人员具有券商、期货公司研究背景,IT人员则具备中兴通讯研发背景,而风控人员具备世界500强保险机构风控背景。

深耕资本市场12年,创始人黄其民擅长市场的宏观分析,并在量化对冲、高频交易中具有丰富的实战经验和扎实的理论基础;多年深耕于股票量化投资策略研究,并实现了程序化自动交易。作为牛牛优选的掌门人,黄其民的T+1投资策略实盘业绩连续5年保持年化收益20%以上,最大回撤不超过4%。

牛牛优选目前策略为量化T+1,主要通过动量去择仓,通过模型去选股。牛牛优选认为,在交易中,如果仅凭主观的直觉去判断市场,或多或少地会把自己陷入认知的误区中。而量化模型能输出客观的数据,依靠数据来佐证判断,提高每次交易的风险收益比。在心态上应该怀着一颗平常心去对待交易,抱着一颗敬畏的心去看待市场,存着一颗进取的心去看待策略。

在科学的投资理念之下,牛牛优选会基于量化模型的客观数据选择优质股票,先根据大盘动量择定仓位,然后根据模型去选择第二天大概率上涨的行业。接着在所选的行业中优中选优,选出股价波动更大的个股。最后根据尾盘的动量复核择定的仓位并做出修正。收盘后,复盘并改进模型。

牛牛优选的选股策略基于三大性质下在模型中择优,分别是敏感性、盈利性和安全性。敏感性表明股票需要对信号、情绪反应更加敏感,股价波动更加剧烈;盈利性是指股价大概率有短期向上突破的可能。而该可能性可以是下跌中的反转,或是上涨中的持续强势;安全性表明不选风险大的股票,不盲目打板。

资本市场变幻莫测,对于股票投资而言,选股和择时都是不容忽视的因素,在这和两者之中,牛牛优选更看重择时,其认为,在市场普跌的行情中,再好的选股策略都会受大盘影响。在择时的原则上,会规避市场普跌的行情,主要追逐市场波动或者向上的行情。

严格风控下交易,远离暴涨暴跌

对于投资者而言,基金的亮眼收益固然重要,但机构的风控能力也同样不容忽视,今年一季度以来,市场就经历了猛烈上涨和腰斩回调的行情,不少个股在年后股价频频创下新高,相关基金也屡屡创新净值,而疫情蔓延发酵后,叠加外围市场冲击,不少个股和基金都在极短的时间内抹去了大部分涨幅,甚至不少私募出现亏损。

根据私募排排网数据显示,牛牛优选在一季度的收益不仅远远跑赢大盘,还在同策略私募产品中位于排名前9%的行列。在抵御市场黑天鹅上牛牛优选有着属于自己的一套风控体系,历史回撤常期都控制在3%以内,因此在这次震荡适中也能依旧逆势走红。

对于如何在震荡市中控制产品净值下行风险?牛牛优选介绍,低回撤是牛牛优选产品的风格,在风控上分散持股并对个股设置5%止损线。在交易中,会灵活控制仓位,回避市场下跌的行情。在震荡市中,通过捕捉市场情绪的起伏,在市场情绪低迷的时候采用低仓位;在市场情绪由低转高时,采用高仓位去博取波动行情的收益。

在交易原则中,牛牛优选对于买入和卖出都是基于风险控制之上,在买入时有谨慎择时、分散持股、仓位控制、不选妖股、不抄底、单支个股不超5%的仓位等原则;而在卖出中,会按组合权益的盈亏比例和持仓时间长久进行回合交易了结。在面临极端性不利行情,设置总权益1%的止损线,对单独个股设置5%的止损线。

严格的风控制度得益于科学的投资理念,牛牛优选奉行在控制回撤的基础上,去赚取一个稳定向上收益的投资理念。相比同业其他公司,牛牛优选最大的特点表现在低风险和稳定性,收益曲线以稳健的步伐跑赢同期指数,这种低回撤对投资者颇具吸引力,即无论何时投资都能大概率获得远超指数的收益。

对量化T+1策略信心十足,波动暗藏收益机会

2019年量化投资倏然闯进一个新纪元,大量量化产品火爆上市,行业呈现出蓬勃发展的态势,并受到越来越多投资者的青睐。无论是2019年上半年,还是2020年以来,因市场波动加大,量化策略也得以延续其策略本色,追求稳定的投资回报,实现投资业绩的长期稳健增长。

2020年因为受疫情影响,股价的波动较大。对于2020年的市场,牛牛优选更看好量化对冲和量化T+1策略,量化对冲策略能对冲市场的贝塔,规避下跌风险,赚取模型的阿尔法。相比对冲的策略,牛牛优选对T+1策略更有信心,因为对冲策略在下跌市场反弹的时候容易错失这一波上涨的贝塔值。而相应的T+1策略,不仅要赚市场上涨的贝塔,也要赚取模型的阿法,并且这些收益还是建立在3%最大回撤之内。

当然,为了应对当前的市场,牛牛优选也十分注重提升策略的有效性,并计划在市场持续下跌的行情中加入对冲策略,赚取对冲模型的阿法。目前该计划还在测试中,会根据测试结果再决定是否加入产品的策略中。

在量化投资领域,“量化选股”早已不是新鲜词,同样是模型选股,但不同私募旗下的量化基金业绩却有着较大的差别,对此牛牛优选认为,量化选股是一个很广泛的概念,不同的模型对应的风险敞口是大相径庭的。而这也造成了同是量化基金,业绩却迥然不同。假设A是“量化选股”做指数增强的产品,B是“量化选股”做中证500对冲的产品。那么A的风险来自指数的震荡以及自身的模型,B的风险来自量化模型以及期货的升贴水等因素。显而易见的,因为风险敞口的不同,业绩自然相差甚远。

相比于主观交易,牛牛优选更看好量化交易的未来市场投资中的应用,认为量化交易可以消除主观判断的认知缺陷,将交易变成不再单单依赖于经验、盘感等。对于2020年的市场投资机会,牛牛优选表示,无论市场怎么变化,只要市场有波动,就是有收益的机会。

结语

量化私募在经历了2018年的至暗时刻后,重新迎来春暖花开,无数量化私募在市场中大放异彩。今年是牛牛优选成立的第五年,相信伴随着牛牛优选的成长,凭借着其科学且严格的投资决策流程、对于不同市场的高度适应能力以及强大的回撤控制能力,牛牛优选将会持续为市场和投资者创造出新的投资神话,成为在业内独树一帜的优秀量化私募。