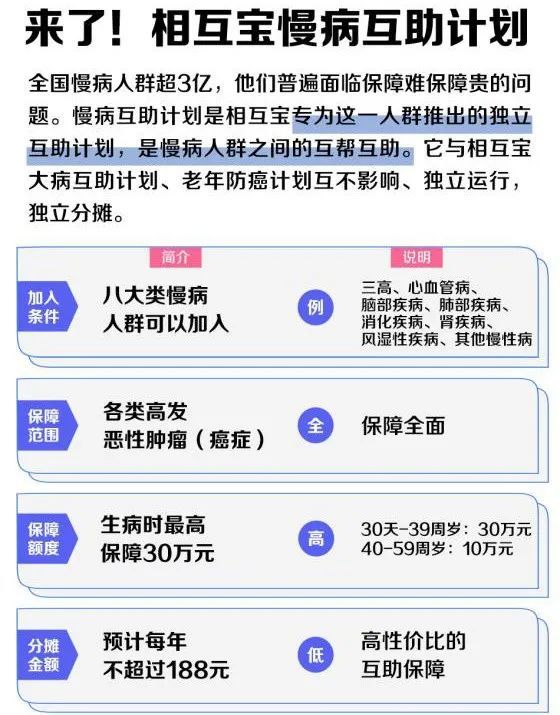

支付宝再推“慢病互助计划”!涵盖“三高”等八类慢性病,按健康水平细分成趋势

摘要 马云旗下的大型网络互助社区相互宝又出手了。5月13日,相互宝发布了独立的“慢病互助计划”。这是相互宝继大病互助计划、老年防癌计划之后,推出的第三个独立的互助计划。据介绍,三高、心血管病、肾炎等八大类慢性病人群可以在这个新计划中进行互助,获得防癌保障。根据年龄,39周岁以内用户的保障额度为30万,40

马云旗下的大型网络互助社区相互宝又出手了。

5月13日,相互宝发布了独立的“慢病互助计划”。这是相互宝继大病互助计划、老年防癌计划之后,推出的第三个独立的互助计划。

据介绍,三高、心血管病、肾炎等八大类慢性病人群可以在这个新计划中进行互助,获得防癌保障。根据年龄,39周岁以内用户的保障额度为30万,40-59周岁用户为10万。

“慢病互助”针对八类慢病人群

公开数据显示,中国慢性病人群规模超3亿,但市面上针对慢性病人群的保障产品却很少。这是相互宝开发上线“慢病互助计划”瞄准的市场空间。

蚂蚁集团资深总监、相互宝事业部总经理邵晓东介绍说,慢性病互助计划继续沿用“一人生病,大家出钱”的互助模式,专门面向等8大类慢性病人群开放。

该计划针对的八大慢性病包括:三高、心血管病、脑部疾病、肺部疾病、消化疾病、肾疾病、风湿性疾病和其他慢性病。保障范围包括各类高发恶行肿瘤(癌症)。

保障额度方面,根据年龄,39周岁以内用户的保障额度为30万,40-59周岁用户为10万。

相互宝“慢病互助计划”的产品负责人梁越平分析,受等待期和大数法则的影响,“慢病互助计划”和相互宝一样,也会经历一个分摊金由低到高、最终稳定的“爬坡”过程。“我们预测,慢性病互助计划每年的分摊金预计不会超过188元。”

蚂蚁集团副总裁、支付宝保险事业群总裁尹铭解释188元封顶分摊的稳定性时表示,慢性病人群的患癌发病率并不比普通人群更高,决定了这个分摊金额的稳定性。另外,相互宝加入人群从逐步增加到最终稳定后,分摊金额会越来越低于精算假设。

与大病互助计划和老年防癌计划一样,“相互宝?慢病互助计划”等待期90天。“慢病互助计划”也会对所有案件进行公示,每月的7日、21日是公示日, 14日、28日是扣款日。

邵晓东表示,相互宝虽然是商业产品,但运营内容具有公益性。相互宝商业利润更多来自于数据驱动来提升效率、降低成本,使平台在8%的管理费基础上保持稳定。“慢病互助计划”的救助链路与前两个互助计划一样,互助金实时发放,不会沉淀救助金。

尹铭说,蚂蚁没给过相互宝盈利的KPI,蚂蚁金服独有强大的科技应用能力,希望相互宝充分利用蚂蚁金服的平台力量,大力推动科技运用,减少人力成本。

细分人群成发展趋势

在健康保障领域,人群之间的年龄、疾病风险度各不相同。具有相同健康特点、保障需求的人进行分类保障,细分人群有利于更好地细分风险,精细化风险管理,增强可持续性。

在网络互助领域,这一发展趋势、规律也愈发明朗。

仍然以相互宝为例,2018年底,相互宝大病互助计划上线;2019年5月,相互宝上线了独立的“老年防癌计划”,面向60-70岁的老人提供防癌保障,这也是相互宝首个细分人群的互助计划。

比较相互宝三份互助计划可以看到,大病互助计划保障范围最广,慢病互助计划次之,老年防癌计划保障范围和互助金上限最低。

需要注意的是,这三大计划保障人群互有区隔,相互宝并不鼓励同时加入多个计划。

邵晓东认为,分人群的互助方式,能够精准满足不同人群的保障需求。6月1日开始,为了满足多样化的保障需求,相互宝大病互助计划的用户可以自主选择不同档位的保障额度,并按照保障额度等比例参与分摊。

尹铭表示,分人群将是互助行业的趋势,接下来相互宝会陆续推出新的互助计划。现在是按健康水平细分,未来还会细分行为特征,将同类群体聚集起来互帮互助。

巨头扎堆,网络互助方兴未艾

近年来,网上大病互助发展如火如荼。“0元加入、大病互助”这样的口号在过去8年里已吸引了逾亿人次加入网络大病互助计划。若按单人单次计算,相当于每9个中国人中就有一个人成为了网络大病互助会员。

5月7日,蚂蚁集团研究院发布全国首份《网络互助行业白皮书》显示,2019年我国网络互助平台的实际参与人数为1.5亿,预计2025年将达到4.5亿人,覆盖中国14亿人口的32%左右。

从发展规模角度,目前我国网络互助机构可以分为三类:

1.头部大型互助平台。目前,我国有三家分摊成员数量超过1000万规模的网络互助平台。

2018年11月上线的相互宝依托蚂蚁集团平台,至2020年3月底,成员超过1亿人。截至2020年3月底,水滴互助和轻松互助的成员数量分别超过 1400万人和1500万人。

2.中等规模互助平台。目前我国存在多家服务成员数量在几十万至1000万之间的网络互助平台。

首先,我国网络互助行业有“老四家”的说法,指壁虎互助、e互助、康爱公社、夸克联盟,其服务成员数量均在数百万级别。2016年创建的众托帮近年发展迅速,目前服务人群数量也达到数百万人。

其次,2019年百度、美团、滴滴、京东、苏宁、360等大型互联网公司纷纷抢滩网络互助行业,成立多家新兴互助平台。虽然这些新兴平台目前还处于发展早期,但由于背后有大型互联网公司支持,具备海量成员触达能力和各有特色的生态圈,具有一定发展潜力。

3.其他中小型网络互助机构。

在上述十几家大中型网络互助平台之外,市场上还有数十家中小型网络互助机构。这些机构正在探索可持续性发展模式,也存在一定程度的良莠不齐现象。

一家外资保险公司人士分析,目前互助平台发展势头无法阻挡,大家对健康越来越关注,大部分人都是“价格动物”,选择低门槛的互助平台很正常。

网络互助不能代替医保、商保

依托于互联网流量平台,网络大病互助计划利用低门槛优势,可以迅速建立流量入口,吸引一批有保障需求但购买力有限或者保险意识尚不足的人群,一定程度上能够普及保障意识和为民众提供一部分基础保障。

但需要特别厘清的是,网络大病互助计划并非真正的保险产品,也并非传统意义上的相互保险。网络互助不能替代医保、商保,三者功能作用互为补充。

如果说医保具有强制性、广覆盖的特点,商保强调自主风险管理,网络互助则是保险意识培育的敲门砖。如果拿食物进行比喻,大病互助计划类似于“餐后甜点”,医保是“主餐”,传统重疾险、医疗险是“营养餐食”。

从利润来源来看,保险公司具有刚性给付特征,须承担死差、利差、费差损等风险,而网络大病互助平台实际未承担风险,主要是维持平台合规合理运营并通过平台获取管理费。

从核赔风控模式来看,大病互助计划的风控是在分摊互助金时根据年龄和得病的病种来分成给付,且分担互助金时要公示给所有会员看,这使得作假更容易被会员举报。因此与传统保险相比,大病互助计划的道德风险不高。

虽然网络互助计划道德风险不高,但逆选择风险较传统保险高。保险是先分类先定价,互助计划是赔付时才分类。例如保险产品按照疾病、年龄、性别对客户风险进行分类,尤其是重疾险,年龄相差一岁,保费也有差异。目前网络大病互助计划在赔付时按照年龄大致分了几大类,比较粗放。

从条款稳定性来看,商业保险发展时间悠久,格式合同稳定性好,但文字艰涩,透明度需加强;网络大病互助计划基于会员间约定,修改规则具有灵活性和透明性,但稳定性不及商保。

例如相互宝于去年5月优化健康要求规则后,12月底再次提出调整规则,经过为期三天的相互宝成员意见征求后,今年起将愈后较好的轻度甲状腺癌和轻度前列腺癌移出保障范围,同时将戈谢病等五种罕见病纳入保障范围。

从兜底机制来看,我国经营有人寿保险业务的保险公司,除因分立、合并或者被依法撤销外,不得解散;经营有人寿保险业务的保险公司被依法撤销或者被依法宣告破产的,其持有的人寿保险合同及责任准备金,必须转让给其他经营有人寿保险业务的保险公司。大病互助计划则不然。一旦存留会员和需要领取互助金的人群出现失衡,互助计划不排除面临调整和结束的风险。

理论趋势来看,网络互助行业有望快速成为我国居民重要的医疗健康补充保障形式。随着数字技术获得更深层次应用,行业效率将进一步提升。从客户角度,在有一定保障意识、但收入水平不高时,网络大病互助计划是满足其基本保障的一个产品。

业内人士分析,网络大病互助是很好的创新,但需要解决的问题也不少,例如运营风险、信息风险、道德风险、法律风险等潜在风险将逐步显现。根据保险公司的经验,通常会在客户投保五年后开始看到理赔申请逐渐增多,互助平台可能也会有同样特征,届时大病互助平台的考验才会真正到来。

本文首发于微信公众号:券商中国。文章内容属作者个人观点,不代表和讯网立场。投资者据此操作,风险请自担。