清仓!高盛被砍仓84%,割肉航空股后,巴菲特为何又减持银行股?

摘要 作为投资行业的重量级人物,巴菲特的举动一直备受市场关注,5月15日,“股神”沃伦·巴菲特旗下伯克希尔·哈撒韦公司向美国证交会(SEC)提交了2020年一季度的持仓报告。根据美国证监会(SEC)的最新文件显示,巴菲特旗下伯克希尔哈撒韦(BRK.A.US)在5月11日-12日共出售了497786股美国合

作为投资行业的重量级人物,巴菲特的举动一直备受市场关注,5月15日,“股神”沃伦·巴菲特旗下伯克希尔·哈撒韦公司向美国证交会(SEC)提交了2020年一季度的持仓报告。

根据美国证监会(SEC)的最新文件显示,巴菲特旗下伯克希尔哈撒韦(BRK.A.US)在5月11日-12日共出售了497786股美国合众银行(USB.US)的股票,平均出售价格为33.04美元。减持后,伯克希尔哈撒韦仍持有美国合众银行150,474,505股,受此消息影响,美国合众银行次日收跌6.95%,截止最新股价为30.68美元。

巴菲特最新操作曝光,增持后又割爱银行股

航空和银行曾被认为是巴菲特的两大信仰,在5月初的股东大会上,巴菲特仍然表示看好银行股。但值得注意的是,在清仓航空股之后,近期巴菲特又开始卖他最钟爱的银行股了。

众所周知,巴菲特一向钟爱银行股。根据2020年2月伯克希尔·哈撒韦提交的2019年年底持仓报告,截止2019年12月31日,巴菲特旗下的伯克希尔共持有1.32亿股美国合众银行,持股比例为8.71%,也是是巴菲特的第8大持仓。在巴菲特前十大持仓中,还有摩根大通、美洲银行等银行股。

根据4月24日的报告显示,巴菲特又在4月15日对美国合众银行进行了增持,增持后巴菲特共持有1.51亿股美国合众银行股票,较2019年12月底增加1851万股。此番增持之后,巴菲特对美国合众银行的持股比例超过10%。这是巴菲特60年投资生涯中为数不多的持股超10%的举动之一。但值得注意的是,在刚刚过去的11日和12日两个交易日里,即使美国合众银行一直跌跌不休,巴菲特仍坚持减持了近50万股的美国合众银行。

与此相似的还有纽约梅隆银行,据巴菲特4月9日向美国证监会提交信息披露报告,4月7日、4月8日伯克希尔·哈撒韦以35.3至35.8美元每股的价格,合计减持86.91万股纽约梅隆银行股票,合计减持股票价值约3090万美元。而就在3月3日,巴菲特刚刚对纽约梅隆银行进行增持,巴菲特增持之后,纽约梅隆银行继续下跌,一度创下4年来新低26.09美元/股,距年内高点暴跌近30%。

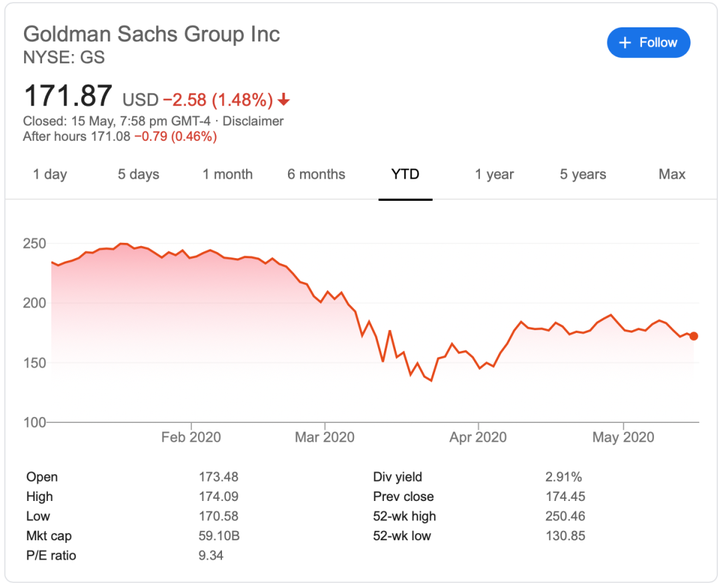

此外,在金融股中,一季度巴菲特还大幅砍仓高盛,累计减持1008万股,减持幅度达84%。根据一季报,高盛一季度净利润12.1亿美元,环比显著下滑,2019年四季度净利为19.2亿美元。截止5月15日,高盛股价收报171.87美元。巴菲特于2013年4月首度买入高盛,Whale wisdom预计其平均持仓成本为195.73美元。不过考虑到分红和股份回购,巴菲特在这只股票上也未必亏损。

估值跌入谷底,便宜的银行股值得买吗?

回归A股市场可以看到,在必选消费品强势反弹、迭创新高的当下,银行股显得非常落寞,尽管银行股的估值水平处于历史低位,银行类上市公司业绩增长也不错,但其在二级市场上的表现一直不尽如人意。随着全球降息潮来临,加之全球经济受影响衰退,银行板块也跌入谷底。

从一季度财报可知,整体来看,虽有疫情影响,但上市银行一季度业绩实现超预期增长,一季度有36家上市银行中22家银行营收实现双位数增长,18家银行盈利保持两位数增长,但业绩向左,估值向右。最新数据显示,银行板块近一个月平均市净率(PB)为0.66倍,再次创下新低。

不少机构都认为银行股具备长期投资价值,在已经披露年报的上市公司中,银行股就是险资最受青睐的行业。根据目前上市公司披露的一季报数据,保险资金重仓的银行股365.5亿股,市值3178.9亿元,占目前保险重仓股持仓总市值的29.1%,为险资仓位最重的行业。截至3月末,按照上市公司前十大流通股东持股口径计算,保险机构重仓股持股830.9亿股,持仓市值达1.09万亿元。

那么,估值屡创新低的当前是投资银行股的较佳买点吗?对此,华炎投资投资部副总裁李元凯介绍,国内银行股对比国外银行股的pe更低,安全边际更高,股息分红更高等优势,未来仍然看好银行股,为当前银行股投资会是相对较好的买点。

对此,绎博投资在接受私募排排网采访时表示,银行股具备长期投资价值。首先,2008年金融危机以来银行业监管趋严,以系统重要性银行为代表的部分大中型银行资本充足率提高,资产负债率持续下降,在可预期中国经济保持中速高质量增长的背景下,重要银行的资产质量将保持稳健。其次,银行股采用PB估值,相对于采用PE估值的成长性行业,净资产增速预期确定性非常高。最后,目前银行股PB处于历史估值区间底部,具备绝对估值优势,相对其他行业历史估值区间也具备相对估值优势。对于中长线投资者来说,目前是投资银行股的较佳买点。

淳石资本执行董事杨如意则指出,目前投资银行股是非常危险的,这是不得不说的,年报是去年年底的信息,不是现在的信息。根绝年报来买的话,已经滞后4个月了。由于疫情加上国家政策,银行发放贷款的风控尺度大于过往,再加上降准,银行可以放的量是超过前几年。所以后面银行坏账可能急剧增加,所以现在投资银行股是危险的。巴菲特也减持了银行,可以说巴菲特是及时止损,进行割肉。银行股具备长期分红价值,可以当做债券,但不具备长期价值投资逻辑,成长非常有限,目前也是投资银行股最危险的时点之一。

火星资产则认为,央行一系列宽松货币操作均系对4月召开的中央政治局经济工作会议明确提出的降息、降准要求的回应。从我们跟踪的几家主要银行一季报数据看盈利能力与资产质量均好于市场预期,但值得注意的是信用卡、小微贷款等零售资产逾期率环比还是出现较为明显的上行压力,后续需持续关注。