淘汰非理性玩家 PE/VC复投露端倪

摘要 -9615.76亿日元,创业史上最大年度亏损让软银(9984.TO)的“投资神话”破灭了。新冠肺炎疫情的暴发,令全球PE/VC市场遭受巨大冲击,软银等巨头们齐齐亏损,纷纷“割肉”。在资本寒冬和疫情的双重打击下,风投开始厌恶风险。一时间,国内募投市场形势空前严峻。不过,随着国内疫情逐步得到有效控制,复

-9615.76亿日元,创业史上最大年度亏损让软银(9984.TO)的“投资神话”破灭了。

新冠肺炎疫情的暴发,令全球PE/VC市场遭受巨大冲击,软银等巨头们齐齐亏损,纷纷“割肉”。

在资本寒冬和疫情的双重打击下,风投开始厌恶风险。一时间,国内募投市场形势空前严峻。

不过,随着国内疫情逐步得到有效控制,复工复产逐步推进,国内PE/VC市场的僵局正在被打破,募投市场开始回暖。

“长期来看,还是向好的。”5月22日,基石资本分析员李昀臻对记者表示,“金融环境才是影响创投发展的主要因素,疫情只是淘汰了不理性的玩家而已。”

巨头齐亏损

“眼下的世界形势严峻,每天都有坏消息。”日本软银集团董事长孙正义这样给2019财年(2019年4月至2020年3月)业绩说明会做开头。

北京时间5月18日下午,软银在业绩说明会上公布了当年财年的财务数据。财报显示,2019财年,软银息税前利润为-1.36万亿日元,折合约-126.68亿美元,;净利润为-9615.76亿日元,折合-89.73亿美元,而这一指标在上一财年为1.41万亿日元。

这是软银1981年创业以来最严重的一次亏损,也是2004财年后15年来首度净亏损。

软银将该财年的巨额亏损归因于旗下愿景基金(VisionFund)表现不佳。在截至3月31日的财季中,愿景基金亏损177亿美元。

软银公布的业绩说明资料显示,愿景基金向88家初创企业进行了投资,共计750亿美元。现在,这些企业的公允市值为696亿美元(不包括退出投资)。

截至财报期末,愿景基金仅有19个项目实现账面增长,有50个项目的账面价值小于最初的投资成本,19个项目的账面价值未有变动。

软银认为,出现这一结果的原因是新冠肺炎疫情在全球范围内的传播。疫情让“生产停滞、消费锐减、企业经营困难”,在总共61页的业绩说明PPT中,软银用了超过10页的篇幅来阐述新冠肺炎带来的影响,并将当前的情况与1929年的大萧条进行了对比。

在愿景基金的投资版图中,有一半左右的资产投资于七家公司,而它们中大多数所在的行业今年表现不佳。

其中三家为网约车公司,一家是酒店业务,还有一家为共享办公空间提供商WeWork。这些公司所在的行业遭受了新冠肺炎疫情的沉重打击。2019财年1―3月财季,因为前述几家公司的估值缩水,愿景基金亏损104.52亿美元。

“若疫情持续,则新财年集团投资业务将继续存在不确定性。”软银方面表示。

新冠肺炎疫情同样让全球其他PE巨头们损失惨重。

数据显示,2020年一季度,KKR(KohlbergKravisRoberts&;Co.L.P.)净亏损42.28亿美元,创下自2009年上市以来最差的单季度业绩,而其2019年全年净利润不过才有46.40亿美元。值得注意的是,第一季度,KKR的私募股权投资组合价值下降12%。

黑石集团(BlackStone)情况略好,一季度净利润为-26.07亿美元,而去年同期净利润为10.73亿美元,黑石集团的私募股权投资组合当季价值下滑21.6%,主要是受油价暴跌对其持有的能源资产的影响。剔除能源,其私募股权投资组合的价值下降11.1%,创下2008年以来最大的季度跌幅。

此外,美国另一上市PE巨头阿波罗全球资管一季度净亏损22.84亿美元,而去年同期净利润为3.16亿美元。

四家顶级PE机构中,凯雷投资集团(THECARLYLEGROUP)亏损最小,一季度净利润录得-7.09亿美元。

四家PE机构,无一家盈利,全部遭遇了2008年金融危机以来最严重的亏损。而这些亏损的背后,是一个个被投企业的估值缩水,甚至是破产倒闭。

国内募投形势回暖

类似的窘境,同样也出现在中国。

2月29日,签证企业百程旅行网发布《关于公司决定关闭公司启动清算准备的通知》表示,鉴于新冠肺炎疫情的暴发,旅游业受到了前所未有的打击,而百程也深受其影响,资金不能维持公司继续运转。

这是新冠肺炎疫情出现以来,国内倒下的第一家旅游平台。

自2000年成立至今,百程旅行网共完成四轮融资,其中最出名的两笔融资来自阿里与“公募一哥”王亚伟。

启信宝数据显示,股东出资参考信息中,尚有杭州阿里巴巴创业投资有限公司、瑞元资本管理有限公司、北京点睛致远投资中心等身影。

百程旅行网的关闭,也意味着资方们的投资打了水漂。

“出现亏损的机构还有很多,但都是关灯吃面,不愿意说。”5月19日,一位不愿具名的券商分析师对时代周报记者说。

疫情的出现,让本就在资本寒冬中艰难前进的中国PE/VC市场备受煎熬,机构募投退各环节的工作计划和节奏被打乱,项目投资延缓或停滞。同时,也极大打击了国内创投市场的积极性。

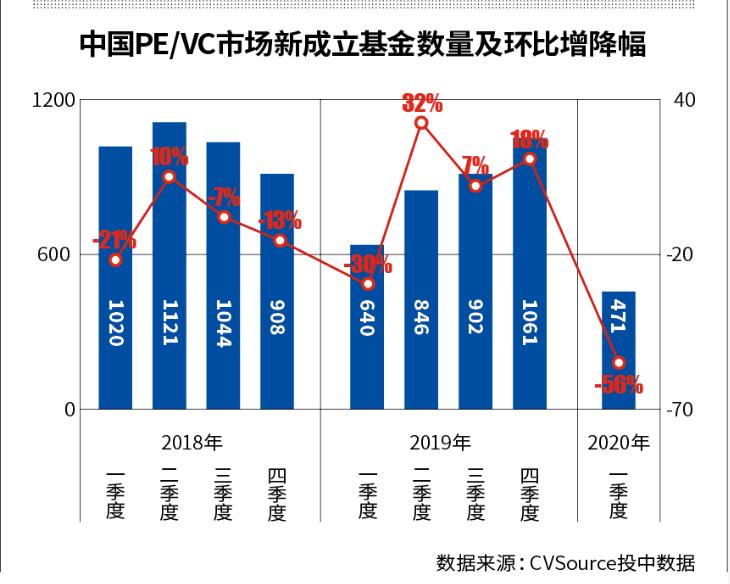

CVSource投中数据显示,2020年一季度,新成立基金471只,同比下降26%,环比骤降56%,与此同时创投交易数量骤减70%。

在788家PE/VC机构中,仅9家头部机构有较活跃的投资行为,红杉中国、腾讯、毅达资本位居前三,分别有24起、23起、16起,此外,高瓴资本、启明创投、经纬中国、深创投投资数量均超过10起。绝大多数机构仅投资1起或尚未参与投资,创投行业整体仍处于低迷的运营状态。

一向稳定的中国私募股权市场同样发展艰难。

CVSource投中数据显示,一季度,私募股权投资交易数量及规模双双创下历史新低:私募股权投资数量仅289起,同比锐减六成;交易总规模虽降幅不大,但主要由高瓴资本417亿元入主格力的重磅交易贡献。

“现在PE/VC已经倾向于投后期。”李昀臻告诉记者,机构普遍专注已投项目投后管理服务,加强对已投项目运营状况、财务状况的了解,关注疫情下企业的生存和未来的发展问题,提供相应的指导和支持,“还是为了求稳”。

不过,随着国内疫情逐步得到有效控制,VC/PE市场出现回暖迹象。

CVSource投中数据显示,与疫情最严重的2月相比,4月的募资市场新成立基金强势回调,数量骤增196%。另有19只基金募集完成,规模达132亿美元,其中多只基金完成超额募资。

此外,随着疫情阴霾减退,各行业的投资逐步开展,PE/VC投资活跃度回升。投中网统计,4月份,共计有23个省市区启动了PE/VC投资活动。

尽管募资市场已有回温迹象,但各项数据与2019年同期水平相较,尚有较大差距。4月的募资市场新成立基金与去年相比仍减少17%。

交易数量共计352起,虽与2月相较回升82%,但同比减少57%;投资规模共计90.42亿美元,虽与2月相较回升91%,但同比仍减少44%。