中1签或赚10万?券商打新浮盈8645万,多只新股遭爆炒,港股打新收益几何?

摘要 在经历了4月份的低迷之后,近期新股表现开始回暖。近两周的新股市场可谓是喜事连连,非科创板新股方面,一字涨停板普遍达到了7个及以上,芯瑞达(行情002983,诊股)、贵州三力(行情603439,诊股)、北摩高科(行情002985,诊股)则达到了10个以上。随着新股回暖迹象逐步明显,打新的中签收益也十分

在经历了4月份的低迷之后,近期新股表现开始回暖。近两周的新股市场可谓是喜事连连,非科创板新股方面,一字涨停板普遍达到了7个及以上,芯瑞达(002983,诊股)、贵州三力(603439,诊股)、北摩高科(002985,诊股)则达到了10个以上。

随着新股回暖迹象逐步明显,打新的中签收益也十分可观。在近期新股中,新产业(300832,诊股)、北摩高科、万泰生物(603392,诊股)的单签盈利都超过了3万元。更大的惊喜是,上周还出现了两只中一签或赚10万的“大肉签”。

三人行(605168,诊股)的发行价为60.62元/股,凯迪股份(605288,诊股)的发行价为92.59元/股。按照44%的涨幅计算,其中三人行上市首日涨停可赚2.67万元,如果达到8个涨停,则每签盈利将超10万元。凯迪股份上市首日涨停可赚超4万元,只要5个涨停就能赚超10万元,7个涨停可以赚超14万元,将会超越斯达半导(603290,诊股)成为今年最赚钱的新股。本周三,还将会迎来一个打新的“小高峰”,当日有4只新股连发,分别是浙江力诺(300838,诊股)、博汇股份(300839,诊股)、松井股份(688157,诊股)和燕麦科技(688312,诊股),此外本周二、周五也各有一只新股可打。

新股赚钱效应显著,券商打新浮盈8645万

说到打新,不得不提科创板,相比科创板新股财富效应,主板和中小创打新收益逊色得多。科创板新股经历了由热到冷再到热的轮回,去年7月22日上市的安集科技(688019,诊股)、8月8日上市的柏楚电子(688188,诊股),中一签新股均能赚超10万元。但此后科创板出现了深幅回调,绝大多数个股股价遭腰斩,新股从中一签赚超10万元,到中一签仅赚数百元直至亏损,仅用了3个多月时间。不过,随着后面A股科技股持续走牛,科创板股票又迎来强劲反弹行情,新股上市频遭爆炒,上市首日动辄涨超两三倍,甚至出现了涨超5倍的新股。

自科创板正式开板后,不少券商都重回“打新战队”,对于一些热门新股,券商的关注度一直居高不下。今年二季度以来公布网下机构询价情况的22只新股中,券商已获打新浮盈高达8941万元,其中,6只科创板新股为券商来带8645万元的浮盈,占比高达96.69%。

近期,科创板新股上市后的赚钱效应也持续明显。根据数据显示,5月上市的5只科创板新股中,有4只的首日成交均价较发行价高出100%以上。其中,5月21日上市的奥特维(688516,诊股)的首日成交均价较发行价高出160%,5月11日上市的凌志软件(688588,诊股)首日成交均价较发行价高出289%。

对此,航长投资研究部表示,科创板扶持优质科技公司的地位不会改变,因此不会缺乏投资机会。打新收益取决于发行节奏、上市定价、情绪和市场流动性等,上市初期定价体系未成熟,股价表现的是探索边界的过程,近期市场情绪正常、流动性偏松、发行家数不多,打新红利尚存。

上海耀之投资总监陈永强向私募排排网介绍,科创板高估值是现在整体宏观环境下的正常现象;现在的科创板公司集中于创新药,医疗器械,半导体产业链等行业,这些行业本来在A股的估值就不低,因此现在的估值水平应该是符合大多数市场参与者的预期的。而且科创板中集中了部分盈利能力不强,但对于产业链有着战略性重要地位的公司,因此在可见的未来,打新获取收益仍将是大概率事件;但同时也需要警惕的是,科创板新股发行价格过高导致的打新收益下降风险。

对于打新的收益,绎博投资认为,目前新股中签之后收益率依然可观,一方面与投资者热情有关,更重要的因素依然是取决于价值,包括IPO发行估值、竞争力、成长预期、行业同类公司估值水平等多种因素决定。相信随着注册制推向深入,IPO定价逐步市场化和新股供给逐步市场化,中小盘股票的估值区间有望进一步下移,打新收益率会逐渐走低。

在新股市场中,港股超高的打新收益率也一直吸引着越来越多的投资者加入打新阵营。受全球疫情蔓延影响,全球金融市场出现剧烈波动。多国金融市场接连出现恐情绪扩散引发暴跌,港股市场亦未能幸免。在IPO方面,新股上市的数量虽然受到了影响,但新股认购的热度却居高不下,仅一个季度,港股IPO认购已经出现了3只超额认购倍数超1000倍的新股,而2019年全年,超额认购倍数超过1000倍的新股仅有一只。

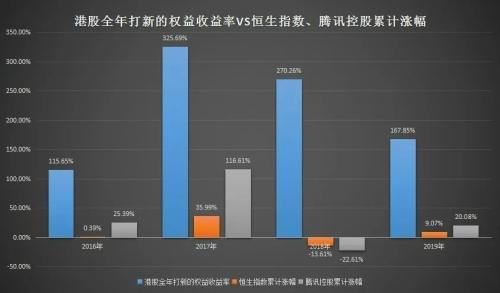

港股新股认购的参与度大幅提高的背后,主要是近年来超高的港股打新收益率。根据统计数据显示,自2015以来,港股全年打新的权益收益率就一直保持着超高的水平,2020年至今港股打新权益收益率约34.77%,而2016-2019年,港股全年打新的权益收益率同样表现出色分别为115.65%、325.69%、270.26%和167.85%,而同期港股恒生指数累计涨幅分别为0.39%、35.99%、-13.61%和9.07%,可以说是远远跑赢大盘。

4月以来,港股新股认购市场在诺诚健华-B、康方生物-B、沛嘉医疗-B等未盈利生物医药明星股的带动下,热度持续升温。事实上,带“B”的未盈利生物医药股已经成为众多投资者打新重点关注对象,一度出现了引爆市场的局面。从2018年第一支未盈利生物医药股歌礼制药-B上市至今,已经有18支未盈利B制药公司上市。与此同时,越来越多的信号显示,包括百度、携程、京东、网易等在内的中概股明星公司都在筹划赴港二次上市,也将吸引越来越多的投资者加入打新阵营。

对于港股打新,航长投资研究部认为,香港市场因其包容性和开放性吸引大批优质公司上市,近年打新机会也被充分认识。港股打新有一定的规律和偏好性,采用一些简单的筛选策略即可获得较高的成功率。一般大市值的公司以及医药生物、教育科技等行业会比较受青睐,上市后收益较为确定,其他边缘化的小公司定价偏误较为严重,上市波动也会很大。

上海耀之投资总监陈永强指出,港股打新要区别上市标的,近期由于创新医药和物业等行业公司批量上市,而目前这些板块市场热度极高,所以会出现认购倍数和打新收益率偏高的情形出现。从底层逻辑来看,ipo公司的资质才是最关键的。因此我们认为近期的ipo数据表现不具有持续性,但长期来看,仍然有很多优质的公司选择在港股上市,而这些公司仍然会获得很好的收益。