民生证券转战上海在即 控股股东违规质押股权领罚

摘要 民生证券增资扩股转战“上海滩”在即,控股股东却并不让人省心。泛海控股因违规展期质押民生证券大量股权,日前收到了监管罚单,近年间,资金压力悬顶的泛海控股频繁且高比例质押民生证券股权,也为后者管理经营的稳定性埋下隐患。接下来民生证券如何在强者恒强的竞争格局下谋得可持续发展吸引市场关注。股东违规质押股权领

民生证券增资扩股转战“上海滩”在即,控股股东却并不让人省心。泛海控股因违规展期质押民生证券大量股权,日前收到了监管罚单,近年间,资金压力悬顶的泛海控股频繁且高比例质押民生证券股权,也为后者管理经营的稳定性埋下隐患。接下来民生证券如何在强者恒强的竞争格局下谋得可持续发展吸引市场关注。

股东违规质押股权领罚

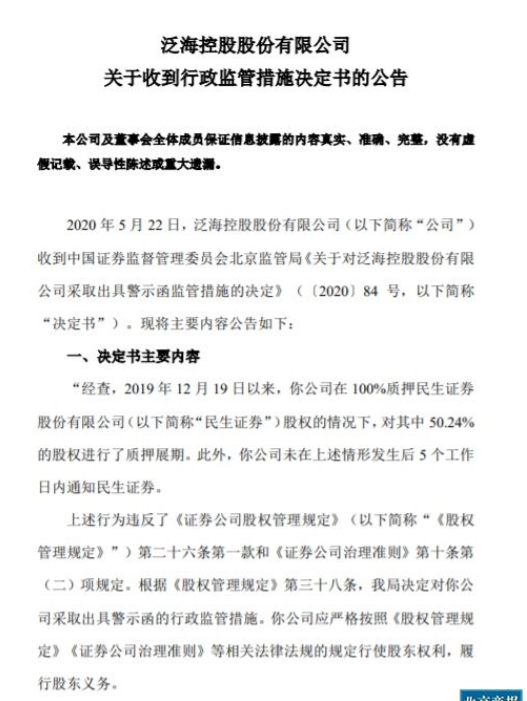

5月25日,泛海控股披露了北京证监局对公司下发的行政监管措施决定书,其中提到,2019年12月19日以来,泛海控股在100%质押控股子公司民生证券股权的情况下,对其中50.24%的股权进行了质押展期。此外,泛海控股未在上述情形发生后5个工作日内通知民生证券。

北京证监局指出,上述行为违反了《证券公司股权管理规定》(以下简称“《股权管理规定》”)第二十六条第一款和《证券公司治理准则》第十条第(二)项规定,决定对泛海控股采取出具警示函的行政监管措施。

北京商报记者注意到,2018-2019年期间,泛海控股一直将民生证券作为其质押融资的重要标的。从最新的质押情况来看,Wind数据显示,泛海控股作为出质人在2019年12月19日以民生证券作为出质标的,向厦门国际银行北京分行进行了3笔质押融资,合计出质股权数额为14.3亿元。再向前翻看民生证券的质押记录,Wind数据显示,目前泛海控股出质的民生证券股权有13笔登记状态为有效,出质股权数额合计达78.78亿元,中信信托、长安国际信托、英大国际信托、北京国际信托等均是其重要质权人。

频繁且大量质押子公司股权夹藏隐患。民生证券今年3月发行的《2020年面向合格投资者公开发行公司债券(第一期)募集说明书》中就曾提示泛海控股高比例质押公司股权带来的风险。

“截至2019年9月末,民生证券控股股东泛海控股持有公司843077.24万股,其中已办理股权质押总股数843066.67万股,占其持有公司股份的99.99%,占公司总股本的87.64%。公司控股股东所持公司股权质押比例较高,需关注股权质押的平仓风险可能导致控制权的非正常转移,影响公司管理经营的稳定性,进而对公司的偿债能力产生不利影响。”民生证券表示。

谈及高比例质押子公司股权存在的风险,券商投行从业人士何南野对北京商报记者表示,股权质押比例过大,不利于子公司股权结构的稳定性。一旦股权质押贷款无法偿还,民生证券控股权可能会易主,控股股东将发生变更,由此使得民生证券战略定位和业务方向可能都发生重大变化。

事实上,监管对于证券公司股东质押公司股权也早有规定。《股权管理规定》第二十六条第一款提出,证券公司股东在股权锁定期内不得质押所持证券公司股权。股权锁定期满后,证券公司股东质押所持证券公司的股权比例不得超过所持该证券公司股权比例的50%。而泛海控股质押民生证券股权的比例已超出50%的标准。

“严格意义上来讲,超过50%就算违规了,整改方式也很简单,把贷款归还掉解除质押就行,关键是有钱还。”沪上一位券商分析人士对北京商报记者表示。

首创证券研发部总经理王剑辉也向北京商报记者指出,一般而言,出质人把股权质押给了银行或其他资金方获得融资,钱归还即可解除质押,关键在于目前出质人是否有钱来回购这些质押的股权,或者是否可以通过其他方式转让解除困境,尚需要各方进行协调。

对于是否有采取整改措施,北京商报记者尝试采访泛海控股,但截至发稿尚未获得对方回复。

引国资入局将“移师”上海

事实上,频繁质押控股子公司大量股权背后凸显的是泛海控股资金承压的局面。近年间,泛海控股逐渐从地产向金融转型,业务版图囊括了证券、信托、保险、期货、基金、资产管理、互联网金融等领域,不过房地产业务加上一系列兼并收购以及频繁发行债券带来的债务压力始终在公司头上萦绕。Wind数据显示,2017年末-2019年末,泛海控股资产负债率分别为85.36%、86.6%、81.39%,始终处于较高水平。

面对资金问题,为子公司民生证券引入战略投资者成为了泛海控股缓解流动性压力的渠道之一。

根据泛海控股4月29日在一季报中披露的最新情况,民生证券拟实施增资扩股,以非公开发行股份的方式向不超过20名投资者募集资金合计不超过25亿元。经磋商,共有15名投资者参与民生证券上述增资扩股,共计出资约25亿元,泛海控股持有民生证券的股权比例由87.65%降至73.59%。上述资金已全部到位。

增资扩股25亿元“开花”,泛海控股还在筹划“送女”到上海“扎根结果”。据泛海控股此前公告,具有上海国资背景的企业入股民生证券事项正在磋商,初步计划采用公司转让民生证券部分股权的方式,定价拟为1.361元/股,涉及金额不超过40亿元,具体投资者、协议条款等要素尚在洽商中。根据整体工作安排,民生证券拟将其注册地由北京市东城区迁至上海市浦东新区。

民生证券此番增资引战合计不超过65亿元,靴子一旦落地,泛海控股的股权将被稀释,但也将为其缓解一定的资金压力。

不过,高比例股权质押依旧为民生证券后续的经营发展埋下隐患,上述分析人士向北京商报记者指出,眼下民生证券被质押的股权过高,尤其是控股股东的质押股权比例过高,是公司未来潜在的重要风险,难免会对后续增资扩股当中吸引其他战略投资者的入股产生不利影响。

稳团队急推股权激励计划

民生证券成立于1986年,虽是一家拥有30余年发展历史的老牌券商,但在业内并不冒头,经营水平在行业中居于中游。根据中国证券业协会公布的数据,2018年民生证券总资产、净资产、营业收入、净利润分别位于行业的第39名、41名、49名、62名。回顾近年成绩单,民生证券业绩受市场行情变化影响波动较大。Wind数据显示,2016-2019年,民生证券净利润分别为1.58亿元、3.82亿元、0.95亿元、5.32亿元。

在各业务线中,民生证券的投行业务表现相对出彩,Wind数据显示,作为主承销商,2019年民生证券一级市场承销收入排名居于行业第12名,另外,2019年承销数量、金额分别位于行业第27名、38名。

因缺乏强力资本支持,民生证券在近年也存在着一定负债压力,对业务扩张形成掣肘。截至2016年末、2017年末、2018年末和2019年末,民生证券负债总额分别为225.15亿元、235.20亿元、289.69亿元和331.34亿元。对于负债总额的增加,民生证券在债券募集说明书中表示这主要系公司外部融资余额增大所致。未来随着公司业务的继续扩张,公司负债规模有进一步扩大的可能,可能会对公司的偿债能力造成一定不利影响。

此次增资扩股及引入国资背景股东如果顺利,无疑将为民生证券后续做大做强增添助力。

“在当前券商头部效应越发明显的格局之下,引入国资背景的股东,不断实现股权结构的分散化和多样化,是很有必要的。一方面,国资股东的进入,将对民营券商起到很好的增信和背书作用,有利于提升品牌形象和信任度。另一方面,国资股东往往具有较丰富的业务资源和资金资源,可以为民营券商未来业务的发展提供巨大的支持。”何南野如是说。

对于上海国资背景的企业入股事项进展以及民生证券发展规划等问题,北京商报记者尝试采访泛海控股、民生证券。民生证券人士表示,以公告为准。

“移师”上海提上日程,民生证券主要高管却发生工作调整。根据5月19日上海市人民政府披露的人事任免通知,民生证券总裁周小全将赴任上海联合产权交易所有限公司总裁。

北京商报记者关注到,作为引入战略投资者的同步计划,民生证券为了吸引和保留核心团队在近日推出了员工激励计划。民生证券拟以不超过2.3亿股股份实施员工股权激励计划。激励对象为民生证券董事长、高级管理人员、董事总经理、总部部门负责人、分支机构负责人、子公司高管、总监及以上职级员工以及其他核心骨干员工,激励对象不超过150人。

转战“上海滩”,民生证券将如何保持公司经营管理、团队的稳定性以及接下来如何在激烈市场竞争中谋得可持续发展,市场将持续关注。

北京商报记者 孟凡霞 马嫡