南京证券业绩喜忧参半!净利增两倍,投资业务增三倍,经纪业务增速落后于同行

摘要 财联社(北京,记者高云)讯,南京证券业绩藏隐忧!4月1日,南京证券发布2019年年报显示,2019年实现营收22.02亿元,同比增78.44%;归属于母公司股东的净利润7.1亿元,同比增206.24%。每股收益0.22元。拟每股派发现金红利0.7元,总计派发2.31亿元,占净利润的32.53%。对于

财联社(北京,记者 高云)讯,南京证券业绩藏隐忧!4月1日,南京证券发布2019年年报显示,2019年实现营收22.02亿元,同比增78.44%;归属于母公司股东的净利润7.1亿元,同比增206.24%。每股收益0.22元。拟每股派发现金红利0.7元,总计派发2.31亿元,占净利润的32.53%。

对于业绩的增长,公司表示,主要是受市场回暖、公司加强业务开拓等因素影响。

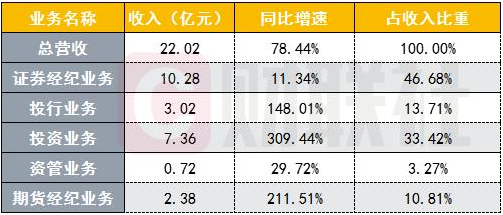

分业务条线来看,证券经纪业务营业收入同比增长11.34%,但该业务增速落后于同行业26.34%的增速水平。证券投资业务营业收入同比增长309.44%,投资银行业务营业收入同比增长148.01%,资产管理业务营业收入同比增长29.72%,期货经纪业务营业收入同比增长211.51%。

从业务占比来看,证券经纪业务与投资业务成为公司收入的主力军,分别占收入的46.68%、33.42%。

报告期公司营业成本12.47亿元,同比增长35.21%,其中,业务及管理费较上年增加3.41亿元,同比增长40.18%,是营业成本增长的主要因素。

经纪业务净收入行业排名51位

经纪业务收入增速落后于行业水平。报告期内,公司证券经纪业务实现营业收入10.28亿元,同比增长11.34%。中国证券业协会数据显示,证券公司证券经纪业务收入较上年同期增长明显,2019年全行业实现代理买卖证券业务净收入(含席位租赁)787.63亿元,同比增加26.34%。

公司金罗盘APP用户数较上年末增长35.8%,月活用户及交易量占比等均有所上升。公司表示,报告期内,加大了技术系统建设和优化力度,不断完善金罗盘APP等系统的功能和智能化水平,

报告期内,公司经纪业务客户数量同比增长8.06%,代理股票基金交易量1.26万亿,同比增长35.82%,实现代理买卖证券业务净收入(含席位租赁)3.78亿元,同比增长25.77%,行业排名51位。

两融业务收入降幅超过同行业

两融业务的利息收入降幅超过同行业表现。报告期末公司融资融券业务融出资金余额49.56亿元,较报告期初增长32.57%,报告期融资融券业务实现利息收入3.39亿元,同比减少8.25%。

据中国证券业协会数据显示,报告期末,沪深两市融资融券业务余额10,192.85亿元,较上年末增长34.88%,融资融券业务日均余额9,116.45亿元,与上年基本持平,全行业实现融资融券业务利息收入651.68亿元,同比减少3.04%。

南京证券质押业务收入逆势增长。报告期内,证券公司对股票质押业务风险重视程度提升,股票质押业务规模维持下降趋势。

报告期末南京证券股票质押业务规模20.45亿元,均为自有资金出资,较报告期初减少17.29%,平均履约保障比例为347.32%,报告期实现利息收入1.66亿元,同比增长22.76%。

同行业来看,中国证券业协会的数据显示,截至报告期末证券公司自有资金融出规模为4311.46亿元,较上年末减少30.25%,全行业实现股票质押回购业务利息收入351.88亿元,同比下降24.07%。

公司表示,报告期内公司稳步拓展融资融券业务,优化业务系统和流程,开展精准营销,继续做大客户基础,同时强化合规风控等基础性工作;股票质押业务方面,严格落实监管要求,梳理和完善业务流程,对存在的不足及时进行整改,有针对性地强化各业务环节的风险防控,推动业务平稳发展。

证券投资业务收入增超三倍

报告期内,公司证券投资业务实现营业收入7.36亿元,同比增长309.44%。

从市场环境来看,截至2019年末,上证综指、深证综指全年累计上涨22.30%、35.89%。债券市场指数亦有所上涨,中债指数较上年末上涨0.65%,同时,受内外部因素影响,债券市场收益率震荡下行,债券市场违约呈现上升趋势。

公司表示,报告期内,自营权益类及衍生品投资业务方面,公司加强重点行业、领域的研究调研,积极把握市场行情,坚持价值投资导向,加大对业绩确定性和成长性较强行业资产的配置,并通过波段操作获取绝对收益,同时加强量化研究,通过衍生品工具构建量化多策略投资体系,探索自营业务盈利的新模式;报告期内,为拓宽自有资金投资领域,延伸投资业务链条,提升自有资金使用效率和收益水平,同时为公司相关业务开展提供支持平台。

公司新设全资子公司蓝天投资,从事另类投资业务。报告期内实现营业收入1.08亿元,主要是持有的交易性金融资产公允价值变动损益;固定收益类投资方面,在严控风险的前提下提升中高等级信用债比例,取得了较好收益。

主承销家数行业排名48位

报告期内,公司投资银行业务实现营业收入3.02亿元,同比增长148.01%。

报告期内,股权融资方面,公司完成1单科创板IPO项目,项目募集资金17.49亿元;完成1单非公开发行项目,项目融资金额2.72亿元,1单配股项目成功过会;完成1单重大资产重组项目。根据中国证券业协会统计数据,公司股票主承销家数和金额行业排名分别为48位和37位。

债权融资方面,公司主承销(联席/牵头主承销)各类债券18只。新三板业务方面,推荐1家挂牌,完成3个定增项目。

资管业务方面,报告期内新运作集合资管计划2只、单一资管计划3只。截至报告期末,公司资产管理业务总规模267.05亿元(母公司口径),同比下降22.92%,其中集合资管产品规模3.14亿元,单一资管产品规模263.91亿元,较上年末分别下降6.55%和23.08%。报告期内,受益于较好的投资业绩,公司资产管理业务营业收入同比有所增长,2019年度实现营业收入7,239.62万元,同比增长29.72%。

期货经纪业务。报告期末客户数量较上年末增长43.99%,报告期内代理交易额1.17万亿元,同比增长74.47%,期货经纪业务实现营业收入2.38亿元,同比增长211.51%。

公司表示,报告期内,公司控股子公司宁证期货把握市场机遇,积极开展营销活动,做大总量;推进运营体制改革,优化组织架构,强化业务协同。

员工均薪增逾三成,人均37万元

依据“本期工资福利总额=期末应付职工薪酬-期初应付职工薪酬+支付给职工以及为职工支付的现金”公式来算,2019年,南京证券员工获得的工资福利总额为7.06亿元,同比增34.16%。至2019年年末,南京证券共有员工1868人,同比增加30人;粗算下来,南京证券员工2019年获得的平均薪酬为37.77万元,同比增32%。

高管薪酬方面,2019年度公司董监高共获得税前薪酬1122.45万元,与2018年相比增37.6%。薪酬高于50万元的有3人,其中董事长李剑锋薪酬为59.24万元;薪酬高于60万元的有8人,薪酬高于70万元的有1人,薪酬高于80万元的有2人,薪酬高于90万元的仅有1人,财务总监刘宁薪酬为91.75万元。