2019年11家再保险公司画像:那些站在风险分散链条最顶端的机构!

摘要 2019年11家再保险公司画像:那些站在风险分散链条最顶端的机构!先说结论:1、2019年再保险行业保费收入1576亿元,同比增速15%。再保险公司也需要分散风险,所以他们也会有分出保费,分出保费规模523亿元,同比下降1.5%。分出保费规模约占其收入的1/3。从各家公司披露信息来看,我们无法准确判

2019年11家再保险公司画像:

那些站在风险分散链条最顶端的机构!

先说结论:

1、2019年再保险行业保费收入1576亿元,同比增速15%。再保险公司也需要分散风险,所以他们也会有分出保费,分出保费规模523亿元,同比下降1.5%。分出保费规模约占其收入的1/3。

从各家公司披露信息来看,我们无法准确判断寿险和产险的比例。但是我们从“13精”数据库中的寿险公司和财险公司报表中可以发现,寿险分出保费 840亿元;财险 1086亿元,合计1927亿元。寿险分出与产险分出的比例大致在4:5。

另外,这个数据要大于再保险公司的分保费收入1576亿元,主要可能是受国际市场业务影响。

2019年再保险行业净资产规模达到608亿元,平均投资资产规模1919亿元,再保险行业2017-2019年的杠杆分别为:2.8、3.1和3.2。

2019年再保险行业营业利润规模达到49.7亿元,同比增速34.3%。其中,投资收益91.4亿元。

2、按照惯例,我们分别给出了再保险公司的保费规模、分出保费占比、净资产收益率(ROE)、投资收益率、分保手续费率和薪保比等6个指标的排行情况。

其中,2019年中再寿险保费规模554亿元,居第1位;

2019年德国通用再保公司的分出保费占比仅为0.9%,是最低的。慕再、瑞再和汉诺威再分出比例较高。

2019年德国通用再保公司ROE最高,为33%,其次是中再寿险12.3%;

2019年前海再保险公司投资收益率为5.9%,居第1位;其次是人保再保险公司5.5%;

由于财寿险业务差异较大,而再保险公司业务结构也各不相同。理论上,分保手续费率和薪保比指标没有太强的直接可比性。罗列出来,仅供参考对标公司指标。

正文:

有心的小伙伴会发现,“13精”数据库财务数据模块中公司类型在财险公司、寿险公司的基础上,进一步扩展到资管公司、保险集团和再保险公司的三大财务报表。针对财险公司和寿险公司,我们主要通过“13精”竞争力排行榜进行分析。

资管公司经营业绩,5月份我们专门做过分析,可见《2019年25家保险资管经营业绩排行榜(“13精”数据库第70周更新公告)》。

除保险资管公司外,再保险公司也是保险行业的一个主要组成部分。目前,11家再保险公司披露了近三年的年度财务信息,“13精”将其收录到数据库当中。据此,我们将针对11家再保险公司经营业绩进行汇总比较。

1

再保险行业

经营规模状况

图1.1给出了近三年再保险行业的保费收入(全部为分保费收入)和分出保费状况。

2019年再保险行业保费收入1576亿元,同比增速15%。再保险公司也有分出保费,分出保费规模523亿元,同比下降1.5%。分出保费规模约占其收入的1/3。

从各家公司披露信息来看,我们无法准确判断寿险和产险的比例。但是我们从“13精”数据库中的寿险公司和财险公司报表中可以发现,寿险分出保费840亿元;财险1086亿元,合计1927亿元。寿险分出与产险分出的比例大致在4:5。

另外,这个数据要大于再保险公司的分保费收入1576亿元,主要可能是受国际市场业务影响。

图1.2给出了近三年再保险行业净资产与平均投资资产规模。2019年再保险行业净资产规模达到608亿元,同比增速16.1%;

与之对应,原保险行业的净资产规模约2万亿元,同比增速超过20%。

2019年再保险行业平均投资资产规模1919亿元,同比增速17.8%;原保险行业平均投资资产规模约14万亿元,同比增速超过18%。

结合前面的净资产分析,再保险行业2017-2019年的杠杆分别为:2.8、3.1和3.2。

需要说明的是,原保险行业部分数据指标是根据已收集到164家财寿险公司数据加总而得,下同。

2

再保险行业

经营绩效状况

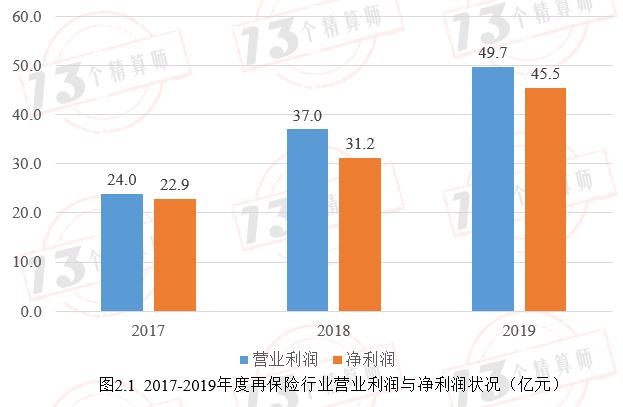

图2.1给出了近三年再保险行业经营利润和净利润状况。2019年再保险行业营业利润规模达到49.7亿元,同比增速34.3%。

2019年再保险行业净利润规模45.5亿元,同比增速45.6%。

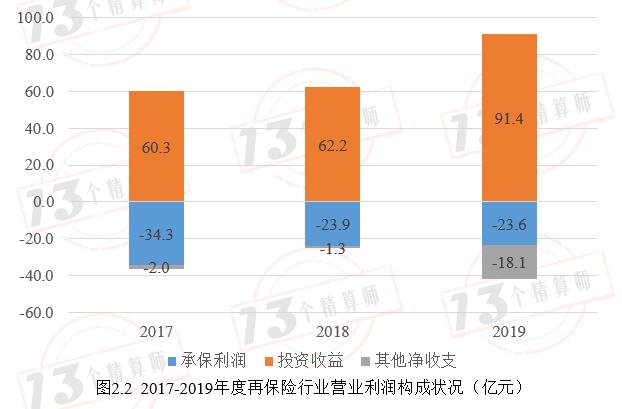

图2.2给出了近三年再保险行业营业利润的组成结构。2019年再保险行业投资收益91.4亿元,承保利润亏损23.6亿元,其他净收支亏损18.1亿元。不难发现,营业利润的主要贡献来自于投资收益。此处承保利润称呼可能并不准确,因为再保险公司的保费收入中还有相当大的寿险业务,而寿险业务一般不这样分析。财险业务的承保利润相当于寿险业务中“剩余边际+营运偏差-准备金评估要求成本”。大家暂时可勉强用之。

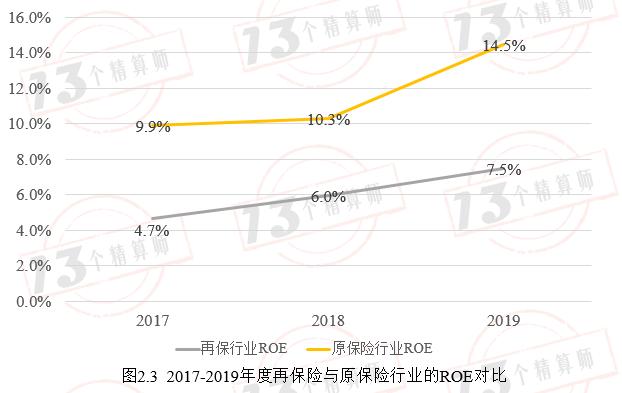

进一步,我们计算了原保险行业和再保险行业的净资产收益率状况。2019年再保险行业净资产收益率为7.5%,原保险行业净资产收益率为14.5%(主要是少数头部公司拉起来的)。

3

再保险行业

分保手续费率

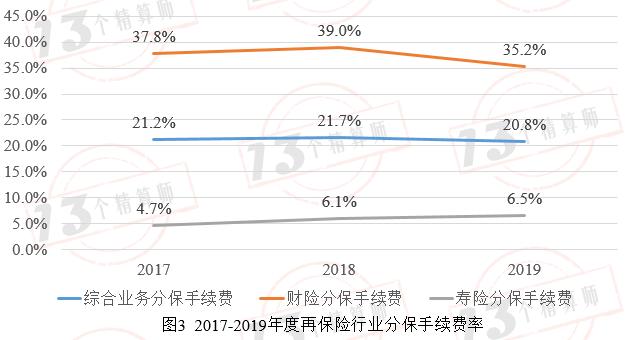

分保手续费率是再保险公司经营管理的一项重要指标,相当于原保险公司的业务手续费率。该指标使用的是分保费用除以分保费收入计算而得。

由于业务本身的差异,财险和寿险分保手续费率存在很大差异。对此,我们根据再保险公司附注信息,尽力区分再保险公司分保费收入的业务类型。

图3给出了近三年再保险业务分保手续费情况。2019年财险业务分保手续费率35.2%,寿险业务分保手续费率6.5%。

4

再保险行业

薪保比

薪保比一直是我们衡量原保险公司,尤其是财险公司的人力绩效指标,该比值越低表明人力绩效越高。

该指标使用的是支付给职工以及为职工支付的现金与保费收入的比值计算而得。

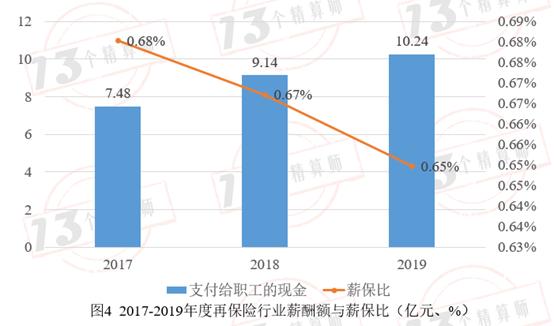

图4给出了近三年再保险行业支付给职工的薪酬金额。2019年再保险行业职工薪酬10.24亿元,薪保比为0.65%,薪保比指标连续三年下降。

5

再保险公司

主要经营指标大排行

表1-表6我们分别给出了再保险公司的保费规模、分出保费占比、净资产收益率(ROE)、投资收益率、分保手续费率和薪保比等6个指标的排行情况。

表1给出了再保险公司的保费收入排行榜。2019年中再寿险保费规模554亿元,居第1位;

表2给出了再保险公司分出保费占保费收入的比重排行榜。令人意外的是,2019年德国通用再保公司的分出保费占比仅为0.9%,是最低的。慕再、瑞再和汉诺威再分出比例较高。

可能的原因是,再保险公司的转分出比例在2018到2019年有一个很明显的转分出比例的上升,这个主要是在过去几年中整个再保险行业保费增速很快,整体的分入保费数额也屡创新高,这给整个再保行业的风险管理、相应的资本要求以及偿付能力管理上都带来了越来越高的挑战,转分保作为这些管理项目中的重要选项也越来越被采纳。

另外,考虑到有些转分保安排会涉及到存量业务的一次性转出,也必然会对某个单个年度的分出保费/分入保费的比例造成一定的失真,但是因为没有进一步的细分数据,所以只能进行简单列示。

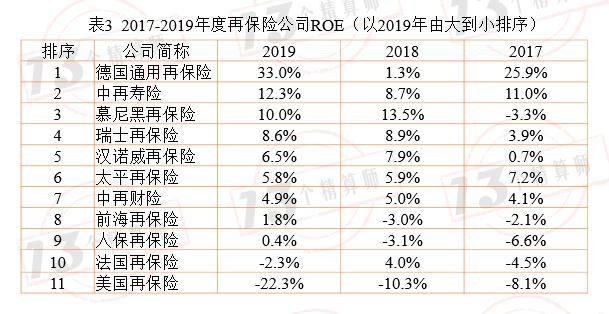

表3给出了再保险公司净资产收益率排行榜。2019年德国通用再保公司ROE为33%,其次是中再寿险12.3%。

表4给出了再保险公司投资收益率排行榜。2019年前海再保险公司投资收益率为5.9%,居第1位;其次是人保再保险公司5.5%。

表5给出了再保险公司分保手续费率的排行榜。

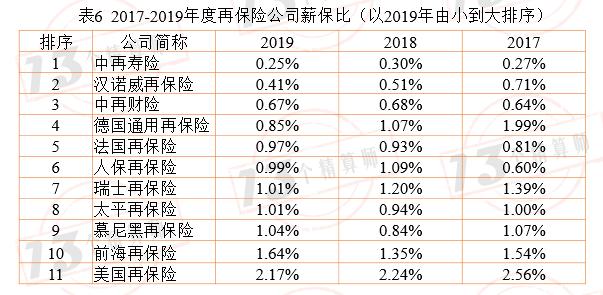

表6给出了再保险公司薪保比排行榜。

由于财寿险业务差异较大,而再保险公司业务结构也各不相同。理论上,这两项指标没有太强的直接可比性。罗列出来,仅供参考对标公司指标。